【摘要】9月24日,由证券时报·中国资本市场研究院联合新财富编制的《2021中国内地城市金融科技竞争力榜》隆重发布。

近年来,金融科技发展迅猛,已成为提升金融服务实体经济质量和效率的重要方式,推动金融业创新发展的核心动力,引领着未来金融业的发展方向。

央行行长易纲曾在陆家嘴论坛发言强调,未来全球金融增长点在于金融科技,国际金融中心竞争的焦点也在金融科技。推动金融科技产业发展对于各城市提升金融竞争力意义重大。

本次榜单的发布旨在全面客观公正评估内地城市金融科技发展水平,探究其金融科技发展的优势和短板,为各市提高金融科技竞争力提供决策参考,也是证券时报履行中国主流财经传媒的责任担当。

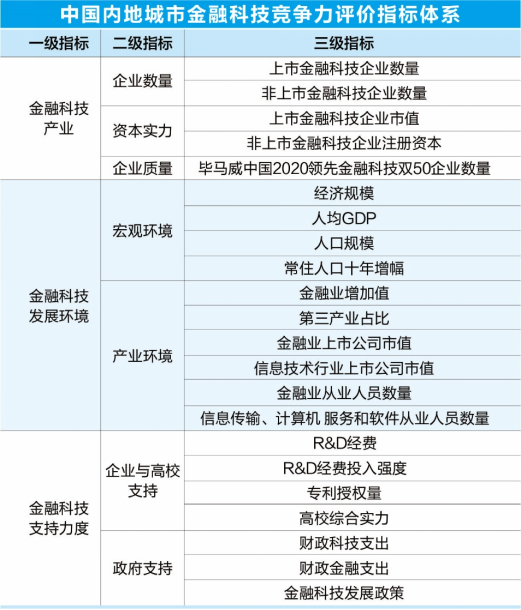

本次榜单覆盖了中国内地59个重要城市,从金融科技产业、金融科技发展环境和金融科技支持力度三大维度设置了22项细分指标对其进行综合评价,遴选出《中国内地城市金融科技竞争力30强》、《省会城市金融科技竞争力排行榜》等5个榜单。

金融科技竞争力30强上榜城市中,京沪深稳居第一梯队,平均得分约为其他27城的1.9倍,在金融科技产业方面的实力遥遥领先,2020毕马威领先金融科技双50企业数量合计达82家,约为其他27城的6倍,集聚效用显著。

从地理位置来看,30强城市主要分布在东部沿海地区,广东、江苏、浙江、福建等省份上榜城市数量居前。

省会城市金融科技竞争力榜中,广州拔得头筹,杭州、南京、成都、武汉紧随其后;副省级及计划单列城市金融科技竞争力榜中,深圳占据榜首;新锐城市金融科技竞争力榜中,苏州、无锡、东莞位居前三;西部城市金融科技竞争力榜中,成都、西安、重庆领跑。

此次榜单评选充分参考了业内专业的评价体系,以定量分析为主,辅以定性分析,通过海量大数据分析实现评估结果的全面性,评选结果获得了业内权威人士的广泛认可。

以下为具体榜单:

三大金融科技中心PK:皆具全球影响力,深圳实力紧追京沪

采用统计软件对金融科技产业实力等三个子项的得分进行聚类分析,金融科技竞争力30强可分为三个梯队:

第一梯队为北京、上海和深圳,综合得分均超8分;

第二梯队为广州、杭州等9城,综合得分介于5至6分之间;

第三梯队为青岛、厦门等18城,综合得分小于5分。

据榜单数据,京沪深平均得分为8.8分,超出金融科技第四城广州2.1分,是其他27个城市的1.9倍。这反映出京沪深金融科技竞争力遥遥领先其他上榜城市,已形成三足鼎立格局,第一梯队位置地位难以撼动。

据三大城市金融科技专项政策,北京定位为具有全球影响力的国家金融科技创新与服务中心;上海定位为金融科技的技术研发高地、创新应用高地、产业集聚高地、人才汇集高地、标准形成高地和监管创新试验区,具有全球竞争力的金融科技中心;深圳定位为金融科技研发核心区、总部聚集区、企业孵化区、创新政策试验区,具有国际影响力的金融科技中心。可见,三大超级城市在金融科技发展战略上均具国际视野,也透视出其未来发展前景。

据英国智库Z/Yen集团和中国(深圳)综合开发研究院共同编制的全球金融中心指数数据,京沪深在近两期的金融科技专项排名中均位居全球前五,地位稳固,反映出其已在建设国际金融科技中心、提升全球影响力方面取得长足进步。

据我们的榜单数据,北京金融科技竞争力综合得分为9.42分,分别比沪深高出0.89分和0.99分,实力稍胜一筹;上海金融科技竞争力综合得分险胜深圳,仅高出0.1分。

在金融科技产业方面,主要考察城市金融科技企业的数量、资本实力及企业质量,度量指标包括上市金融科技企业数量和市值(含境内外上市公司和新三板,时间截至去年末,下同)、非上市金融科技企业数量和注册资本(统计口径为截至去年末,注册资本超1000万的存续和在业企业,下同)、毕马威领先金融科技双50企业数量等指标。北京以3.4分的总分处于领先优势,深圳3.02分略高于上海的2.99分。

据证券时报·中国资本市场研究院统计,北京上市金融科技企业数量为上海的2.6倍,深圳的4倍,市值为上海的5.1倍,深圳的2.4倍;非上市金融科技企业总注册资本比上海、深圳均多出近五成。

据毕马威发布的《2020中国领先金融科技企业双50》榜单,北京上榜金融科技企业达34家,分别比上海和深圳多出11家、9家,其中度小满金融、京东数科、百融云创、天云数据等企业近五年连续上榜。

深圳金融科技产业实力强于上海的主要原因是相关企业实力雄厚。深圳上市金融科技企业总市值约为上海的两倍,孕育出中国平安、招商银行等全球知名金融科技企业,其中中国平安去年末拥有超11万名科技从业人员、超3700名科学家的一流科技人才队伍,科技专利申请数累计达3.14万件,位居国际金融机构前列,金融科技专利以3978件专利申请数位居全球第一。

2020中国领先金融科技企业双50数量方面,深圳也比上海多出两家,含微众银行、金斧子等独角兽企业,其中微众银行从立行开始,就在人工智能、区块链等金融科技技术领域连续多年积极投入,成功打造了“微金小云”智能客服机器人以及云催收平台等多个行业领先的创新性技术及应用。

在金融科技发展环境方面,包含经济规模、人口规模及增速等度量宏观环境的指标,以及金融业、信息技术产业规模与从业人数等度量产业环境的指标。京沪深得分分别为3.29分、3.03分和2.93分。

北京去年人均GDP达16.49万元,位居全国第二位,分别比深圳、上海多出7329元和9298元;境内外金融业上市公司市值位居全国首位,分别为上海、深圳的3.7倍和2.2倍。据最新中国城市统计年鉴数据,北京金融业从业人员数量为上海的1.7倍,深圳的2.7倍;信息传输、软件和信息技术服务业从业人员数量比上海、深圳分别多出1.1倍和1.8倍。

北京金融业发展水平位居全国首位。无论是金融业增加值的绝对值还是其占全市GDP的比重,北京均位居第一。2020年,北京金融业增加值达7188亿元,占GDP的比重为19.9%;上海金融业增加值为7166.26 亿元,占GDP的比重为18.5%,均是知名国际金融中心,聚集了丰富的金融要素,其发展金融科技更多是立足金融去拥抱科技,更趋近“金融+科技驱动型”城市。

深圳2020年金融业增加值为4189.6亿元,仅为北京的58%,占GDP的比重为15.1%,显示出后起之秀的深圳,在这一指标上的差距还较为显著。不过从2020年金融业增加值的增长速度来看,深圳金融业增加值较2019年增长9.1%,高于上海的8.4%和北京的5.4%,未来与京沪的差距或将逐步缩小。

深圳在部分细分指标上也显出一定领先优势:一是常住人口十年增幅达68.5%,位居全国首位,显示出强大的人口吸引力,为其金融科技消费市场增长提供了强劲支撑;二是深圳去年末境内外信息技术行业上市公司市值超7万亿元,约为上海的4.2倍,北京的1.9倍,为国内典型的“科技+金融驱动型”城市。

指标体系对金融科技支持力度的评估,以定量分析为主,含R&D经费投入强度、专利授权量、高校综合实力、财政科技支出和金融支出等定量指标,同时结合对城市金融科技政策的定性分析。京沪深得分分别为2.72分、2.51分和2.48分。

据最新中国城市统计年鉴数据,北京无论是R&D经费支出还是R&D经费投入强度均位居全国首位,2020年专利授权量达16.3万件,超出上海16.6%;据2020年校友会大学排名数据,北京高校的平均得分为66.5分,比上海、深圳分别多出1.6分和3.1分,综合实力国内首屈一指。

虽然深圳高校实力偏弱,但其不断加入研发投入,个人(创客)、企业、科研院所等各类主体为其科技创新提供强大的智力支持。据最新中国城市统计年鉴数据,深圳全社会的R&D经费投入为1328亿元,占GDP比重为4.9%,仅次于北京的6.3%。从产出来看,2020年深圳专利授权量达22.24万件,居全国首位。据科技部和中国科学技术信息研究所分别公布《国家创新型城市创新能力监测报告2020》和《国家创新型城市创新能力评价报告2020》,深圳创新能力位居全国首位。

深圳金融科技发展后劲十足,实力紧追京沪。据第29期全球金融中心指数数据,深圳金融科技专项得分为716分,排名较上一期提升1位,分别较北京、上海低3分和6分,位列全球第四,而在第28期全球金融中心指数报告中,深圳金融科技专项得分分别较北京、上海低12分和6分,这反映出深圳与北京的金融科技竞争力差距正在缩小。

广州挺进前四,勇夺省会城市金融科技竞争力第一

评价结果显示,广州金融科技竞争力位列全国第四,在省会城市金融科技竞争力榜单位居第一。

据第29期全球金融中心指数数据,广州金融科技专项得分为684分,位列全球第11名,国内仅次于京沪深;较杭州高出168分。

与京沪深相比,广州在各维度上的得分均有一定差距。其中金融科技产业实力差距最大,广州得分为2.11分,比京沪深的平均得分少1分。广州仅有美保科技、盈米基金、运通链达3家企业上榜2020年毕马威领先金融科技双50名单,不及北京1/10,上市金融科技企业市值以及非上市金融科技企业注册资本与京沪深均存数量级差距。

相比排名第五的杭州,广州在各维度上仅以微弱的优势获胜,其中金融科技产业实力、金融科技支持力度得分高出杭州均不足0.1分,差距很小。

在金融科技发展环境方面,广州2020年末常住人口达1867.7万人,比杭州多出超五成,常住人口十年增幅达47.1%,高于杭州的37.2%,赋予了其金融科技消费市场发展强有力的竞争优势;广州2020年三产占比达72.5%,高于杭州的68.1%,总量规模居全国城市第三,为其金融科技发展提供更多有价值的应用场景。

作为新一线城市,杭州虽然在金融科技竞争力三个维度上均落后于广州,但在一些细分指标上也可圈可点。截至去年末,杭州境内外信息技术行业上市公司市值近1.5万亿元,仅次于京沪深,为广州的4.6倍;2019年R&D经费投入强度为3.45%,比广州高出0.8个百分点。

中西部城市崛起,蓉汉镐闯进前十

金融科技为中西部地区与东部地区用近乎平等的方式进行合作和竞争提供了难得机会。本次评价结果显示,中西部城市表现十分亮眼。

金融科技排名前二十的城市中,东部区域占据13个席位,占比超六成;中部区域和西部区域分别占据4个和3个席位,其中成都、武汉、西安挺进前十,重庆、合肥、长沙、郑州排名均进入前二十。

据去年12月证券时报˙中国资本市场研究院联合新财富发布的金融竞争力榜单,金融中心主要集中在东部城市,中西部有成都、重庆、长沙、武汉、西安5个城市进入前榜单前二十,少于进入金融科技竞争力排行榜前二十城市数量,其中仅成都在两个榜单中均进入前十。

这反映出虽然东部城市无论在金融实力还是金融科技竞争力方面均具有绝对领先优势,但不少中西部城市也正在尝试通过发力金融科技,把握金融发展主动权,助力金融业实现弯道超车,未来有望逐步崛起。

中西部城市中,成都金融科技竞争力最强,综合得分为5.65分,位居全国第七位。

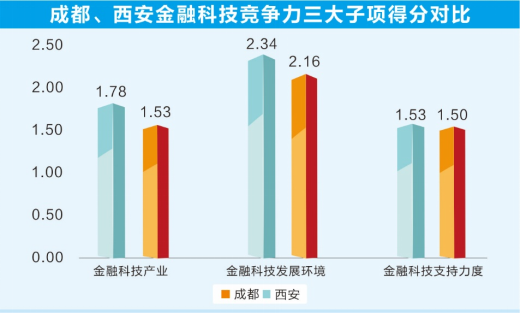

相比西部金融科技第二城西安,成都金融科技产业实力和金融科技发展环境优势明显。

成都有新网银行、新希望金融科技2家企业上榜2020年毕马威领先金融科技双50名单,西安2020年还没有破零;上市金融科技企业市值约为西安的1.9倍;2020年成都常住人口数量超2000万,比西安多出超六成;2020年金融业增加值约为西安的两倍;2020年末境内外金融业上市公司市值比西安多出超六成。

西安在部分细分指标也表现不错:一是常住人口十年增幅高达53%,增幅仅次于深圳和拉萨,位居全国第三位;二是2020年末境内外信息技术行业上市公司市值约为成都的4倍;三是2019年R&D经费投入强度4.57%,位居全国第三位,比成都高1.9个百分点。

头部城市部署六大关键举措,着力提升金融科技竞争力

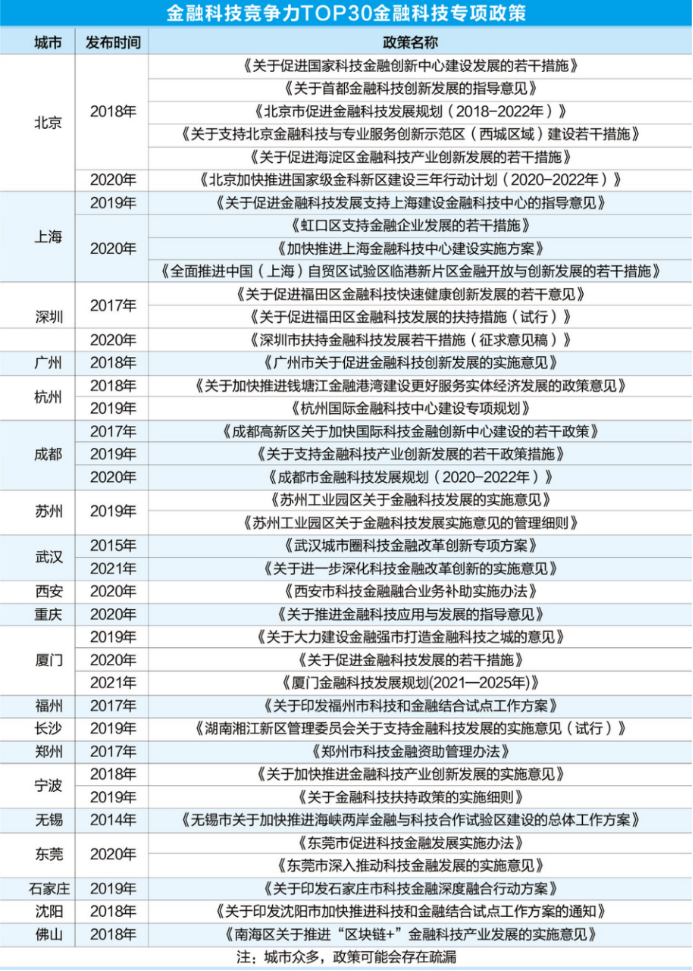

证券时报·中国资本市场研究院对金融科技竞争力30强城市近年来的金融科技布局进行梳理,发现约七成的城市相继出台了金融科技发展规划或专项政策,反映出金融科技已成为各主要城市金融业抢占的制高点。

领先金融科技城市实现未来规划目标的重点举措能够为其他城市后续制度相关政策提供一定参考。鉴于此,证券时报·中国资本市场研究院对北京、上海等头部金融科技城市的相关规划进行研究,总结出其六大核心举措:

一是加强金融科技底层技术研发。紧密围绕金融创新需求,积极推动大数据、人工智能、区块链、5G等新兴技术深入研发攻关。

二是打造金融科技生态圈。推动金融机构和金融科技资源集聚,鼓励高校、科研院所及其他机构开展金融科技研究,强化金融科技智库咨询力量;引导有实力的金融科技类主体发起成立行业协会,加强金融科技行业自律管理。

三是加强金融科技应用场景应用。深入推动新技术应用于支付清算服务、保险产品与服务等金融服务领域,风控与反欺诈、金融征信与社会信用服务等安全与监管领域,智慧医疗、智慧生活等生活服务领域,智慧交通、智慧社保等城市治理领域。

四是营造金融科技发展环境。建立重点金融科技企业协调服务机制,针对其发展中的重大需求提供针对性服务;强化金融科技消费者教育与保护机制,普及金融科技领域的知识教育;大力宣传金融科技品牌,支持举办具有国际影响力的金融论坛、研讨会等活动。

五是探索金融科技监管创新,加强风险防范。推进金融风险监测防控中心建设,实现地方金融风险“预警+监测+分析+处置”有效联动;探索推动以“监管沙盒”为核心的金融科技监管创新试点落地,全面推动金融科技应用于金融安全与风险防范。

六是加强合作共享。探索建立跨地区、跨系统、跨部门、跨业务、跨市场的数据融合应用机制,在确保数据安全前提下,逐步实现更大范围数据共享及数据的深度应用;加强与国际金融科技领先地区的产业合作、技术合作、监管合作、服务合作。

编辑:万健祎

版权声明

证券时报各平台所有原创内容,未经书面授权,任何单位及个人不得转载。我社保留追究相关行为主体法律责任的权利。