【摘要】又有可转债进入强赎,这次是新泉转债(113509.SH)。

若在今天(2021年8月17日)收盘时,持有新泉转债的投资者仍未卖出或者转股,将可能面临巨大损失,目前来看,操作时间仅剩下今天下午最后两个小时。

最后两小时:这只可转债忘记卖出或转股,或亏50%以上

新泉转债的转股或卖出进入最后“大限”期。

截至昨日收盘,新泉转债收报216.91元,而新泉转债赎回价格为100.308元,这意味着若按上述二级市场价格为成本,持有至今天收盘时若仍未转股或者卖出,将瞬间亏损53.76%。

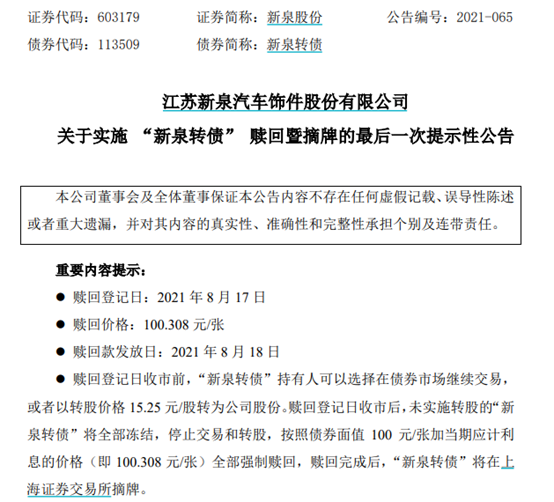

根据新泉股份的公告,新泉转债赎回登记日2021年8月17日(含当日)收市(当日15:00)前,“新泉转债”持有人可选择在债券市场继续交易,或者以15.25元/股的转股价格转换为公司股份。

至于新泉转债为何实施有条件赎回,公告表示,是因公司股票自2021年7月13日至2021年8月2日期间,满足连续30个交易日中至少有15个交易日的收盘价格不低于“新泉转债”当期转股价格(15.25元/股)的130%,已满足“新泉转债”的赎回条件。

本次赎回登记日为2021年8月17日,赎回对象为2021年8月17日收市后在中国证券登记结算有限责任公司上海分公司(以下简称“中登上海分公司”)登记在册的“新泉转债”的全部持有人。根据公司《募集说明书》中关于提前赎回的约定,赎回价格为100.308元/张(面值加当期应计利息)。

值得注意的是,新泉股份已多次发布可转债赎回暨摘牌的提示性公告,提示相关未转股或者卖出的风险。但从以往案例来看,在可转债赎回摘牌时,仍会有少部分投资者未留意相关提示,白白产生损失。

根据公告,截至2021年8月13日,尚未转股的“新泉转债”金额为人民币2846万元,占新泉转债发行总量的比例为6.3247%。按照当天收盘新泉转债二级市场价格来计算,截至2021年8月13日,尚未转股的“新泉转债”市值超过5000万元。

有网友曝出赛意转债未卖出也未转股,暴亏一半

在新泉转债之前,最新一个进入强制赎回的可转债是赛意转债。但股吧里有一些网友表示,自己“没转股”,结果“对半砍了”。

资料显示,截至2021年8月13日收市后尚未实施转股的“赛意转债”,按照100.37元/张的价格强制赎回。而截至当天收盘,赛意转债的二级市场价格为193.0800元,两者之间存在巨大价差,意味着若按照当天收盘价,未及时转股或者卖出的投资者将暴亏48.02%。

赛意信息的公告显示,2021年3月22日至2021年8月13日,共有3,149,019张“赛意转债”转换为公司A股股票(股票简称:赛意信息,股票代码:300687),转股数额累计为21,752,030股,占转股前公司已发行股份总额217,097,025股的10.02%。截至2021年8月13日收市,“赛意转债”余额为50,981张,票面总金额5,098,100元,占公司可转债发行总额的1.59%。据此,按照赛意转债当天收市的二级市场价格来算,未转股的赛意转债市值接近1000万元。

有研究人士建议:可转债最后交易日与最后转股日不宜设为同一天

资本市场资深研究人士熊锦秋在证券时报发表的专栏文章认为,投资者对可转债投资常识缺乏学习了解,自然会为此付出代价。其认为,从券商这个角度,在可转债最后交易日,最好是提醒投资者及时转股或卖出可转债,这种精准服务可让一些小白投资者避免无谓损失,提醒方式可包括短信或电话。

券商竞争客户资源,不少是以降低佣金费率为竞争手段,目前券商佣金费率有的低至万分之一点二,然而这种竞争手段,远不如券商为客户及时提示风险的贴心服务,券商竞争客户资源的竞争手段,应更多转向对提示新股中签缴款、提示可转债及时转股、提示上市公司突发重大信息等上面,这些服务才具有相当含金量、具有相当竞争力。

熊锦秋在专栏文章中认为,目前可转债最后交易日与最后转股日设定为同一天,投资者等到可转债不能交易了,才大彻大悟可转债不能转股的巨大危害,如果将可转债最后转股日,设定为可转债最后交易日的之后几日,那么一旦可转债停止交易,对投资者就是一个最有效的风险提示,猛然醒悟需要转股,而上市公司给予投资者补救机会,自然是功德一件。熊锦秋认为,可转债最后交易日与最后转股日不宜设为同一天。

接下来这些可转债强赎风险也需留意

近期面临赎回的可转债较多,除了新泉转债外,接下来司尔转债、金力转债、新凤转债等多只可转债也即将进入最后转股或卖出的“大限”。

以司尔转债为例,该可转债赎回登记日2021年8月24日,赎回价格为100.38元/张。

司尔特目前已连续发布十多则风险提示公告。公告提示,因目前二级市场价格与赎回价格差异较大,投资者如未及时转股,可能面临损失。