【摘要】疫情期间,上交所虽暂无往日的喧哗,但夜晚仍闪烁着点点灯光;门外的公牛昂首抬胸,疫情似乎未影响其分毫。

疫情期间,上交所虽暂无往日的喧哗,但夜晚仍闪烁着点点灯光;门外的公牛昂首抬胸,疫情似乎未影响其分毫。

“每个人体会不一样,我目前感觉还挺好的,因为很多同事也都在,觉得自己并不孤单。”正值上海疫情期间,谈及最近在单位办公的感受,一位上交所的工作人员对《国际金融报》记者表示。

作为国内资本市场的重要成员之一,上交所近年来负责科创板的发行上市审核业务。那么,当前上交所的股票发行上市工作进行得如何,这波疫情又给科创板IPO带来了怎样的影响?

上交所门外一隅 傅光云/摄

疫情审核不断档

作为此次疫情“逆行”中的一名金融人,上交所内部人员陈茗(化名)早在今年3月底封控之前就已开始在(上交所)所里办公,至今已一个月有余。

“因为我们之前已经运行最小运营团队了,大部分人员都已经驻所,所以封控当天紧急返回岗位的人员不多。”陈茗向记者回忆道。

记者了解到,为了确保交易业务运行平稳安全,上交所交易业务运行核心人员实施闭环管理,组织核心交易系统业务操作人员在金桥灾备基地集中封闭;组建业务运行最小团队24小时驻所办公,同时启用远程办公等措施全力确保交易业务运行平稳连续;另外还组建了一支核心交易备用团队50人在外高桥办公;居家办公人员中保留一支10人规模的“火种”团队,以应对极端情形;加强应急值守与实时监测,做好随时处置交易运行突发事件的应对准备。

陈茗表示,目前IPO审核工作正常运行,不仅仅是开会,还有很多事也是。“上市审核中心的相关同事也有回到所里办公的,为了保障日常IPO项目的申报、问询和上会等一系列的事情,需要有一部分人去做后台的运维保障。”

“(生活工作都)还比较习惯,所里的生活保障和防疫都做得很好。”陈茗说道,“睡觉的话,大家就在行军床上休息,吃饭就在所里的食堂。一切工作都和平时没有区别。”

当问及是否工作时间会变长,他在电话另一端笑了笑说,“有时候还是会加班的。”

陈茗还对记者坦言,一直在单位办公,其实也还挺想回家的。目前就等政策安排,上交所肯定是从严遵守上海市的疫情防控政策。当中也会有轮班,因为有些员工不可避免地有特殊和突发情况。“每个人体会不一样,我目前感觉还挺好的,因为很多同事也都在,我觉得自己并不孤单。”

某知名会计师事务所合伙人也对记者表示,该会计师事务在疫情期间有审计的企业科创板IPO上会。“企业是通过线上进行IPO上会,与传统的线下IPO上会没有什么区别,一切正常。”该合伙人说,“原本以为(IPO)项目可能会因疫情延期,但最后还是都顺利进行了,该问的问题、该走的流程都还是正常走。”

“确保审核业务正常推进”

需要指出的是,上交所曾就疫情防控特殊时期相关业务开展做出调整和衔接安排,优化自律监管与服务方式,支持实体经济发展,激发市场主体活力,全力维护资本市场平稳运行,落实落细支持疫情防控和保障市场运行各项工作,其中便涉及到了股票发行上市审核和发行承销。

措施中指出,要确保科创板审核业务的正常推进。疫情防控期间,上交所正常受理发行人通过科创板审核业务系统提交的发行上市、重大资产重组及其他相关申请。通过视频会议等方式,确保上市委审议会议按照既定程序正常推进。

上交所表示,项目申报及回复过程中,因受疫情影响无法现场预约沟通的,发行人、中介机构可以申请采取线上方式进行沟通咨询,上交所将加强审核部门与发行人、中介机构电话沟通、线上咨询沟通的相关保障。

此外,上交所还放宽申报等相关文件的签署要求并适当放宽审核问询回复时间,并为企业提供“云上市”服务。措施指出,发行人、中介机构提交项目申报、问询回复等相关文件时,确受疫情影响、无法统一签名的自然人,可以通过提供签字页电子扫描文档方式办理,或无法在规定时限内回复审核问询、完成尽职调查等工作的,可以申请中止审核。

措施中还包括优化网上网下路演方式。鼓励发行人通过上证路演中心开展免费网上路演,通过互联网、电话方式等线上方式开展网下路演;设立24小时发行承销业务咨询热线等。

措施摘要 数据来源:上交所

IPO上会同比增加

从效果来看,今年5月份至今已审议7家科创板IPO上会企业,超过去年同期(3家)。除此之外,据记者初步统计,2022年3月,上交所科创板上市委共审议了18家企业的IPO上会,较去年同期的13家有大幅增长;同年4月,共有12家企业科创板IPO上会,而去年同期仅8家,同比增长50%。

科创板IPO上会企业 《国际金融报》整理

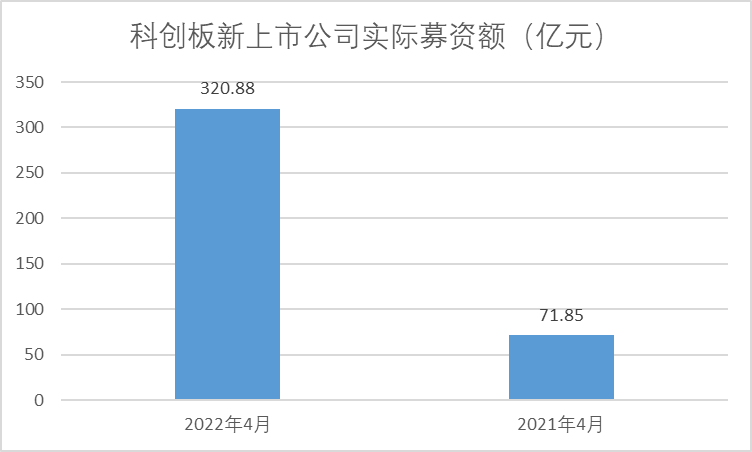

至于科创板上市企业数量,据记者初步统计,2022年4月共有16家企业科创板上市,相较2021年4月的17家差别不大;且从实际募资额来看,上述16家上市公司共募资320.88亿元,去年同期为71.85亿元;中位数来看,16家科创板新上市公司实际募资额的中位数为16.69亿元,去年同期上市企业实际募资额中位数为4.31亿元。不难看出,2022年4月科创板新上市公司不但数量上与同期差异较小,而且实际募资额更多。

科创板新上市公司实际募资额 《国际金融报》整理

从统计数据上看,今年3-5月科创板的IPO上会数量较去年同期还有所增长。“(2022年)3-5月,一方面市场把关能力、自我约束提高了,质量提高,科创属性增强;一方面我们注重提升市场获得感,着力服务硬科技,在市场质量提升基础上,提高审核问询质量,针对疫情出台政策,疫情不断档。”陈茗表示。

沪市主板的情况则有所不同。

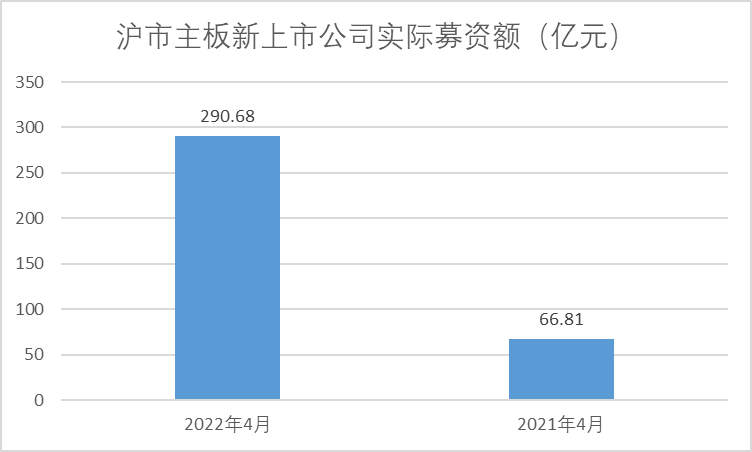

据记者不完全统计,2022年4月共有2家企业于沪市主板上市,相较此前同期11家的数量下降明显。不过,从实际募资额来看,这2家沪市主板新上市公司共计募资290.68亿元,而去年同期上市企业共计募资仅66.81亿元,且2022年4月的2家沪市主板新上市公司中实际募资额最低为9.88亿元,而此前同期的新上市公司中仅一家的实际募资额超过这个数据。

沪市主板新上市公司实际募资额 《国际金融报》整理

除与同期相比外,环比来看,2022年1月和2022年2月的科创板IPO上会企业分别为9家和8家,均比2022年3月和2022年4月少。另外,截至2022年5月16日,5月过半也有7家企业科创板IPO上会,超过2022年1月和2022年2月的难度应该不大。

责任编辑:王莹 毕丹丹