前脚刚宣布与奇瑞新能源组建ODM公司,立讯精密后脚又抛出135亿元定增,扩产消费电子和新能源汽车业务。

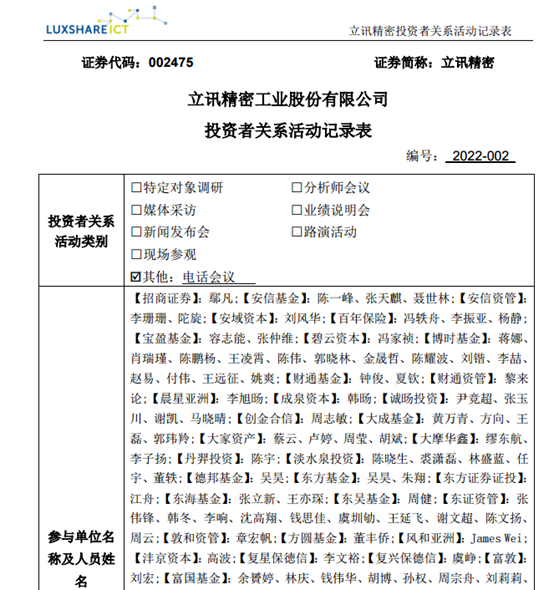

立讯精密接连大动作,吸引了诸多机构关注,公募和私募大佬纷纷亲自调研。据证券时报记者统计,2月13日,立讯精密宣布造车后,223家机构参与了公司调研活动;2月22日,立讯精密宣布定增135亿后,又有239家机构对公司进行调研。排除名字重复的机构,2月份以来,合计有332家机构调研了立讯精密,月度机构调研数排名第一。

值得一提的是,立讯精密两次调研活动,吸引了多位顶流公募和私募大佬亲自参与,睿远基金傅鹏博、嘉实基金归凯、高毅资产邓晓峰等更是接连调研,对公司最新动态十分关注。

2月23日收盘,立讯精密涨3.34%,报43元,最新市值达3041亿元。

3000亿“果链”造车吸引大佬关注

2月23日早间,“果链”巨头立讯精密公布了2月22日的机构调研信息,239家机构对公司进行了调研,其中基金公司有87家,包括私募在内的投资机构有72家,外资机构也有不少。

公募包括易方达基金、广发基金、嘉实基金、中欧基金、南方基金、睿远基金、招商基金、博时基金等多家顶流机构,私募有高毅资产、景林资产、重阳投资、淡水泉投资等头部机构,人寿资产、太平资产、新华资产、华泰资管等险资也参与其中。

而在2月13日,立讯精密宣布造车后,也吸引了众多明星机构关注,当时参与机构有223家,易方达基金、广发基金、嘉实基金、南方基金等多家顶级公募参与调研,高毅资产、景林资产、淡水泉投资、重阳投资等头部私募机构也在列。

值得一提的是,2月13日公布的调研名单显示,多位公募和私募大佬参与了调研,包括易方达基金张清华、冯波,睿远基金傅鹏博,嘉实基金归凯,汇添富基金胡昕炜,兴证全球基金谢治宇,富国基金朱少醒,中欧基金周应波,高毅资产邓晓峰等。

其中,睿远基金傅鹏博、嘉实基金归凯、高毅资产邓晓峰接连两次参与了公司调研。一般情况下,基金公司的调研乃至电话会议,通常由基金公司研究员代劳,明星基金经理亲自“出马”的情况并不多见,除非涉及的股票意义重大。立讯精密定增135亿投入消费电子和汽车业务

2月21日晚间,立讯精密发布公告,拟非公开发行募集135亿元投入智能可穿戴设备生产、智能移动终端精密零组件、新能源汽车高压连接系统、半导体先进封装及测试等7个项目。

根据公司公告,此次募集资金中,拟投入消费电子业务70亿元,其中智能可穿戴设备生产项目(35亿元)、智能移动终端精密零组件(27亿元)、智能移动终端显示模组(8亿元);拟投入汽车业务共20亿元,包括新能源汽车高压连接系统(15亿元)、智能汽车连接系统(5亿元);拟投入半导体先进封装及测试业务共计9.5亿元。

在调研活动中,立讯精密表示,135亿的金额是结合未来五年发展的需求从技术层面及财务资金层面测算出来的,将满足这6个项目未来五年的发展需求。

针对智能可穿戴设备产品生产线建设及技术升级项目,35亿将比较安全地涵盖到看得见的产品和潜在的机会。

针对智能移动终端精密零组件产品生产线建设项目,募集资金27亿,一定程度是服务于项目一,还有部分零部件也将覆盖到别的产品线。

新能源汽车高压连接系统产品生产线建设项目和智能汽车连接系统产品生产线建设项目是汽车零部件的项目,20亿主要用于Tier1业务,包括特种线束、高/低压线束、充电枪和整车线束,除此之外也看到一些潜在的产品机会,这些机会都是力争让立讯成为全球领先的Tier1厂商。

半导体先进封装及测试产品生产线建设项目包括SIP和晶圆级封装,投资金额9.5亿元,主要是为SIP业务的持续发展以及未来拓展的封装业务做好准备。

智能移动终端显示模组产品生产线建设项目总投资20.5亿元,其中募集资金投资8亿元,该项目主要产品包括MINILED以及在LED技术基础上延伸与显示相关的产品。

中信证券研究指出,公司拟通过非公开发行募集资金,一方面有效缓解公司资金端压力;一方面通过募资扩产进一步提升公司在消费电子、车载领域产能,助力公司长期发展;另一方面投入半导体先进封装测试业务亦是公司基于现有模组、整机业务产业链上游的延伸与版图扩张。

造车业务备受关注

在2月22日的调研活动中,立讯精密在汽车领域最新布局吸引机构关注。

立讯精密表示,公司在消费电子领域深耕多年,具备深厚的产业积累及ODM能力,熟悉ODM的运营及管理模式,而奇瑞在传统车领域经验丰富,拥有很强的技术基础,公司与奇瑞的合作是很好的机会。公司和奇瑞的合作所共同探求的是将奇瑞的整车技术基础与立讯多年的ODM产业经验达成深度绑定的新型整车ODM模式,只有这样才能成就一个比较完整的服务平台。目前的时间窗口很重要,我们需要把握机会。

众所周知,立讯精密是A股苹果产业链龙头公司,代工苹果AirPods耳机、AppleWatch手表以及iPhone手机。但随着手机等电子产品接近饱和,以及苹果引入更多的代工供应商,将产品制造分给不同的篮子,代工巨头近年来增收不增利越来越明显。

而在科技巨头纷纷下场造车之际,代工巨头似乎也在寻找新的出路,汽车产业成为他们关注的重点。

公司表示,汽车产品安全级别可能仅次于航天产品,与消费电子类的很多产品不同,汽车产品在开发阶段需要与客户同步,无论是高、低压或其他产品,公司需要与整个系统紧密结合,产品的开发周期也相对更长。此外,汽车业务客户相较消费电子也更为分散,汽车Tier1厂商的技术沉淀也通常更深。

对于未来的规划,公司也有了清晰的发展思路和方向。公司表示,制造业中存在较多相通的因素,公司在消费电子领域沉淀多年,在自动化、成本管控、品质保障等方面持续为客户各个产品线赋能。长年在消费电子、通信领域积累的智能制造等相关经验,将跨界在SmartEV上得到很好的发挥。相较于传统Tier1厂商,公司在相关积累下培养的新的服务理念预计将更符合SmartEV未来发展趋势。公司目标是在三个五年内,Tier1业务能进入全球前十。

编辑:叶舒筠