又一只即将强赎的可转债来了。

就在今天(1月10日),滨化转债将迎来最后一个交易日,如果投资者在今天收市前仍未卖出或转股,将会被强制赎回,直接亏损超过40%。

又一只可转债强赎来了

不操作将直接亏超40%

1月9日晚间,滨化股份发布“滨化转债”赎回的第六次提示性公告。公告显示,公司股票自 2021 年 12 月 1 日至 2021 年 12 月 21 日在连续三十个交易日内已有十五个交易日收盘价不低于“滨化转债”当期转股价格 4.58元/股的 130%,即 5.95 元/股,已满足“滨化转债”的赎回条款。

具体赎回要素方面,赎回登记日为2022 年 1 月 10 日,即本次赎回对象为 2022 年 1 月 10 日收市后在中国证券登记结算有限责任公司上海分公司(简称“中登上海分公司”)登记在册的“滨化转债”的全部持有人;根据公司《募集说明书》中关于提前赎回的约定,赎回价格为 100.378 元/张(债券面值及当期应计利息)。

公告指出,赎回登记日 (即1 月 10 日)收市前,“滨化转债”持有人可选择在债券市场继续交易,或者以转股价格 4.58 元/股转为公司股份。可转债持有人可向开户证券公司咨询办理转股的具体事宜。赎回登记次一交易日(1 月 11 日)起,“滨化转债”将停止交易和转股。本次赎回完成后,“滨化转债”将在上海证券交易所摘牌。

值得注意的是,截至目前,滨化转债最新二级市场价格仍高达170.28元/张,与100.378 元/张的赎回价存在巨大价差,若投资者在最后一个交易日(注:即赎回登记日1 月 10 日)收市前仍未卖出或转股,将会导致被强制赎回,直接亏损41.05%。

滨化股份也在公告中提示称,本次可转债赎回价格可能与“滨化转债”的市场价格存在较大差异。特别提醒持有人注意在 2022 年 1 月 10 日之前或当日完成交易或转股,否则可能面临投资损失。

此外,滨化股份公告还称,在赎回登记日次一交易日起所有在中登上海分公司登记在册的“滨化转债”将全部被冻结,本次赎回款发放日为2022 年 1 月 11 日,公司将委托中登上海分公司通过其资金清算系统向赎回日登记在册并在上海证券交易所各会员单位办理了指定交易的持有人派发赎回款,同时记减持有人相应的“滨化转债”数额。

根据滨化股份1月4日晚间披露的公告,绝大多数投资者持有的滨化转债其实已经选择转股。

截至2021年12月31日,累计已有2,128,907,000元滨化转债转换为公司股份,累计转股数456,426,817股,占滨化转债转股前公司已发行股份总额的29.55%。其中,自2021年10月1日至2021年12月31日,共有197,171,000元滨化转债转换为公司股份,转股数43,049,754股。

另外,截至2021年12月31日,尚未转股的滨化转债金额为271,093,000元,占滨化转债发行总量的11.30%。

这些可转债也有可能触发强赎

不过,从以往可转债转股案例来看,仍会有一些投资者因为各种原因未转股,给自身白白造成重大投资损失。

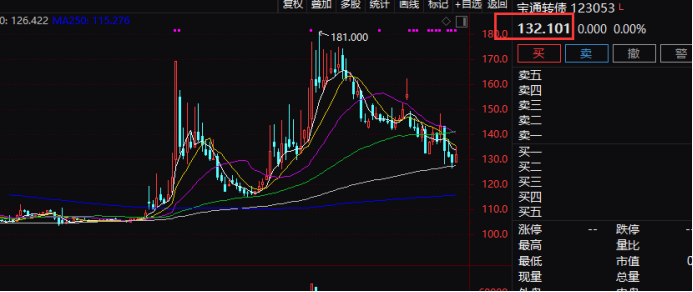

比如就在不久前,宝通转债因触发有条件赎回条款而对可转债进行强制赎回。2021年12月30日是宝通转债的最后一个交易日,当日宝通转债二级市场收盘价格报132.101元,但是强制赎回价格仅为100.458元,投资者若未在最后时刻转股或者卖出,被强制赎回后将直接产生幅度高达23.95%的亏损。

事实上,根据宝通科技的公告,截止2021年12月31日,宝通转债剩余可转债余额为89,549张,剩余可转债金额为895.49万元,该部分可转债将由公司以100.458元/张(含赎回日当期应计利息,赎回日当期年利率为0.8%,且赎回日当期利息含税)进行赎回,粗略计算,上述宝通转债的投资者合计将直接损失超过200万元。

除了上述可转债外,一些公司的可转债目前存在被强制赎回的可能。

比如正元智慧近日发布关于正元转债可能满足赎回条件的提示性公告称,自2021年12月24日至2022年1月7日,公司股票已连续10个交易日收盘价格超过当期转股价格的130%,若在未来触发“正元转债”的有条件赎回条款,即“如果公司股票在任何连续三十个交易日中至少有十五个交易日的收盘价格不低于当期转股价格的130%(含130%)”),届时根据《浙江正元智慧科技股份有限公司创业板公开发行可转换公司债券募集说明书》(简称《募集说明书》)中有条件赎回条款的相关规定,公司董事会有权决定是否按照债券面值加当期应计利息的价格,赎回全部或部分未转股的“正元转债”。

新天药业近日也公告称,自2021年12月22日至2022年1月5日,公司股票已连续10个交易日收盘价格不低于“新天转债”当期转股价格(11.62元/股)的130%(即15.11元/股),若在未来20个交易日内,公司股票有5个交易日的收盘价格不低于当期转股价格的130%(即15.11元/股),将触发新天转债的“有条件赎回条款”。届时公司有权决定按照债券面值加当期应计利息的价格赎回全部或部分未转股的“新天转债”。

此外,钧达转债已确定触及赎回条款,将成为继滨化转债后,最新一只即将被强制赎回的可转债。

根据钧达股份公告,公司A股股票自2021年11月23日至2022年1月4日连续30个交易日中已有15个交易日的收盘价格不低于“钧达转债”当期转股价格的130%(即19.25元/股),已触发公司《公开发行可转换公司债券募集说明书》中约定的有条件赎回条款。

根据公告,“钧达转债”赎回登记日为2022年1月27日。根据安排,截至2022年1月27日收市后仍未转股的“钧达转债”将被强制赎回,本次赎回完成后,“钧达转债”将在深圳证券交易所摘牌。不过,公告表示,钧达转债拟于2022年1月28日停止交易,但根据《深圳证券交易所可转换公司债券业务实施细则》的相关规定,“钧达转债”流通面值若少于人民币3,000万元时,自公司发布相关公告三个交易日后将停止交易,因此“钧达转债”停止交易时间可能提前。

编辑:万健祎