图源:图虫创意

“我们近期就针对跨境商家们正忙于圣诞热点,提供了网商贷、美金贷等多种服务,希望能在他们最看重的年度大战里,用技术的力量来帮他们‘抢筹’,来缓解他们备货、发货等需求集中爆发的资金压力。” 万里汇(WorldFirst)中国负责人范简在受访时向券商中国记者分享了跨境电商和跨境支付的新变化和新机会。

文化语言、政策法规差异、资金周转压力大、国际物流成本激增等是跨境电商企业普遍面临的痛点,但高速发展跨境贸易市场仍然吸引了万千商户淘金,群雄逐鹿,扮演跨境金融服务基础设施重要角色的跨境支付机构们也是很重要参与者。

当数字支付助力中小卖家零门槛卖全球,汇兑高效、低费率日益不再难,市场逐渐走向成熟,券商中国记者在采访数家支付机构发现了行业发展的新态势:新兴壮大的本土跨境支付机构们正加速在境内、境外布局相关业务资质牌照,以期符合业务合规要求,并冲刺登陆A股市场。

这一过程中,数字支付机构们在今年加速了出海服务的步伐,深耕海外市场,输出中国的跨境服务模式和成熟经验到欧美、东南亚;激烈竞争中,跨境服务走向精细化、专业化、定制化,要求支付机构构建集跨境支付、汇兑服务、资金分发等一站式服务平台,并新增资金周转等增值金融服务。

跨境电商新变局:亚太崛起

“未来三年仍是数字贸易的发展黄金期。在亚洲范围,让人欣喜的是大量微型跨国企业正快速崛起,他们不仅把生意做到万里之外的多个海外市场,并将成长为未来全球贸易的主力。”德勤中国区副主席林国恩告诉记者。

德勤官方在12月14日发布的2021年度《科技赋能亚太数字贸易》报告将目光聚焦在疫情年里逆势上扬的全球数字贸易尤其是成长中的亚洲中小跨境电商,并得出判断,在RCEP政策红利和数字技术助力下,亚太将成为全球数字平台建设的生力军。

全球不同区域的政策构建,出现此消彼长的结果。该报告介绍,一方面,2020年11月15日,东盟10国和中国、日本、韩国、澳大利亚、新西兰等合计15国正式签署《区域全面经济伙伴关系协定》(RCEP)将在明年1月1日生效,其中包括从消除关税壁垒、建立灵活的原产地规则、促进电子商务、提升贸易便利化水平、重视中小企业和技术合作等五大方面促进区域数字贸易。另一方面是,从2021年7月1日起,欧盟增值税改革正式实施,主要改革重点包括取消22欧元的增值税免征、统一远距离销售应税注册门槛、扩大“一站式”合规机制适用范围、明确电商平台增值税纳税义务。

对此,德勤在报告中预测:此消彼长之下,未来亚太区域内的数字贸易活动将呈现对比性加强。技术红利叠加政策红利,未来三年亚洲的“微型跨国企业”将迎来属于自己的关键一跃。

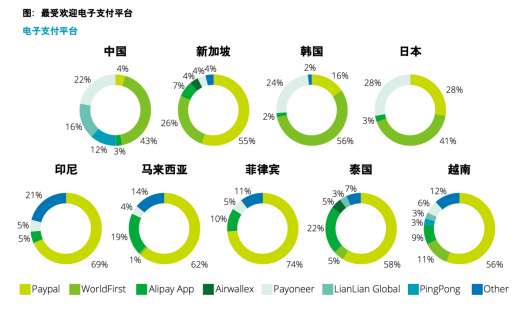

图源:德勤报告,下图同

据德勤对亚太多国600多家跨境电商企业的调研显示:85%的跨境电商,都是规模不到100人的小微型企业;少到甚至只有一两个人,却能把生意做到平均海外超过3个以上的海外市场。3C、家居、美妆、服饰等,是他们出口全球的热销尖货;欧美市场是如今他们带货的主流市场,但东南亚则被业内公认将成为发展最快的明日市场。

“微型跨国企业”在哪些平台带货?报告显示:他们64%的生意做在亚马逊、31%做在eBay、做自建站和Lazada的各有18%,还有14%做在速卖通、13%在做其他海外本地电商平台。

值得一提的是,今年以来有一个显著变化是:相比以前得依赖亚马逊等大平台,三成企业已建好了自己专属的独立外贸网站,还有七成企业也希望能自建独立站(独立网站),不仅能免去上第三方电商平台的“进场费”、避免受制于大平台规则制约,还能更直接面对消费者,让“粉丝”对品牌更忠实,后续促活拉新更有主动权,做数字贸易数据也更安全。

数据显示,尽管经历了中美贸易摩擦、全球疫情影响,但2018年一季度至今,RECP地区的跨境金融服务仍然显示出强大的韧性,总指数4年内上涨近2倍、年化增长率达到18.55%。特别是在规模方面,2020年跨境支付服务规模指数的年环比增速达到53.5%,2021年的年环比增速则为14.7%,两年都保持了两位数的增长。其中,以支付笔数为标准衡量的支付活跃度,远远领先于卖家的增长数以及交易金额的增长,在 2021年 Q3同比增长 25.6%,创下了历史新高。

就此,浙江大学国际联合商学院院长贲圣林解释,“这说明中小卖家在增加,订单逐渐呈现碎片化、小单化特征,印证了亚洲‘微型跨国企业’的崛起势头。”

跨境金融基础设施走向成熟

中国跨境电商的快速发展的背后,是以跨境支付为代表的跨境金融基础设施建设,以及数字技术助力中小卖家零门槛卖全球。

“数十年前,跨境卖家都是求着(跨境支付机构)帐户经理开户的,当时单笔交易的费率是百四到百三,时效要一个礼拜国内商家才能收到钱。而现在费率封顶是千三,是以前十分之一,收款效率从以前的一个星期,现在到了几秒,只要21秒的时间,钱就可以从全世界各地打到中国的银行帐户上面,这就是时代在根据需求不断在发展的趋势。” 万里汇(WorldFirst)中国业务负责人范简告诉券商中国记者,日常接触的中小卖家们在国际贸易中遇到的汇兑的费率、提款速度、资金安全性是考虑最多的。

有意思的是,无论是在上述德勤报告还是在浙大指数中,访谈过程中商家都提到了当下做跨境电商最关心的两个方面之一,也是如何选择最优方案管好钱袋子。

而另一方面,物流成本过高、清关查验困难成当前面临的最大挑战,“等船来”成为行业的普遍焦虑,近期“集装箱热”已影响到“微型跨国企业”们的送货效率。以中美海运航线为例,近期从中国上海到美国西海岸航线的集装箱运价已经从1300美元攀升到4000美元不止,到美国长滩港的货运时间被拖长到很可能9天船都进不了港;与此同时,物流费用、原材料采购费用都在上涨,带来了利润率被大幅度压薄。

说回“钱袋子”,跨境电商在快速发展的同时,获得快速便捷、安全可靠的跨境金融服务需求明显,这也吸引了第三方跨境支付机构竞相布局。首先是,即时到账让跨境收款更加高效。到账速度是许多卖家过去的痛点,各大支付机构“靶向出击”, 纷纷为卖家提供快速到账的服务。

过去数年行业的高速增长,市场催生出PingPong、连连国际支付等一批本土跨境支付服务商,除了上文提到的WorldFirst、空中云汇等之外,角逐者众多,老牌支付机构汇付天下、平安壹钱包等获得跨境外汇支付业务许可后,这两年也都在积极布局这一市场。

德勤面向千余家中小企业的调查结果也显示,第三方平台“快速高效的资金对账流程,提高了现金流的及时性” ;即时到账使以往要“T+7”以上的到账时间,缩短成现在的“秒到账”,推动了行业发展。

而从费率来看,目前跨境支付市场的平均费率已经从过去的1%降至0.6%-0.7%。记者了解到,当前,除了较低的费用和安全保证是大部分跨境电商企业关注的重点之外, “无缝接入全球各类商务平台”,比如全球开店的“绿色通道”,比如面向一些独立站点的定制化服务等正成为线上支付平台的差异化竞争优势。

跨境支付机构竞相“拿牌”

当市场日益成熟,券商中国记者注意到,近来行业内的一个新现象是,新兴壮大的本土跨境支付机构们正加速在国内、境外的相关业务资质牌照布局,达标业务合规要求,并冲刺登陆A股市场。

记者从工商信息变更注意到,近期,跨境支付新公司PingPong(公司全称杭州乒乓智能技术有限公司),间接持有第三方支付机构浙江航天电子信息产业有限公司51%股权,这也意味着,PingPong曲线获得一张支付牌照,而若浙江航天电子完成跨境外汇支付业务名录登记,此前困扰PingPong多年的业务合规问题将得以彻底解决。

根据PingPong官网披露,截至2020年12月31日,PingPong日交易峰值超过4亿美元,使用PingPong销售额过亿的企业超过180家,业务覆盖的国家和地区超过100个。该公司去年9月份开始接受上市辅导备案,拟冲刺创业板,最新进展是已完成第五期辅导工作。

而在解决中国跨境电商服务需求之时,数字支付机构在今年加速了出海服务的步伐,深耕海外市场,将数字支付服务延伸至更多国家和地区。

去年12月在浙江证监局完成上市辅导备案、拟在科创板上市的连连数字(连连国际母公司)则在加速海外牌照布局。记者从该公司获悉,12月月初,连连国际已相继获得美国纽约州、夏威夷州、亚拉巴马州Money Transmitter License(简称MTL牌照),至此已将美国各州支付牌照相关资质全部收入囊中。而其此前已在境外如英国、美国、泰国、新加坡、巴西等地获得了60余个支付牌照及相关资质。

跨境金融尤其是支付是一个高门槛、重监管的行业,在业务许可上,需要人民银行、外汇局等多个监管部门的批准。相比PingPong在国内通过股权并购曲线拿下牌照,中国企业若要获取境外支付牌照也同样并非易事,作为资金流服务的一环,支付在多数国家都是重点监管的项目。在跨境汇兑、资金分发等服务中,支付牌照作为展业的基础,是企业合规能力的直接体现,而美国更是对金融、支付机构监管最为严格的国家之一。

“一张美国‘支付牌照’落地往往需耗费数年。”连连数字相关负责人在受访时告诉券商中国记者,“由于美国针对金融服务机构采用了双层(联邦和州两个层面)监管框架,企业在美国开展支付及相关业务一般需要申请联邦层面MSB(Money Services Business)和各州的MTL两种资质。相比之下,美国的MTL牌照需要在各州一一获取,并需经过程序繁多且严格的层层审核。”

好处当然很明显,这解决了在当地展业的合规问题,能整合卡组织、银行渠道等资源,立足当地电商发展阶段和商户需求,拓展服务类型和深度。“伴随着跨境电商新模式、新业态的快速崛起,其需要越来越多样化,这也催生跨境服务走向精细化、专业化、定制化”。在上述人士看来,“这些都要求支付机构能够通过构建集跨境支付、汇兑服务、资金分发等一站式服务平台,来解决海外收款账户获取、支付费率、增值服务等各方面难题,更为跨境企业提供创新高效的产品体验。”

责编:战术恒