【摘要】海外市场波动加剧、滞胀风险导致美联储收紧货币政策,外资“长钱”近期阶段性流出A股市场。

海外最大中国股票基金——安联神州A股基金最新公布的数据显示,今年3月份期间,宁德时代等多只重仓股被减持。该基金曾因重仓宁德时代,持续取得优异表现,但自去年年底后,随着宁德时代等新能源股票调整,安联神州A股基金多次减持宁德时代。此外,规模排名居前的摩根中国A股市场机会基金、瑞银中国精选股票基金也在减持,茅台、腾讯等核心资产均在减持名单中。

北向资金今年来的流入节奏也明显放缓。今年3月份,北向资金曾大幅净流出A股,但近期在陆续小幅回流。

对于后续市场表现,国内机构多数表示不悲观。中信证券预计5月将开启持续数月的中期修复行情,华泰证券也表示A股市场预期最悲观的阶段正在过去。

安联神州A股基金减持多只重仓股

近期,海外中国股票基金纷纷公布了截至3月末的最新持仓情况,减持似乎成了各大海外巨头的一致动作。

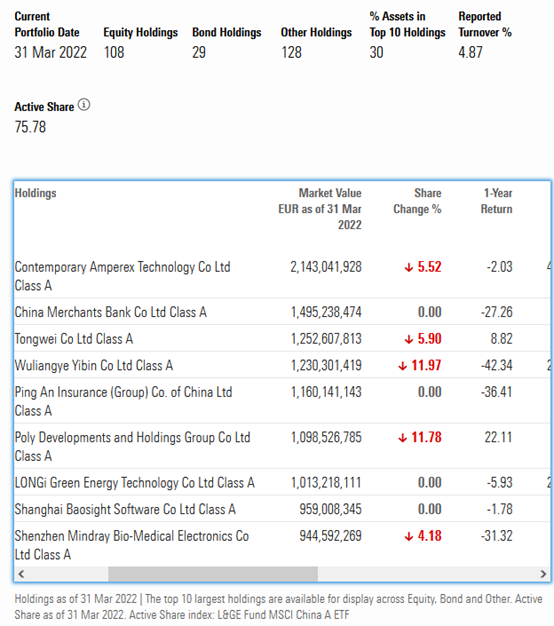

安联神州A股基金公布的数据显示,截至今年3月末,该基金前十大重仓股分别为宁德时代、中信证券、招商银行、山西汾酒、五粮液、保利地产、美的集团、中国平安、恩捷股份、迈瑞医疗等,合计持股市值占比28%。

值得注意的是,该基金3月份期间对其前十大重仓股均进行了不同程度减持,宁德时代被减持10.58%持仓,期末持股市值为3.28亿美元,为该基金第一大重仓股。山西汾酒被减持10.76%持仓,迈瑞医疗被减持10%持仓,恩捷股份被减持7.97%持仓,中信证券、招商银行、五粮液、保利地产、美的集团、中国平安等减持幅度均为3.77%。

安联神州A股基金减持宁德时代已有一段时间,去年年底以来,随着宁德时代等新能源赛道股接连调整,该基金也接连减持宁德时代仓位。

截图来自:晨星

安联神州A股基金2020年收益率达72.73%,明显跑赢同行,2021年基金净值持续震荡,全年收益率为-0.73%,而今年以来受新能源等股票持续调整,该基金的收益率为-26.56%,近期受A股市场调整影响跌幅较大。

除安联神州A股基金外,摩根中国A股市场机会基金、瑞银中国精选股票基金等规模居前的海外中国股票基金也在减持,其中,摩根中国A股市场机会基金3月份期间减持了五粮液、保利地产、宁德时代等多只重仓股。

截图来自:晨星

北向资金净流入趋势放缓

作为外资流入A股市场的主要渠道,北向资金今年来净流入趋势明显放缓,也间接反映外资对A股市场的担忧情绪。

据Wind统计,今年年初,北向资金仍保持净流入状态,1月份净流入167.75亿元,二月份净流入39.8亿元。但3月份受俄乌冲突以及美联储加息预期影响,外资以及海外“长钱”突然大幅净流出,3月份净流出额高达450.83亿元。进入4月份后,外资担忧情绪有所缓解,4月份净流入63亿元。

五一假期结束后,A股5月5日开盘,但北向资金净流出23.62亿元。

整体来看,今年来,北向资金净流出203.9亿元,而2021年北向资金的净流入额达4321.69亿元。

从历史情况来看,北向资金往往只有在市场出现系统性风险或政策风险加剧时,配置型外资才会出现连续减仓。2019年以来,配置型外资稳步流入,仅在新冠疫情暴发、中美关系恶化等市场发生系统性风险以及政策风险加剧时才会出现持续大幅流出,即使在2020年7月和2021年3月市场大幅调整之时,配置型外资也仅流入放缓或小幅流出。

兴业证券表示,中长期来看,较高的中美实际利差、具有韧性的人民币汇率、国内持续稳健的基本面和投资环境的背景下,外资流入A股仍是长期趋势。

国内机构怎么看?

疫情反复影响下,市场预期中国经济下行压力或阶段性加大,引发外资对中国资产的担忧,A股市场近期跌幅明显,但国内机构对后续市场表现不悲观。

中信证券研究认为,国内疫情高点已过,外部压力逐步缓解,复工复产循序渐进,支持政策落地提速,市场极端悲观情绪已充分释放,预计5月将开启持续数月的中期修复行情。首先,本轮国内疫情改善趋势明确,上海疫情持续稳步好转,复工复产循序渐进;在政治局会议全面定调后,政策进入加速落地期,预计4月国内宏观数据年内筑底后,在5月将出现边际改善。其次,美联储极致紧缩预期基本落地,后续超预期紧缩概率低,人民币贬值主因是经济预期走弱,贬值压力最大的窗口已过。最后,市场极端悲观情绪充分释放后,盈利预期,指数估值,机构仓位都已充分下修,对负面因素反应钝化,对积极信号更为敏感,A股中期修复行情临近。

“疫情缓和、政策底继续夯实、美联储加息与缩表时间落地的背景下,A股市场预期最悲观的阶段正在过去。”华泰证券策略分析师王伟光表示,5月上海疫情好转趋势确立,政治局会议、国务院常务会议在基建发力、地方地产自主性提升、股票供给减压、平台经济等方向回应市场关切,再加上5月5日晚美联储加息与缩表靴子落地。当前市场最悲观的阶段正在逐步过去,政策底又进一步夯实,建议继续向下半年行情做挖掘和布局。

方正证券也表示,2022年4月底,A股上市公司一季报基本披露完毕。从基本面看,上市公司一季度单季净利润增速由去年四季度负值转正,市场整体盈利出现一定程度修复,带动市场估值下行。“五一”复工后,周五上证指数盘中一度跌破3000点,市场估值进一步下行。将当前市场估值与2018年底A股底部位置进行对比,可以看到当前宽基指数估值开始接近2018年底,部分细分行业指数估值已低于2018年底的水平,目前市场面临的机会远大于风险。

编辑:叶舒筠