备受争议的苏泊尔“1元购”股权激励计划遭到了深交所的“灵魂拷问”,如今又有了下文。

12月21日晚间,苏泊尔(002032.SZ)发布关于对深交所关注函的回复公告。对于公司提出的“1元股权激励”,苏泊尔称,本次授予限制性股票的定价合理、可行,不存在利益输送情形。

“1元购”股权激励计划惹争议

此前在12月13日,苏泊尔发布《2021年限制性股票激励计划(草案)》,拟向293名激励对象以每股1元的价格授予限制性股票120.95万股,占公司总股本的比例为0.15%,股票来源为二级市场回购股份,回购价最高不超过67.68元/股。

其中激励对象包括总经理张国华获配6万股,占授予限售股比例4.96%;财务总监徐波获配4.5万股,占授予限售股比例3.72%;副总经理兼董事会秘书叶继德获配2万股,占授予限售股比例1.65%。

相较于二级市场苏泊尔超60元的股价,股权激励的价格却仅1元。

同时,除了极低的股权激励价格,公司的业绩考核目标也偏低:公司业绩考核目标为2022-2023年度归母净利润同比增长不低于5% 。财报显示,苏泊尔前三季度实现净利润12.41亿元,同比增长约14.82%。

这使得苏泊尔“1元购”股权激励计划引发市场关注,是否存在利益输送的质疑声不断。对于该份股权激励计划,深交所也是火速下发了关注函。

苏泊尔:定价合理且不存在利益输送情形

12月22日晚间,苏泊尔发布了对深交所关注函的回复公告。

关于授予价格的合规性,苏泊尔回复称,根据《上市公司股权激励管理办法》第23条的规定:“授予价格不得低于股票票面金额,且原则上不得低于下列价格较高者:①股权激励计划草案公布前1个交易日的公司股票交易均价的50%;②股权激励计划草案公布前20个交易日、60个交易日或者120个交易日的公司股票交易均价之一的50%。上市公司采用其他方法确定限制性股票授予价格的,应当在股权激励计划中对定价依据及定价方式作出说明。”

根据《管理办法》第36条的规定:“上市公司未按照本办法第二十三条、第二十九条定价原则,而采用其他方法确定限制性股票授予价格或股票期权行权价格的,应当聘请独立财务顾问,对股权激励计划的可行性、是否有利于上市公司的持续发展、相关定价依据和定价方法的合理性、是否损害上市公司利益以及对股东利益的影响发表专业意见。”

苏泊尔表示,公司本次激励计划限制性股票授予价格为1元/股,未低于股票票面金额;低于草案公布前交易均价的50%,已按照《管理办法》的规定在股权激励计划中对定价依据及定价方式作出了明确说明,并聘请中国国际金融股份有限公司为独立财务顾问,其出具的独立财务顾问报告也对此进行了说明。因此本计划授予符合《管理办法》的规定。

关于授予价格的合理性,苏泊尔表示,本限制性股票激励计划以1元/股授予激励对象,公司主要考虑:

(1)根据以往股权激励计划的成功实施经验,结合各激励对象薪酬情况,考虑匹配各激励对象整体收入水平,公司以1元/股的价格授予激励对象可以保持公司既定激励政策的连续性及薪酬结构的合理性。

(2)公司未来的发展需要长期稳定的团队,以1元/股的价格授予公司核心人员限制性股票,激励对象不必支付过高的激励对价,能够实现有效的激励效果,对公司发展产生正向作用。当前国内外宏观经济环境存在诸多不确定性、行业快速变化,未来行业及企业发展波动性加大,稳定的经营团队及人才对公司重要性更加凸显。

(3)公司现金流稳健,财务状况良好,实施本计划回购股份产生的费用支出不会对公司日常经营产生不利影响。

综上,本次授予限制性股票的定价是在符合有关法律、法规及规范性文件的基础上,综合考虑公司激励政策的连续性、薪酬结构的合理性、对激励对象的有效激励效果,以及未来宏观环境、行业状况对人才和团队的重要性,并根据公司实际财务状况确定的,定价合理、可行。

关于是否存在向激励对象利益输送的情形,苏泊尔表示,本次激励计划以1元/股授予激励对象限制性股票合计120.95万股,约占公司目前股本总额的0.15%,293名激励对象人均获授股份数量约为4100股,人均获授数量占公司目前股本比例极低。按照董事会决议公告当日公司股票收盘价63.69元计算,人均激励价值为26.11万元,再扣除各激励对象支付的对价及所需缴纳的税费,激励对象的人均激励价值规模不大。且上述股票按照本激励计划的规定须在授予后36个月(24个月解禁50%,36个月解禁50%)陆续解除限售,每年实际所得与激励对象整体收入水平较为匹配。因此本次激励计划不存在利益输送情形。

对于股权激励业绩考核指标为归母净利润同比增长不低于5%,苏泊尔表示,本激励计划考核指标分为三个层次,分别为公司层面业绩、激励对象所在业务单元业绩和个人层面绩效考核。激励对象只有在以上三个层面业绩指标同时达成的情况下,才能解禁当期获授的限制性股票;若上述任一考核条件未达成,则公司按照本激励计划规定将激励对象当期可解除限售的限制性股票回购注销。

苏泊尔称,对于公司层面业绩设置为归母净利润增长不低于5%主要综合考虑了目前国内外宏观环境的诸多不确定因素;行业发展上公司核心业务所在的厨房小家电和炊具业务属于成熟、充分竞争的行业;国内线上渠道门槛较低,许多小品牌在线上渠道快速发展,加剧了行业市场竞争,对行业企业未来会产生深远的影响;公司的发展规划等4个方面相关因素。以及激励计划实现可能性及其对公司员工的激励效果,并结合了公司的实际情况,指标设定科学、合理。

今年来股价持续走低

苏泊尔,全称浙江苏泊尔股份有限公司,是国内炊具行业龙头企业之一,于2004年在深交所上市,成立于1994年。财报显示,苏泊尔第三季度营业收入为52.31亿元,同比增长2.22%;第三季度归属于上市公司股东的净利润为3.75亿元,同比下降9.4%。前三季度营业收入为156.65亿元,同比增长17.74%;前三季度归属于上市公司股东的净利润为12.41亿元,同比增长14.82%。

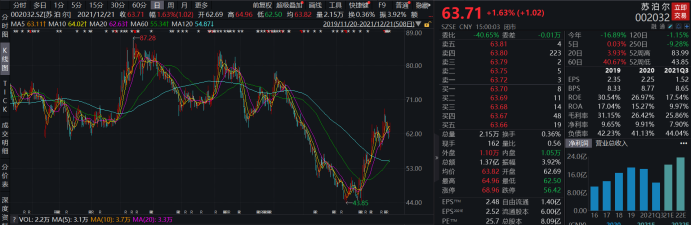

苏泊尔是名副其实的大慢牛股,2012年12月到2020年7月,区间涨幅最大超过10倍,触及87.28元(前复权)的历史高价。

不过在创下高点之后,苏泊尔股价持续下跌,今年9月更是一度跌至43.85元/股的阶段低点,较高点接近腰斩。但进入四季度后,公司股价开始反弹,截至12月21日收盘,苏泊尔报63.71元,涨幅为1.63%,总市值为515.2亿元。

编辑:万健祎