今年以来,A股波动加大,结构显著分化。在此背景下,基民选择产品时不仅会关注收益率,也会关注基金所承担的风险,由此,收益回撤比成为他们重点考察的一个指标。

收益回撤比也叫收益风险比,衡量的是投资策略的综合效果,其计算公式为:年化收益率/最大回撤,其中,年化收益率衡量收益,用最大回撤来度量风险。近三年,部分公募基金不仅取得了良好的中长期业绩,也较好地控制了回撤风险。

据Wind统计,过去三年(2018.12.04-2021.12.03),全市场有347只主动权益类基金累计回报超200%。以最大回撤指标来衡量基金的风险控制能力,上述基金近三年的收益回撤比(三年间年化收益率/最大回撤)算术平均值为2.4,展现了较好的投资性价比。

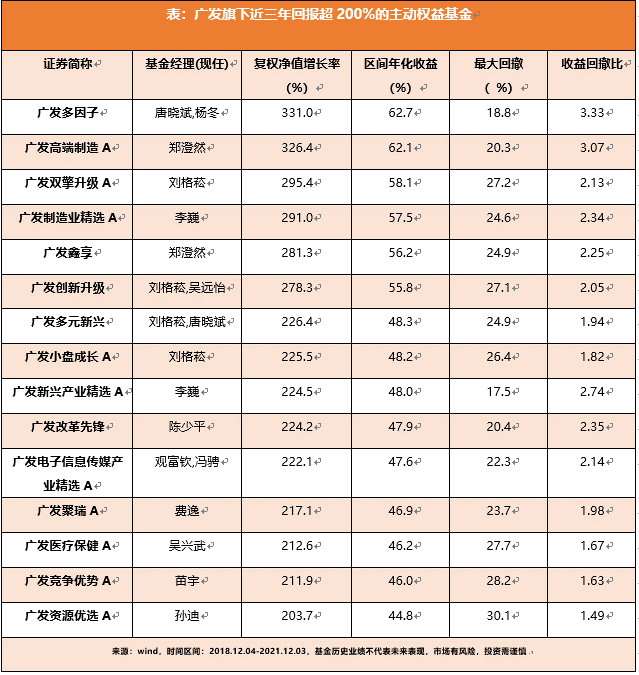

其中,以主动权益投资起家的广发基金,旗下有15只基金近三年累计回报超过200%,这一数量在所有基金管理公司中排名第2,侧面体现了广发基金突出的主动管理能力,能较好地适应不同的市场环境。例如,广发基金副总经理刘格菘管理的4只基金均位列其中,它们分别是广发双擎升级、广发创新升级、广发多元新兴、广发小盘成长,最近3年累计回报分别为295.4%、278.3%、226.4%、225.5%。

广发多因子和广发高端制造在收益回撤上表现突出,近三年累计回报分别达到331.05%和326.42%,年化收益率分别达到62.67%和62.09%。在风险控制方面,它们的最大回撤分别为18.83%和20.26%,收益回撤比分别为3.33和3.07,远超上述347只“三年两倍基”的平均值2.4。

从相对排名来看,这两只基金也是处于同类领先水平。银河证券统计显示,截至12月3日,广发多因子近三年回报在430只灵活配置型基金(股票上下限0-95%+基准股票比例60%-100%)中排名前3%。同期,广发高端制造在179只标准股票型基金中排名第8,两只基金均获银河证券三年期五星评级。

广发多因子由唐晓斌和杨冬共同管理,该基金在2021年三季度获得13只FOF基金重仓持有,是FOF持仓市值最大的主动权益基金,合计持仓6.9亿元。海通证券对广发多因子的历史持仓进行分析,得出的结论是行业配置分散,集中度相对较低,重仓行业出现在多个板块中,相对而言周期行业更受青睐;在大多数行业的选股超额收益均为正,在周期、中游制造的选股能力非常突出。

在风险控制方面,海通证券认为,广发多因子的基金经理不仅善于通过择时减少组合波动,而且擅长行业轮动。他们指出,基金经理的能力圈广泛(覆盖板块、行业众多),操作模式灵活(无论在行业还是个股上,都有较快的切换),较为分散化管理(行业集中度相对较低,前5大重仓股集中度较低)。这种操作模式,为产品净值的波动管理提供了很好的保障。

广发高端制造现任基金经理郑澄然,是毕业于北大的90后基金经理,2015年加入广发基金担任行业研究员,研究领域覆盖新能源、光伏、电动车、机械军工等板块。凭借着扎实的研究基本功,他在2020年走上投资岗位。作为看制造业出身的基金经理,郑澄然偏好于在成长行业赚周期的钱。同时,他注重投资的性价比,当持仓股票的估值超过可接受的范围时,会择机减持兑现收益。

此外,广发新兴产业精选A同样体现出风险调整后收益表现出色的特点。据Wind统计,截至12月3日,广发新兴产业精选近三年累计回报224.46%,区间最大回撤为17.5%,收益回撤比达到2.74,明显优于347只基金的均值水平。在相对排名上,该基金近三年和近五年的收益率在灵活配置型基金(股票上下限0-95%+基准股票比例60%-100%)中分别排名前15%和前20%,获银河证券三年期和五年期双五星评级。

广发新兴产业精选由广发基金策略投资部总经理李巍管理。他入行16年、管理公募基金超过10年,是一位经验丰富且投资能力突出的基金经理。李巍坚持以价值为基础的成长型投资,在电子、通讯、新能源、医药、消费等多个行业积累了丰富的研究经验,近年来偏好于在大消费、泛科技、先进制造三大赛道之间挖掘机会。

第三方基金研究机构分析,对于基金投资者而言,良好持有体验感的基金往往兼具高收益和低回撤双重特征。因此,基民选基金时不仅要关注收益,还要分辨所承担的风险,收益回撤比可以较好地综合反映基金投资的性价比。良好的收益回撤比,有望给投资者带来良好的持有体验,帮助投资者拿得稳、拿得久,最终获得长期收益。