10月23日公布的贵州茅台三季报隐藏着一则被忽视的大消息:贵州茅台最大基金股东已易主,招商基金旗下的招商中证白酒战胜美国资本集团旗舰基金美洲基金-欧洲太平洋成长基金,晋升持有贵州茅台最多的基金。

这背后是截然相反的操作。招商中证白酒三季度大举加仓,同期,欧洲太平洋成长基金显著减持。

一方面,2018年下半年外资率先抄底引领贵州茅台之后两年的行情。进入2021年,以欧洲太平洋成长基金的外资毅然减持。另一方面,内资公募基金2021年进场抄底,这到底是外资对“共同富裕”杀伤“高端消费”的误读,还是内资由于过度渴望“消费王者归来”而被迷惑了双眼?

Wind, 三季报显示的贵州茅台的前十大流通股东名单

招商中证白酒晋升全球持有贵州最多的基金

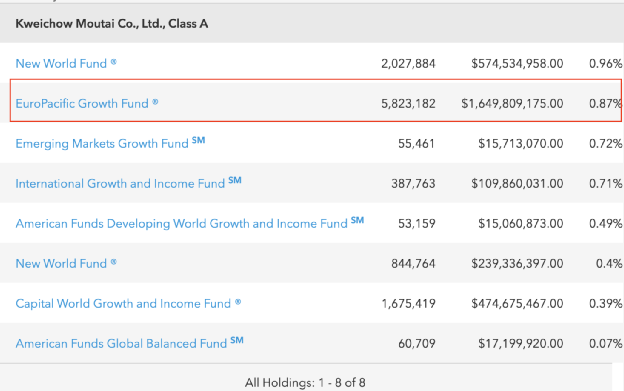

贵州茅台三季报显示,中国银行股份有限公司-招商中证白酒指数分级证券投资基金截至9月30日持有746万股贵州茅台,超过资本集团旗下欧洲太平洋成长基金的582.32万股。

三季报信息显示,招商中证白酒是国内持有贵州茅台最多的公募基金。与此同时,其持有的贵州茅台股份数也显著超过海外茅台基金大户。结合国内和海外的数据来看,招商中证白酒晋升持有贵州茅台最多的基金。

来源:资本集团官网 截至9月30日,欧洲太平洋成长基金持有贵州茅台582.32万股,低于招商中证白酒持有的贵州茅台股份数。

美国资管巨头旗下基金早已开始减持

招商中证白酒反超欧洲太平洋成长基金,是因为它在后者减持时加仓。

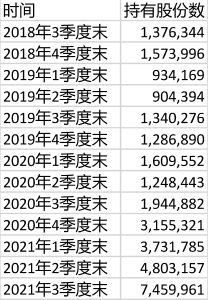

记者梳理美洲基金-欧洲太平洋成长基金2016年到2021年的年报、半年报发现,美洲基金-欧洲太平洋成长基金在2019年1季度末,持有的贵州茅台股份数就超过了500万股。但是在两个季度前的2018年3季度末,美洲基金-欧洲太平洋成长基金持有的贵州茅台数还是0。这说明,基金在2018年4季度到2019年1季度之间开始买入贵州茅台。这波抄底是比较成功的。2018年贵州茅台也经过了惨烈的下跌。

2019年2季度之后,基金一路增持,直到2020年3季度末,基金持有的贵州茅台达到761万股。

2020年4季度,2021年1季度、2021年2季度、2021年3季度,基金一路减持贵州茅台。

欧洲太平洋成长基金对茅台的操作

来源:Wind

也就是说,虽然茅台近期似乎有走出低谷的样子,但是欧洲太平洋成长基金似乎已经进入了减持通道。更重要的是,这一趋势从2020年3季度末就开始了。

记者根据美国证监会信息披露材料整理(注:美洲基金-欧洲太平洋成长基金的财年为每年的4月1日至次年的3月31日。每年5月底披露基金年报,每年11月底披露基金半年报。年报和半年报含完整的基金持仓信息。)

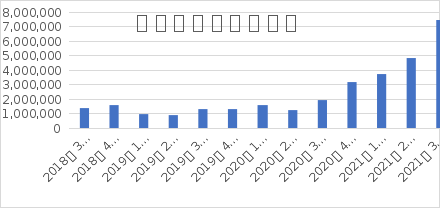

记者根据招商中证白酒的定期报告整理了招商中证白酒持有贵州茅台的变化。

招商中证白酒持有贵州茅台股份数变化

记者根据基金季报整理

值得注意的是,招商中证白酒作为一只被动指数基金以中证白酒指数为标的指数,采用完全复制法。因此持有贵州茅台股份数变化,可能是由于指数调整或者基金份额增加导致,基金是被动加仓、减仓。尤其2021年以来,基金加仓则可能与投资者抄底心切,基金被动加仓有关。,

比较欧洲太平洋成长基金和招商中证白酒可以看出,前者持有的贵州茅台股份数在2020年三季度末达到顶峰,随后进入减持通道。招商中证白酒则在2020年3季度末进入增持通道。

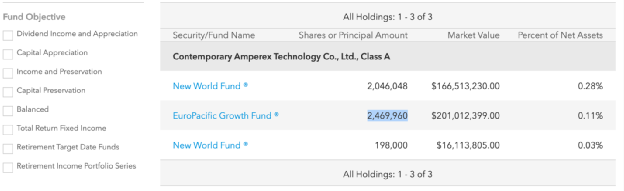

资本集团减茅台加宁德时代

资本集团官网最新数据显示,当前资本集团旗下的两只期间基金新世界基金(新世界基金在不同市场发售的基金份额均持有)和欧洲太平洋成长基金持有宁德时代。这两只基金均持有超过200万股。

基金信息披露报告显示,一季度末欧洲太平洋成长基金还未持有宁德时代。说明基金在2季度、3季度买入宁德时代。2021年4月底新世界基金还未持有宁德时代,基金在5月到9月底之间买入。

资本集团旗下基金持有宁德时代情况

来源:资本集团官网

作为长线投资代表,资本集团对包括宁德时代在内的新能源车产业链公司介入不算太早。不过,资本集团早已开始关注“碳中和”带来的投资机遇。不知布局宁德时代之后,它是否会发现更多的“碳中和”概念投资标的。

招商中证白酒基金经理发声:

白酒龙头目前有性价比

招商中证白酒基金经理日前在参加活动时,表示依然看好白酒配置价值。

侯昊认为消费成为我国经济发展第一动力,具体来看,国内消费市场有四大核心驱动力:第一个是政策支持,消费成为内需战略基石。第二个是收入增长推动消费结构升级。第三个是各年龄阶段群体壮大,催生多重消费需求。第四个是科技创新催生新需求。消费类标的,尤其是白酒龙头,站在目前阶段是有性价比的,甚至在更长维度来看,或许会迎来惊喜。即便没有惊喜,盈利能力可能没有爆发力,但是时间越长就能看到复利的力量!