【摘要】格力出资18亿控股银隆!

31日午间,格力电器公告称,公司以18.28亿元竞拍获得银隆新能源30.47%股权,同时董明珠所持17.46%股权的表权权也委托给格力电器,格力电器将合计持有银隆新能源47.93%的表决权,银隆新能源将成为格力电器的控股子公司。

据了解,2016年8月,格力电器曾提出作价130亿元全资收购银隆新能源的方案,但最终在当年11月的股东大会上被否决。随后董明珠自掏腰包,成为银隆新能源的二股东。

格力电器今日微涨0.24%,股价报41.1元,总市值2472.47亿元。

行情数据显示,格力电器从年初以来累计跌幅超过30%,总市值蒸发超1000亿元。目前,格力电器股价已经创下年内新低,跌回到了2019年3月份时期水平。

格力电器18亿元控股银隆新能源

31日午间,格力电器(000651)发布公告称,公司通过参与司法拍卖公开竞拍方式以18.28亿元竞得银隆新能源股份有限公司(简称“银隆新能源”)30.47%的股份,同时格力电器董事长董明珠也将其持有的银隆新能源17.46%股份对应的表决权委托上市公司行使。

本次交易完成后,格力电器将持有银隆新能源30.47%的股权,并合计控制银隆新能源47.93%的表决权,银隆新能源将成为格力电器的控股子公司。

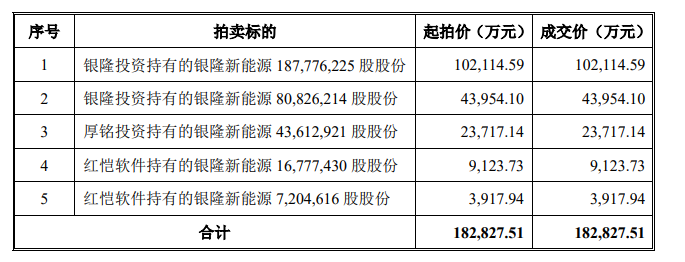

此次银隆新能源拍卖的30.47%股权分别以起拍价成交。股权分别来自银隆投资、厚铭投资与红恺软件三家公司的被质押股份。

格力电器表示,本次交易是公司积极响应国家“双碳”目标、落实“立足家电行业,稳步拓展多元化新兴业务”发展思路的重要举措。公司和银隆新能源在汽车工业产品、储能相关的电器产品、精密模具、新能源、再生资源等多个业务板块拥有协同空间。一方面公司可在多维度赋能银隆新能源,提高其产能利用率和产品竞争力;另一方面公司也可借助银隆新能源的纳米级钛酸锂技术及现有锂电池产能,全面加速现有多元化业务发展。

公告称本次交易完成后,格力电器和银隆新能源能够充分发挥双方优势,资源共享,实现 “1+1>2”的效果。从长期看,本次交易有利于提高上市公司竞争力,提高股东回报。

钛酸锂电池技术竞争优势突出

财务数据显示,银隆新能源在2020年的资产总额为287.64亿元,负债总额为225.89亿元,应收账款59.87亿元,或有事项金额8.75亿元,所有者权益合计61.75亿元。

2020年,银隆新能源实现营业收入43.25亿元,营业利润亏损8.35亿元,净利润亏损6.88亿元,2020年度经营活动产生的现金流量净额为31.72亿元。

据了解,银隆新能源是国内少有的形成了从锂电池材料、锂电池、模组/PACK动力总成、新能源整车、储能系统设备到动力电池梯次利用、回收的闭合式循环产业链的综合性新能源产业集团。其拥有安全性能行业领先的钛酸锂电池、全球排名前列的钛酸锂实际电池产能和国内排名靠前的磷酸铁锂实际电池产能。银隆新能源的钛酸锂电池具有充电速度快、超长循环寿命、低温性能优越等突出优势。

银隆新能源拥有钛酸锂和磷酸铁锂生产线40余条,电池板块总体实际产能约18.31GWh/年,其中,钛酸锂电池实际产能为2.85GWh/年,在全球排名前列;磷酸铁锂电池装备水平较高,实际产能在国内排名靠前。在锂电池产能紧缺的背景下,银隆新能源现有的充足锂电池产能将会在短时间内释放,稳定供应市场。

此外,格力公告指出,因大股东涉嫌侵占公司利益等违法行为导致的公司治理问题,银隆新能源融资受限,产能未能完全释放,近两年出现亏损。本次交易完成后,上市公司将成为标的公司控股股东,将通过理顺治理结构,在公司治理、市场拓展、研发协同、供应链管理等领域多维度赋能标的公司,提高其产能利用率和产品竞争力,但未来能否顺利实现存在一定的不确定性,敬请投资者关注银隆新能源的经营风险。

格力电器大手笔回购

8月24日晚,格力电器发布公告披露,今年5月26日董事会审议通过的第三期回购计划完成。截至2021年8月23日,公司第三期回购计划已通过回购专用证券账户以集中竞价方式累计回购公司股份2.46亿股,占公司截至2021年8月23日总股本的4.09%,最高成交价为 56.11 元/股,最低成交价为 42.90 元/股,支付的总金额为120.93亿元(不含交易费用)。

据了解,2021年2月24日,格力电器首次通过回购专用证券账户,以集中竞价方式实施第二期回购公司股份。截至5月18日第二期回购完成,买入公司股份101,261,838股,占截至本公告日公司总股本的1.68%,最高成交价为61.95元/股,最低成交价为56.46元/股,成交总金额为59.99亿元(不含交易费用)。

2020年4月份,格力电器启动第一期股权回购计划,回购金额在30-60亿元之间。2021年2月25日,格力电器披露,截至公告日共买入108,365,753 股,占公司总股本的 1.80%,最高成交价为 60.18 元/ 股,最低成交价为 53.01 元/股,成交总金额为 59.99亿元(不含交易费用)。

至此,格力电器跨年度的三期回购完成,共耗资240亿元。

格力电器上半年净利增五成

8月22日晚间,格力电器披露半年报,上半年实现营业收入910.52亿元,同比增31.01%;净利润94.57亿元,同比增长48.64%;每股收益1.62元。

上半年,格力电器实现空调产品营业收入671.94亿元,占总营收73.79%,同比增长62.57%,上年同期为413.33亿元,占总营收59.48%。生活电器实现营收22.1亿元,占总营收2.43%,智能装备实现营收1.98亿元,其他业务实现营收201.2亿元,占总营收22.10%,同比增长1.67%,其他主营实现营收13.3亿元,占总营收1.46%,同比下降77.64%。

格力电器表示,上半年公司主营业务(制造业)收入较上年同期增长,主要原因为2020年上半年公司受新型冠状病毒肺炎疫情的影响,空调行业终端市场销售、安装活动受限,终端消费需求减弱,同时新能效标准加剧行业竞争,公司实施积极的促销政策;2021年上半年,公司进一步推进新零售全面布局,推动线上线下渠道深度融合,凭借品牌、技术优势,自主创新,在高质量发展道路上不断取得新的突破,促进业绩回升。

多家券商看好格力

格力电器半年报发布后,多家券商发布研报表示看好。

安信证券表示,格力渠道改革有利于提升渠道效率,释放渠道利润。后续,格力有望受益于新零售模式的低渠道加价率、高零售能力。看好公司治理和经营策略上的有利变化。预计公司2021~2023年EPS为3.91/4.78/5.48元;维持买入-A的投资评级,12个月目标价为70.35元,相当于2021年18倍的动态市盈率。

西部证券表示,公司在暖通空调领域技术积累深厚,随着渠道改革持续推进,经营模式将更加适应时代需求。若下半年原材料价格逐步回落,空调主业成本端压力将有望缓解。预计公司2021-2023年归母净利润为244.95/279.97/303.30亿元,预计EPS分别为4.07/4.65/5.04元,对应PE分别为10.9X/9.6X/8.8X,维持公司评级为“买入”。

中信证券指出,根据2021年半年报,公司上半年营收920亿(同比+30.3%),归母净利润95亿元(同比+48.6%);其中21Q2单季营收585亿(同比+17.7%,较2019Q2+2.0%),归母净利润60亿元(同比+25.2%,较2019Q2-25.6%)。公司经营逐步改善,业绩表现符合预期。公司渠道改革仍在继续,精简代理商层级后,预计经营效率提高、终端产品价格下降。展望下半年,预计原材料价格进入平稳阶段,毛利率环比有望改善;公司7月内销量较2020/2019年同期+12%/+15%,涨价对需求的抑制逐步减弱。叠加考虑21Q2末合同负债较Q1减少86亿(同比增加35亿),经销商备货积极性提高。考虑到二季度成本压力,中信证券将公司2021-2023年EPS预测下调至3.92/4.52/5.04元(原预测为4.07/4.58/5.34元)。参考公司历史估值中枢,给予公司2021年15xPE,对应目标价60元,维持“买入”评级。

责编|程靖