【摘要】全球资产管理正在经历新一波整合浪潮。

随着营利压力日益增长,规模成为资管行业越来越重要的制胜因素,正积极拓展旗下日益重要资管业务的高盛,再掷出豪放一笔:

被这家擅长自营,投行业务全球第一的华尔街老牌机构豪掷20亿美金(约合130亿元人民币)相中的,正是一荷兰保险公司旗下的资产规模达3500亿美元的资产管理部门。

一季度,高盛集团资管规模已经突破2万亿美元,离”全球top 10”机构仅一步之遥,一旦完成这笔收购,将有助于进一步提升其资产管理规模,提升整体竞争力。

截至一季末,单位:10亿美元

这笔收购有四大看点:

1.这是自戴维•所罗门2018年出任高盛首席执行官以来,规模最大的一笔收购,同时也是一起跨洲并购,将使高盛在欧洲资管规模翻番,反映出高盛在欧洲业务、资管规模和非自营业务上扩张的目标;

2.被并购的这家机构擅长ESG投资,反映出在全球ESG投资热潮之下,高盛正通过并购快速布局这一投资领域;

3.这起并购并非年内首宗,或预示全球新一轮资管并购正拉开大幕。今年4月,欧洲最大资管之一东方汇理收购了法国兴业银行旗下的 Lyxor 基金公司,目的为扩张其在交易所交易产品上的业务。

4.近期几家资产管理公司易主,往往显现出银行和保险公司下属资管部门往往无法与最大的国际基金公司竞争,尤其欧洲一些机构,往往难以抵御华尔街大型资管机构的规模和产品线优势。

20亿美元换来3500亿规模

这家被高盛并购的机构叫NN Investment Partners, 19日该公司在一份声明中表示,这一并购将为其带来17亿欧元(约合20亿美元)的现金收益,预计将于2022年第一季度完成。根据协议,合并后的公司将继续向原险资股东提供资产管理服务。据了解,该公司资产中有1900亿美元是代表其保险母公司管理的,其余部分才是外部投资者。

高盛首席执行官戴维 · 所罗门在声明中表示: 此次收购使公司得以加快拓宽资产管理平台。他表示看重NN Investment Partners在可持续投资方面的努力,决心将责任投资置于业务核心位置。

所罗门还表示,会专注于满足客户在 ESG 各地的需求,如果高盛能够加速增长,肯定会认真考虑资产管理领域的进一步收购。

被并机构三大标签:

欧洲+险资+ESG

被并购的NN Investment Partners 在ESG业务上相当有特点

今年4月,NN Investment Partners就被股东挂牌出售,在最后一轮竞购中,高盛击败了DWS资管,获得了这家欧洲基金的控制权。实际上,包括瑞银资管及保德信等机构都曾表现出兴趣。

值得一提的,该公司在ESG 投资方面非常有经验,尤其是在绿色债券、可持续股票投资等领域。NN Investment Partners大约四分之三的资产为ESG相关策略。

据了解,这家荷兰保险公司的投资部门管理着大约3500亿美元的资产,此次收购将使高盛在欧洲管理的资产总额翻一番,超过6000亿美元。

高盛资管业务收入不断攀升

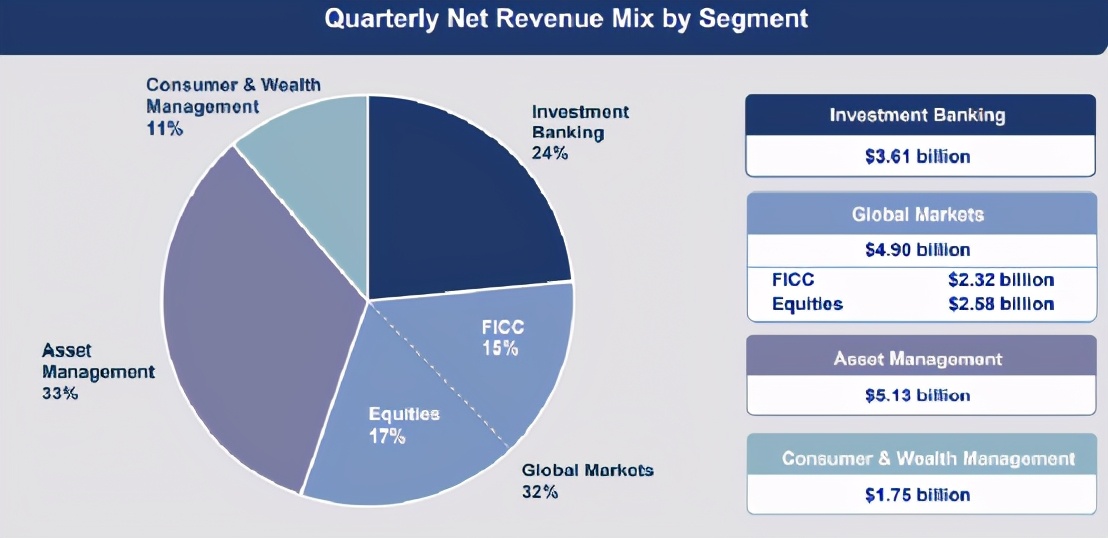

最新二季报显示,高盛在投行、资管和交易佣金三大利润来源上,资管业务部门获利最多。收入占比33%,列居第一。

今年7月,高盛公布了漂亮的二季报,上半年营收330亿美元,净利润123亿美元。其中,资产管理部门在第二季度产生了51.3亿美元的收入,创下历史新高;该业务增速亮眼:同比翻番,环比增长11%。不过,这一业务的一大掣肘是,只有约四分之一为代客理财。历史上擅长自营业务的高盛,正试图扩大代客理财的资产规模,这起收购就是其中一环。

高盛其它业务部门均表现亮眼。繁荣的 IPO 市场提振了其股票承销业务,投资银行部门公布了有史以来第二高的季度收入,净收入达到36.1亿美元,仅次于2021年第一季度。今年迄今为止,这家总部位于纽约的银行在全球并购、首次公开发行(IPO)中排名第一。

包括散户及机构的交易热情也推高了佣金收入,高盛这一业务收入达到49亿美元,但低于2021年第一季度的75.8亿美元。