【摘要】白马股底部大反攻,新能源高位盘整,股市风格要切换了?

经过今年的快速上涨,新能源板块近日迎来高位盘整,作为公募重仓股的新能源板块巨震,也导致近三年主动权益类冠军频繁更换,冠军基金快速易位。

从7月31日至8月9只,短短几个交易日中,樊勇管理的金鹰信息产业、王鹏管理的泰达宏利转型机遇、陆彬管理的汇丰晋信智造先锋,轮流更迭为近三年主动权益类基金冠军。冠军基金都重仓持有了新能源、化工等板块,三位基金管理人对处于高位震荡的新能源、光伏板块也表达了基本面超预期的观点,并对板块的高估值现象做出最新思考和观察。

主动权益基金近三年均赚105%

1100只基金同期翻倍

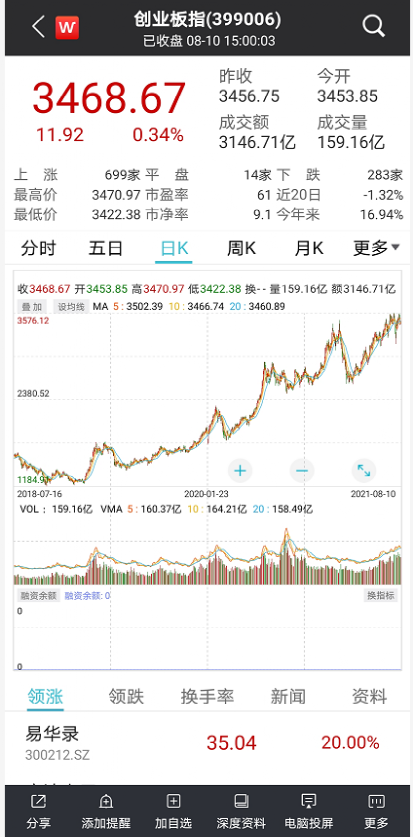

近三年以来,A股经历过2018年底沪指最低的2400点,2019年初的超跌反弹,当年7月科创板开市带来的科技股投资热,2020年初疫情的大幅震荡,以及疫情影响下医药股、消费、科技股的大牛市,2021年春节的“抱团股”大跌,以及今年年初的周期股行情,二季度以来新能源、光伏的结构性机会……

虽然经历A股的熊牛转换和大幅巨震,市场风格和投资结构的此消彼长,但A股市场总体给投资者带来不错的回报。

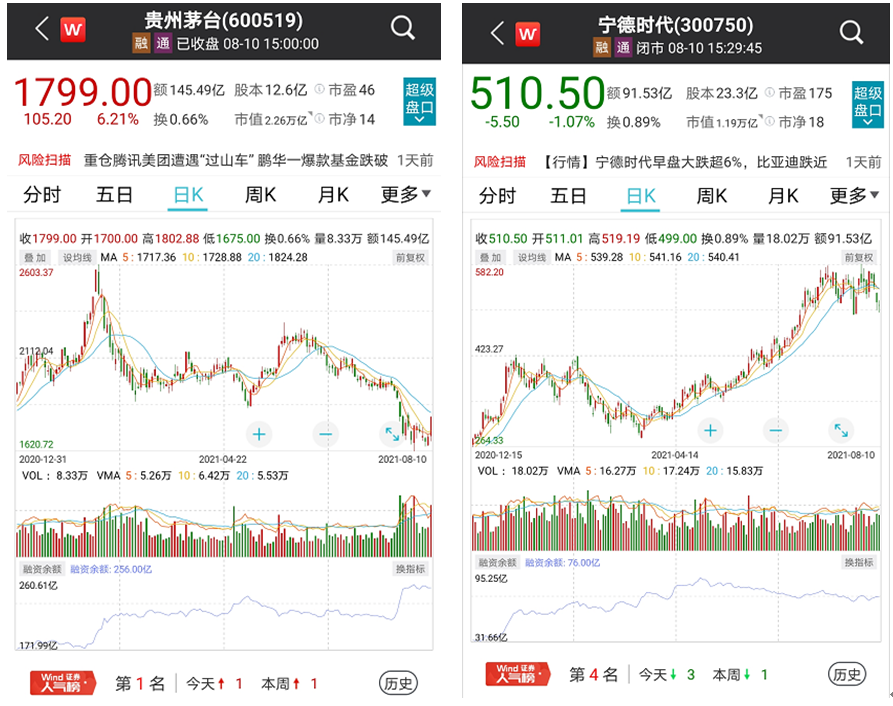

数据显示,近三年上证综指上涨25%,同期沪深300、中证500涨幅分别为46%、39%,涨幅最大的创业板指近三年收涨130%,成为赚钱效应最好的主流宽基指数。

同期,主动权益类基金凭借优秀的投研能力,也为投资者带来不俗的长期回报。

Wind数据显示,截至8月9日,全市场2293只(份额合并计算)具有可比数据的主动权益类基金,近三年平均收益率为105.37%。

分类型来看,持股仓位最高的普通股票型基金收益率最高,近三年平均回报高达143%,超过了表现最为抢眼的创业板指;仓位中枢在60%-90%的偏股混合型基金中,近三年平均回报为126%;整个大类的混合型基金,同期回报也超过100%,超过了大多数的主流指数,展现了公募基金专业投资的优势。

值得注意的是,近三年翻倍的主动权益基金的数量也多达1115只,接近上述基金数量的半数。

“城头变幻大王旗”

近三年“冠军”基金频繁变更

主动权益类基金整体业绩优秀,更有头部基金超额回报非常明显。

数据显示,截至8月9日,汇丰晋信智造先锋近三年大赚四倍,收益率高达401%、还有泰达宏利转型机遇、金鹰信息产业、国投瑞银进宝等20多只基金三年3倍,超额收益非常可观。

而近期A股风格切换,主动权益类基金的投资也受到很大影响,近三年业绩冠军也出现频繁更迭。截至8月9日,陆彬管理的汇丰晋信智造先锋以401%的收益率,位居近三年主动权益类基金业绩冠军,重新夺回冠军宝座。

而在8月5日-6日,王鹏管理的泰达宏利转型机遇,一度超越陆彬旗下基金,问鼎三年期业绩冠军。更早的7月底,樊勇管理的金鹰信息产业,则以375%的收益率,超过的汇丰晋信智造先锋近10个百分点,位居近三年冠军。

而从产品管理年限看,王鹏任职泰达宏利转型机遇足够三年,事实上是近三年完整管理该只基金,并打造三年期业绩的基金经理,他的排名的“含金量”要更足。

从上述三大冠军基金的前10大重仓看,截至二季报,三只基金重仓股都有宁德时代等新能源个股,以及化工、有色等板块,汇丰晋信智造先锋重仓的军工股,也在近期为基金表现增色不少。

高景气度催生新能源、光伏行情

“高估”还是“合理”取决于眼光长短

最近一段时间,这些冠军基金经理做了哪些投资操作,针对市场上最为火热的新能源、光伏板块不断走强,行业估值不断走高,怎样看待行业火热的机会和风险,记者跟踪了三年期业绩前3强:汇丰晋信智造先锋基金经理陆彬,泰达宏利转型机遇基金经理王鹏,金鹰信息产业基金经理樊勇,汇总了他们近期的最新投资思考和观察如下:

中国基金报记者:最近您管理的基金做了哪些投资操作?

王鹏:过去的一段时间,我主要做了两件事:一是坚持配置新能源车产业的中游制造业;二是增加光伏配置。新能源车值得重点关注,这一细分行业未来5年是高增长的,同时2季报表现占优、预计3、4季度报表有很大可能在行业比较中将继续占优;同时我们也在关注光伏,这个行业未来5年高增长,4季度和2022年大概率翻转确定,但可能3季度报表有压力。

陆彬:在此前披露的基金二季报中,汇丰晋信智造先锋基金主要投资的方向包括:以电动车为代表的新能源行业、以化工为代表的顺周期行业、以及国防军工中细分行业和港股等。

年初我们认为,2021年是风险和机会并存的一年,风险主要是来自于估值,在全球疫情陆续得到控制的大背景下,货币政策大概率会回归常态化。过去几年连续表现好的某些行业和风格因子可能会接受考验。机会主要来自于基本面,顺周期行业将受益于全球经济复苏,基本面和业绩大概率亮点频出;某些新兴产业正在爆发的初期,处于独立的向上产业大周期中。

基于上述判断,汇丰晋信智造先锋基金在年初的时候加大配置顺周期行业,整个组合风格更加均衡。从上半年的走势来看,也基本印证了我们年初的判断,一部分高景气行业的确在经历了巨幅波动有又创出了新高。

展望下半年,在全面降准之后,我们认为市场大环境正变得对权益市场更加有利。但经过前期的上涨,我们看到小盘股的机会在变少,这一点没有变,但同时也看到一部分大盘股的隐含回报率越来越高了。如果海外没有剧烈的变化,下半年应该还是可以有所作为的。

樊勇:二季报中我们提到,基金将保持稳健的投资策略,重点布局方向依然是新能源汽车、半导体、计算机等板块。展望2021年第3季度,经济预计持续回暖,流动性方面易难紧。半导体板块供给短期无法解决,芯片短期预计还将持续一段时间。电动车方面,随着新车型持续推出,电动车有望加速成长。TMT 板块从去年7月份开始调整,很多板块估值已经回到了合理水平,具备了长期投资价值。

中国基金报记者:你的投资操作的逻辑是怎样的?

樊勇:目前新能源汽车依然处于快速成长初期阶段,电池板块盈利能力也将持续增长。光伏板块随着硅料下跌,下游组件成本将下降,有望刺激光伏需求进一步增长。

我们在投资中,遵循逆向投资理念,寻找具备安全垫的投资机会。立足于产业周期角度选择处于快速成长期的行业,依据产业周期和盈利周期为核心判断标准选择个股,选择有核心竞争力的企业。

王鹏:我们结合产业调研,认为下半年开始芯片瓶颈和中游材料产能瓶颈将逐渐消除,潜在新能源车消费需求会真正释放,四季度旺季数据有望创历史新高。同时,我们认为今年的三季报能够成为本年度第一个消除了低基数影响的报表,只有真正需求高增长的行业才能在行业比较中脱颖而出,而新能源车无疑是过去一年需求增长最快的终端产品,所以我们认为新能源车行业的三季报大概率将有望鹤立鸡群。结合优秀的报表、增速和销售数据,我们有望在三季报披露期迎来明年成长预期的再一次上调。

新能源现在的状态类似于2011年-2015年的消费电子,当时其渗透率处在快速提升的过程中。我们看到新能源车盈利预测不断超预期,而不是纯粹因为流动性拔估值。但是过去两个月到现在板块涨得很好,很多人担心是不是贵了,但这是静态估值的贵,过去一两个月因为龙头公司排产环比明显提升,叠加美国新能源补贴政策导致大家对未来一年销量预期显著提升,所以涨的绝大部分都是盈利预测的上调,估值并没有明显的往上走。

另外,在利率上行而流动性开始收紧的阶段,有两类资产表现会好:第一类是绝对低估值,第二类是分子端真正有弹性,就是业绩增速真正能超预期的行业,而新能源具备上述特征,可以说属于盈利在驱动的行业。

增加光伏配置的原因,是我们判断明年光伏行业大概率出现反转,有望迎来量利齐升。今年硅料价格超预期的上涨影响到了装机需求。而根据我们的调研,今年四季度、明年一季度行业很可能将迎来硅料产能的释放,硅料价格有望下行,进而导致组件价格下行刺激装机需求,导致明年装机量的同比高增长。同时产业链利润重新分配,包括组件、胶膜、支架、逆变器、玻璃等都可能迎来盈利能力的提升。

陆彬:今年新能源表现最好的是新能源汽车,今年市场表现强势是基于碳中和的大趋势和行业超预期的基本面背景。

新能源汽车行业今年能延续强势,背后主要的原因就是国内新能源车市场供需两旺。具体来看,国内去年销量130万辆左右,年初乐观预测200-250万辆,增速可达50%-90%。与此同时,二季度,美国低碳新能源刺激政策的出台,欧洲拟进一步上调碳排放标准,海外新能源汽车渗透率也超过预期。

国内外的超预期都是在碳中和的大趋势下,顺应时代潮流才可能达到的。今年新能源的上涨,并不是估值带来的上涨,而是2022年业绩预期上调引起的上涨,是基本面超预期带来的行情。

新能源行业今年是比较确定的,核心的新能源汽车供应链对应明年的估值超过50倍,相较于其他核心资产估值仍旧不高。新能源汽车行业的旺季还没来,最旺的时间段可能是“金九银十”。

中国基金报记者:如何看待新能源、光伏等板块高估值的现象?

陆彬:“宁指数”反映资金对于行情的正反馈,“高估”还是“合理”取决于眼光的长短。整个新能源经历过去一年多的上涨以后,已经成为占市场权重非常大的一个板块。同时也是基本面强度最好的板块之一。

这使得各路资金已经无法忽视新能源产业链。如果不想跑输市场,那么可能多多少少需要配置一些新能源产业链的公司。因此过去几个月里,几乎所有偏成长的基金都在买新能源,一些均衡型的,甚至偏蓝筹的基金可能也不得不配置一些新能源个股。而资金源源不断流入新能源车行业,也是推动过去几个月产业链加速上涨的一个重要推手。

过去一个月,中信电力设备及新能源车行业指数已经上涨超过20%,部分行业龙头公司的TTM市盈率也超过100倍,但从静态的角度看,整个行业的确存在高估的风险。但如果从动态的角度去看,新能源车行业并没有丧失其投资价值。

一方面,新能源车行业的基本面在超预期。如果按照100%的业绩增速,那么当前100倍估值对应明年就是50倍估值。再叠加后续的行业增长,这样动态去看当前大多数行业龙头的估值仍在合理范围内,并没有高估或者泡沫。

另一方面,如果横向对比医药、消费、半导体等其他核心资产的估值和业绩增速,那么新能源车行业可能是相对更具吸引力的板块,甚至可能是相对低估的板块。

最后,新能源车行业上涨的历史大背景是“碳中和”,无论国内还是国外,新能源汽车的渗透率都在加速,业绩也在不断超预期。因此,新能源车行业可能是未来5-10年最好的投资机会之一,而且其包含了整车、电池、材料,零部件和智能驾驶等多条不同的细分产业链,能够为我们贡献非常丰富的投资标的。

不过,尽管行业基本面非常乐观,但行业内细分赛道以及不同公司之间的分化可能会非常大。同时作为一个成长行业,新能源车的技术迭代很快,需要不断跟踪行业前沿,研判行业未来发展方向,这对于投资和研究的要求非常高。