【摘要】华尔街空头盯上了“女版巴菲特”?

近日,一只ETF的上市申请在华尔街引发热议,据媒体报道,这只ETF的策略是做空“女版巴菲特”凯瑟琳·伍德掌管的方舟创新基金(ARKK),已经向美国证券交易委员会(SEC)提交了上市申请。

ARKK曾在2020年一战封神,凭借着特斯拉在内的美国科技股大牛市,2020年的最高涨幅达174%,一跃登顶美国基金排行榜,目前规模高达230亿美元(约合人民币1500亿元),其投资风格一直都较为极端,专注投资于未来具有破坏性革新市场的科技公司。计划做空ARKK的Tuttle Capital Management认为,ARKK持有了大量不赚钱的科技股,未来的不确定性非常高,投资者应该对它进行对冲风险。

近期关于“女版巴菲特”的另一个最热话题是,其清仓减持了大部分中概股。在7月初的研讨会上,伍德曾表示,中国科技行业可能面临价值重估。从其掌管的基金动作来看,过去几周,ARKK基金一直在抛售中国股票。

“女版巴菲特”要被做空?

美股做空风潮再起?这一次被做空的对象竟是华尔街炙手可热的“女版巴菲特”。

据彭博社的最新报道,一只做空“女版巴菲特”凯瑟琳·伍德掌管的方舟创新基金(ARKK)反向ETF,已经向SEC提交了上市申请,将跟踪规模高达230亿美元的ARKK的反向表现。

据SEC的文件显示,这只反向ETF由Tuttle Capital Management申请推出,名称为Tuttle Short ARKK ETF (SARK),收取和ARKK相同的管理费用为0.75%,将由Tuttle Capital Management的首席执行官进行操盘。

值得一提的是,虽然美股市场上已有数十种做空类ETF,但都是针对某个行业或商品,截至目前,尚没有专门对某只ETF进行反向押注的,目前尚不明确SEC是否会同意该做空ETF的申请。

被做空的ARKK是凯瑟琳·伍德旗下规模最大的旗舰基金,重点关注应用革命性技术的公司,包括人工智能、DNA测序、基因编辑、机器人、电动车、储能技术、金融科技、3D打印、区块链等。

ARKK曾在2020年一战封神,凭借着美国科技股的大牛市,2020年的最高涨幅达174%,一跃登顶美国基金排行榜,成为了华尔街炙手可热的明星基金,在2021年的第一个月,方舟投资的规模增长了近110亿美元(约合人民币710亿元),吸金能力不可谓不强。

但在美债收益率预期飙升的背景下,今年2月美国科技股集体遭遇了一波大跌,使得ARKK的净值一度回撤接近40%,市场质疑的声音此起彼伏,今年3月ARKK基金的做空率一度创下5.3%的纪录。

面对ARK的大幅回调和质疑,凯瑟琳·伍德坚信,通胀只是短期的,科技股将柳暗花明,甚至提出了通缩才是未来最大的风险,并坚定持有科技股。自5月创下低点以来,ARKK基金的净值已反弹了23.4%,但今年以来,ARKK仍下跌了3.3%,跑输同期的纳斯达克、道琼斯指数。

计划“做空”ARKK的Tuttle Capital Management认为,ARKK持有了大量不赚钱的科技股,未来的不确定性非常高,投资者应该对它进行对冲风险,但大部分投资者并没有专门的渠道或资金做空股票和ETF工具,SARK将是一种很好的做空工具。

据业内分析人士指出,针对某个ETF进行反向押注策略,可以有效对冲ETF的短期波动风险,例如在某个时间段内,重仓持有的ETF下跌10%,如果投资者同时持有反向ETF则可以对冲掉10%的下跌风险,这种策略主要针对持仓相对极端且业绩波动性较大的ETF。

暴赚170%!2020年最牛基金

“女版巴菲特” 凯瑟琳·伍德掌管的ARKK成为被“做空”的目标,或许与伍德的投资策略有较大关系。

ARKK基金的风格一直都非常极端,只投资于未来具有破坏性革新市场的科技公司,最知名的案例包括特斯拉、移动支付公司Square、远程医疗公司Teladoc等,如今该基金仍在不断投资许多目前相对不知名的创新科技公司,而这些公司初期都不赚钱,甚至常年巨亏,因此基金的业绩波动性非常高。

据该基金披露的持仓数据显示,截至2021年2月25日,ARKK的第一大重仓股为特斯拉,持股数量接近350万股,仓位占比达10.22%,中概股百度系第5大重仓股,仓位占比为3.88%。

其实,ARKK基金“封神”正是得益于特斯拉。自方舟投资成立以来,伍德一直都看多、做多特斯拉。早在2014年ARK成立之初,特斯拉便排列第五大重仓股。2016年特斯拉深陷“产能地狱”,股价大跌,几乎所有分析师都唱空特斯拉,ARK却将特斯拉的持仓数量增加了2倍。2017年10月持有特斯拉36808股,占基金比例6.11%,成为基金第一大重仓股,当时特斯拉股价在70美元附近(复权后),随后,伍德不断加仓特斯拉。

回顾特斯拉2020年的股价表现,无疑是美股当之无愧的“股王”,股价不断刷新新高,2020年全年的累计涨幅高达734%,伍德和ARKK基金“一战封神”。

此前,在CNBC的采访中,伍德全面阐述了长期看好特斯拉的三个理由,分别是电池成本、人工智能芯片和自动驾驶数据。她认为,特斯拉正在沿着手机和笔记本电脑的成本曲线前行,特斯拉拥有更高效的电池,成本也在不断降低。

另外,伍德在采访中预测,特斯拉将成为自动驾驶的主导者,目前特斯拉现有的近70万辆汽车已经在收集数据,并且已拥有100到120亿英里的真实世界驾驶数据。

其实,伍德的投资收益率并非短暂性爆发,伍德于2014年成立了方舟投资,至今已接近7年时间,方舟投资的年化回报率高达37%,管理的资金规模也是一路攀升,现已超过500亿美元,她也因此被誉为“女版巴菲特”。

当有投资机构“做空”ARKK时,美国媒体对此的评论是,“做空”2020年最成功的基金是一次非常大胆的押注。

“女版巴菲特”大动作:清仓中概股

近期关于“女版巴菲特”的另一个最热话题是,其清仓减持了大部分中概股。

近期,中概互联网巨头以及教育股纷纷遭受重挫,好未来、新东方、阿里巴巴、拼多多、京东的年内最大跌幅分别达91.5%、88.3%、22.8%、48.4%、29.8%,凯瑟琳·伍德似乎嗅到了危机,一改往前越跌越买的态度,转而开始果断减持中概股。

在7月初的研讨会上,凯瑟琳·伍德曾表示,中国科技行业可能面临价值重估。从其掌管的基金动作来看,过去几周,ARKK基金一直在抛售中国股票。

7月27日,方舟投资旗下的主动型基金减持了腾讯、平安好医生等中国公司的股票,该公司旗下的ETF还抛售了拼多多、京东、美团、BOSS直聘、比亚迪。

7月28日,伍德继续抛售中概股,旗舰基金、规模224亿美元的ARK Innovation (ARKK)已经清仓了腾讯和贝壳(BEKE)。该基金截至7月28日对中国公司的配置比例从2月份的8%下降到了0.32%。

据ARK基金官网显示,截至上周四(7月29日),伍德旗下最大的旗舰基金—ARKK几乎清仓了所有中概股持仓,仅剩极少量的贝壳。

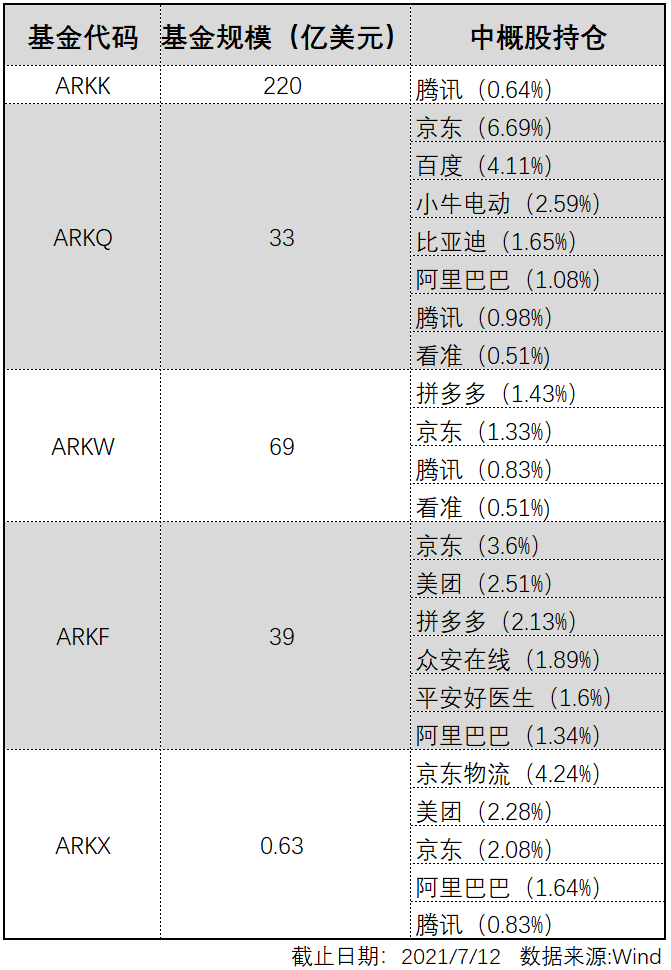

另外,据晨星的数据显示,截至7月28日,规模69亿美元的ARKW基金仅有2.7%的资产投向了中国公司。而此前的Wind数据显示,在半个月前(7月12日),伍德仍在坚守中概股,对腾讯、京东和百度的仓位最重,另外还持有阿里巴巴、美团等知名中概股。

而在今年上半年,伍德还曾在多个场合表示看好中国的互联网、金融创新、云计算等前沿科技企业,认为这些头部科技企业能够从中国强劲的科技升级和发展中受惠,腾讯自然首当其冲,股价下跌还提供了买入机会。