9月20日,金融监管总局修订发布《金融租赁公司管理办法》(下称《办法》)。《办法》主要修改完善了金融租赁公司的主要出资人制度,同时,进一步强化业务分类监管,加强公司治理监管,强化风险管理,此外,还对金融租赁公司的融资租赁业务作出规范,要求完善业务经营规则。《办法》将自2024年11月1日起施行。

《办法》曾于今年1月公开征求意见,金融监管总局有关司局负责人指出,各方反馈的大部分合理化意见建议均被采纳,未采纳意见主要集中在盲目降低监管要求以及对法规条文未充分理解等方面。

“关于部分反馈意见提出的法规解释说明和实施过渡期安排等内容,金融监管总局将另行印发文件予以明确。”该负责人称。

大幅提高准入门槛

大幅提高准入门槛

《办法》对主要出资人制度作出较大幅度的修订,具体包括提高金融租赁公司最低注册资本金,新增国有资本投资运营公司、国有金融资本投资运营公司和境外制造业企业三类主要出资人类型,适当提高主要出资人的总资产、营业收入、注册资本等市场准入标准以及最低持股比例要求等。

其中,金融租赁公司主要出资人持股比例要求由不低于30%提高至不低于51%。

对此,金融监管总局有关司局负责人表示,这一修订主要有三点考虑:

一是从近年监管实践来看,提升主要出资人持股比例有利于压实股东责任,更好发挥股东资源优势,促进股东积极发挥支持作用。

二是有利于提高决策效率,避免由于股权过度分散导致公司治理失效失衡等问题。

三是有利于明确金融机构的大股东和实际控制人,防范股东通过代持、隐瞒一致行动关系等方式规避监管、违规操控甚至掏空金融租赁公司等问题。

同时,为避免出现大股东违规干预金融租赁公司经营管理等问题,《办法》专门增加了公司治理、股东义务、关联交易等方面的监管要求,形成金融租赁公司内部和外部的有效制约和良性互动。

新增多项监管指标

新增多项监管指标

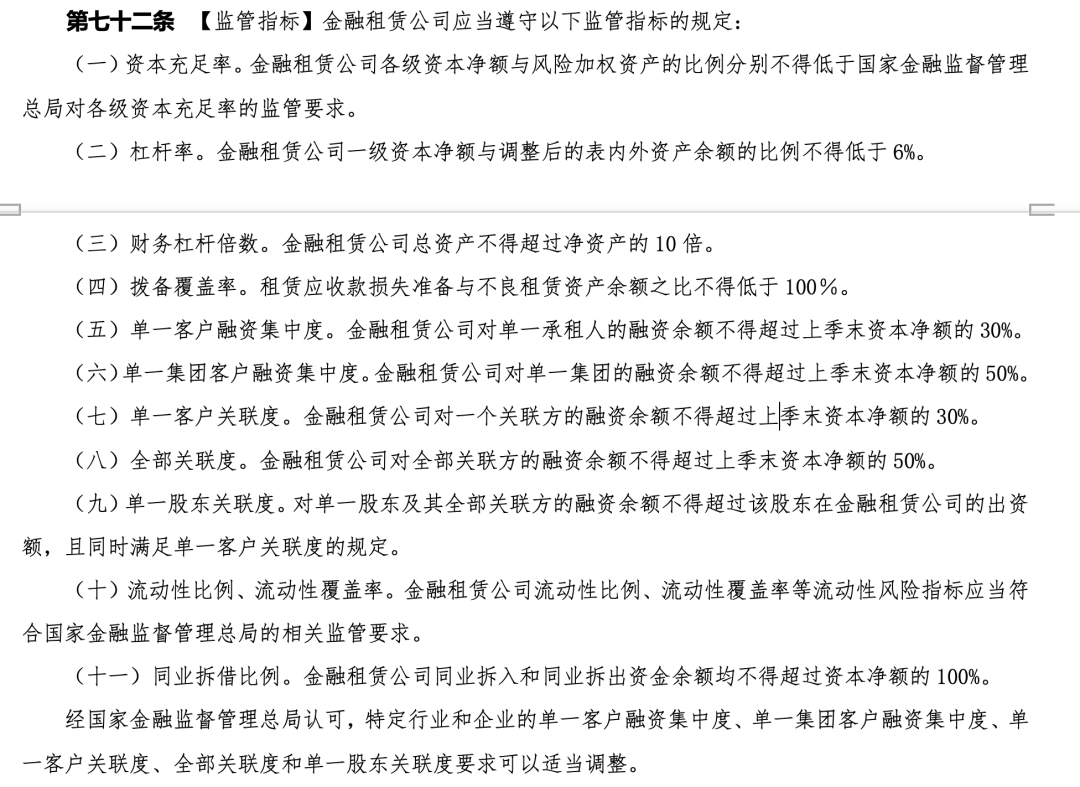

在监管层面,《办法》新增了杠杆率及财务杠杆倍数,租赁应收款拨备率、流动性比例、流动性覆盖率等指标,同时,还对拨备覆盖率和同业拆借比例监管指标进行了优化。

事实上,相较征求意见稿,正式文件在这方面仍有调整——进一步增加了租赁应收款拨备率和固定收益类投资比例两项监管指标。

(正式文件)

(征求意见稿)

金融监管总局有关司局负责人指出,金融租赁公司作为不吸收公众存款的非银行金融机构,为避免其盲目扩张,《办法》新增杠杆率、财务杠杆倍数等监管指标。其中,杠杆率指标不得低于6%,财务杠杆倍数指标不得超过10倍。

而新增租赁应收款拨备率、流动性比例、流动性覆盖率等指标,则是为了进一步完善监管指标体系。

对于流动性比例、流动性覆盖率具体指标计算方式和指标值,金融监管总局将结合行业实际,另行研究确定。

此外,《办法》还将拨备覆盖率由不低于150%下调为不低于100%,上述负责人表示,这是按照逆周期监管思路,在确保损失准备能够有效覆盖预期信用损失的基础上,支持金融租赁公司加大对实体经济支持力度。

引导金租公司专注主责主业

引导金租公司专注主责主业

金融监管总局日前发布了金融租赁公司业务发展鼓励清单、负面清单和项目公司业务正面清单,引导金融租赁公司更好发挥特色化功能,提供专业化金融服务,助力实体经济高质量发展。

此次《办法》还进一步从管理制度层面,规范金融租赁公司的融资租赁业务活动,具体来看,包括三方面内容:

一是优化调整租赁物范围。根据国际同业发展实践和行业惯例,《办法》将租赁物范围由固定资产调整为设备资产,着力为企业设备更新改造提供特色化金融服务,引导金融租赁公司更加专营专注,回归租赁本源。同时,结合近年来实践经验,允许将经济林、薪炭林、产畜和役畜等生产性生物资产作为租赁物。

二是加强租赁物适格性监管。《办法》要求租赁物应当权属清晰、特定化、可处置、具有经济价值并能够产生使用收益。同时,不得以低值易耗品和小微型载客汽车之外的消费品作为租赁物,不得接受已设置抵押、权属存在争议或已被司法机关查封、扣押的财产或所有权存在瑕疵的财产作为租赁物。

三是强化租赁物价值评估管理。金融监管总局有关司局负责人表示,从近年来融资租赁业务发展和风险处置经验来看,在选择了适当租赁物、准确估值定价的前提下,融资租赁业务出险和终极损失的概率不大。因此,《办法》重点强化租赁物价值管理,要求金融租赁公司建立内部制衡机制,健全租赁物价值评估体系,制定估值定价管理制度,明确估值程序、因素和方法,以合理确定租赁物资产价值。同时,要求加强对外部评估机构的管理,明确准入和退出标准,全面提升对租赁物估值和管理能力。

责编:叶舒筠

校对:杨舒欣