· 概 要 ·

2021年7月7日国务院常务会提出适时降准后,7月9日央行宣布降准0.5个百分点,释放长期资金约1万亿人民币。如何理解本次降准操作?我们认为,从基本面角度看,经济已经下行半年之久,且未来也有进一步下行压力,货币政策趋松是大方向。但从节奏上来说,当前PPI仍高、资产价格仍在上涨的情况下,短期内不宜对货币的宽松有太高的期待。而且在价格型的货币政策调控框架下,降准实际起到的效果可紧、可松、可中性,宽松效果不如降息。

那么本次降准改变了什么呢?我们认为主要是改变了对货币政策的预期,之前还会有收紧的些许顾虑,但现在转向了宽松的预期。在这种边际宽松的预期下,股债情绪都“亢奋”一波,但更多的宽松可能还需要耐心,留一份醉、留一份清醒。

1

为何降准?经济已下行半年

宏观调控政策是跟随经济基本面走的,这个时候降准说明:经济是有下行压力的。我们一直认为,我国本轮经济恢复最快的时候在去年4季度就已经过去了,上半年也一直在发专题强调这一点。根据历史规律,融资增速会领先经济两个季度,社融增长是在去年2季度见顶的,经济增长是在去年4季度见顶的,刚好相差两个季度。

在这里要强调一点,判断今年经济的强弱,看同比数据是没有意义的,因为去年基数变动太大,经济的环比和同比走势并不一致。就像今年一季度GDP同比增长18.3%,远远高于疫情前水平,但如果剔除低基数,其实只有4-5%的增长,不仅比去年四季度明显走弱,甚至比疫情之前还要低。

所以观察今年的经济走势,重点是看环比数据的变化,或者看剔除基数后的同比数据。而总量层面最重要的环比指标——PMI,今年以来不断走低,从去年11月最高时的52.1%一路下降至6月份的50.9%,说明经济已经在走弱。

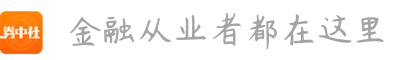

从结构上来看,今年以来内需已经在走弱。如果剔除低基数的影响,今年以来随着房地产和基建政策的转向收紧,固定资产投资同比增速不足5%,而去年四季度则将近16%;消费增速也在走弱,4月和5月份如果剔除低基数,社会消费品零售增速只有1%左右,不仅没有回到疫情之前的增长轨道,比去年下半年还要弱。

往前看,疫情未完全过去,居民收入还未回归正常增长,消费疲弱的状态仍将持续。而投资端,地产又在收紧调控,基建发力空间有限,内需也难有明显起色。

在内需走弱的情况下,外需成为上半年经济的主要支撑。由于海外供应链未完全修复,美国需求又非常强劲,去年中国出口就已经大幅飙升至远远超过疫情之前的水平。但美国耐用品消费已经见顶回落,接下来要恢复的服务业对外部依赖性很小,海外供应链也在恢复,预计我国出口增速也会趋于回落。而一旦出口回落,经济的下行压力会体现的更为明显,5月份我国出口环比增速已经转负。

上游大宗商品涨价,对中小游企业构成一定冲击,会增大经济下行压力。所以从基本面的角度来看,货币政策的边际宽松是迟早会到来的事情。

2

开始宽松了?节奏会比较慢

那么本次降准是否意味着新的一轮持续宽松的开始呢?尽管我们认为经济有下行压力,政策迟早会宽松,但当前还是有一些因素会拖慢货币宽松的步伐。

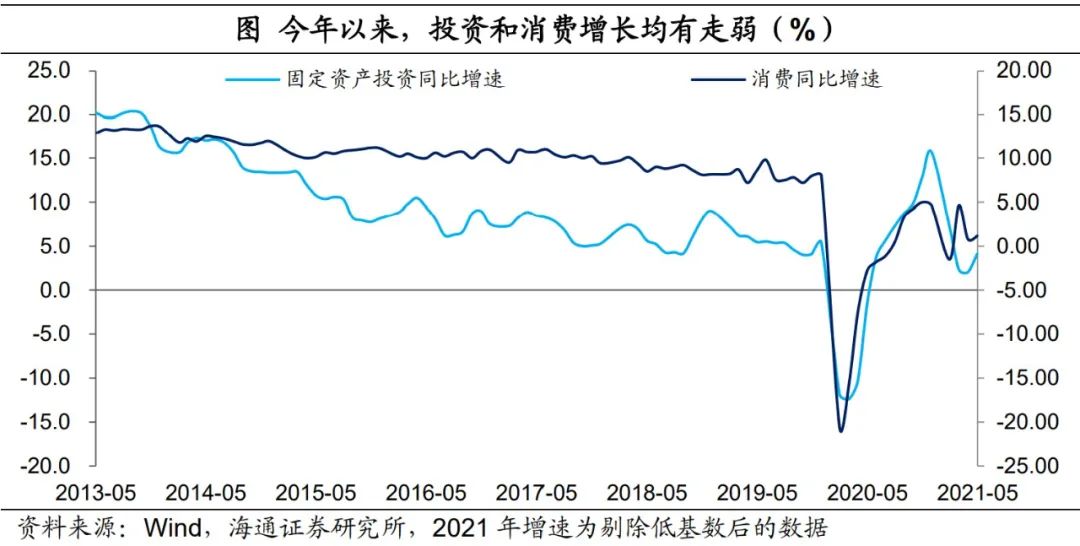

一方面,现在PPI还维持在高位,结构性的通胀压力依然存在。当前通胀的分化已经达到了历史高位区间,尽管消费疲弱拖累CPI维持在低位,但6月PPI同比仍处于8.8%的高位上,尤其是大宗商品供给端的压力没有明显缓解,PPI同比下行速度偏慢。

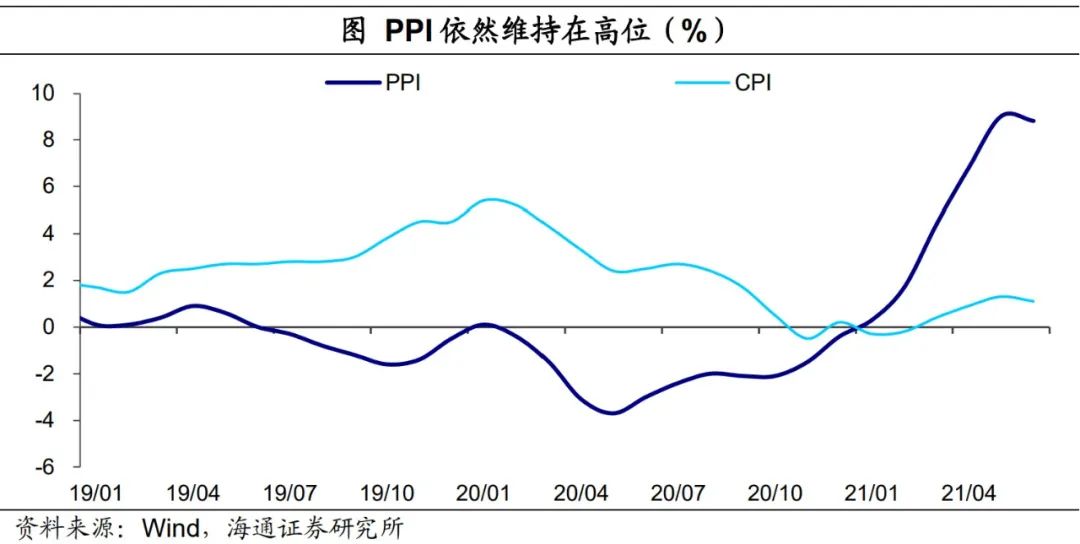

另一方面,去年房地产市场再度涨价,迎来大繁荣。长期角度考虑,抑制房地产资产泡沫膨胀仍是重要的政策目标。5月份我国商品房销售额当月同比仍有将近16%(剔除低基数后),而房地产市场等资产价格走势对货币政策是比较敏感的。

而货币政策作为一种总量的政策,如果比较难以精准控制货币的流向,那其实资产价格的上涨、结构通胀的上行,还是会限制货币的步伐。

我们认为PPI回落速度更快、资产泡沫得到抑制后,宽松的步伐才可能会加快,大概率要等到四季度甚至明年。

3

影响有多大?实际效果不如降息

那么降准的实际影响有多大呢?其实央行操作的方式不同,降准起到的效果可能也不同:可“松”、可“紧”、可“中性”。

在当前价格型的货币政策调控框架下,银行间资金利率是我国利率体系中最重要的指标,尤其是DR007,是央行近几年重点关注的利率指标。因为银行间资金利率会影响存单、同业存款等利率的走势,在存款利率不变的情况下,是影响金融机构负债端成本最重要的变量。而金融机构的负债端成本又会影响到资产端的国债、贷款等利率的走势。这就意味着,银行间资金利率是观察货币政策态度最重要的指标,这个利率不降,其它宽松措施的效果都是很有限的。所以在当前货币政策框架下,降准的效果不如降息来得更直接。

存款准备金率是影响银行间资金利率的其中一个变量,但并不是唯一的影响变量。如果降准后央行其它货币政策操作工具也发生变化,银行间利率未必下行,也未必起到宽松的效果。例如,降准释放了一部分资金到银行间市场后,如果央行大幅减少MLF、逆回购等公开市场操作,银行间利率甚至可能上行;如果央行小幅减少公开市场操作,银行间利率也可以维持现状,做到中性降准;如果央行继续公开市场正常投放,银行间利率下行,降准才是起到了宽松的效果,2018年就是这样的情况。

所以具体降准能不能现在就带来大幅宽松的效果,还需要观察央行后续的操作,但考虑到目前的通胀和资产价格走势,大幅宽松的时候可能还未到来。所以我们判断宽货币、定向紧信用仍是下半年货币政策的主要基调,货币利率的进一步下行,还需要更高的门槛,短期内稳定在低位的可能性比较大。

4

但货币预期已变:一半清醒一半醉

那么这次降准改变了什么呢?我们认为主要是货币政策的预期。根据我们前面的分析,尽管从实际效果上来看,当前货币政策调控框架下,降准未必就意味着宽松。但从历史经验角度分析,过去经济下行的时候就会降准,经济上行的时候会加准,所以降准逐渐变成了一个宽松“信号”意义很强的工具。所以之前大家可能还会因为通胀、资产价格的问题,有一些货币可能会收紧的顾虑,但这一次降准几乎把“收紧”的这种预期打消了,现在对未来货币的预期偏向了宽松。

在这种边际宽松的预期下,股债情绪都“亢奋”一波。尽管经济下行、货币宽松是大方向,但在通胀尚高、资产泡沫未得到抑制的情况下,短期内不宜对货币宽松有太高期待,更多的宽松还需要耐心,留一份醉、留一份清醒。