核心观点

综合来看,北上资金6月流入虽有放缓,但已连续9个月持续净流入。从持股市值的板块分布上看,6月陆股通持股市值在主板有所下降、创业板有所上升。从陆股通持仓占比的变化角度来看,6月份主板占比持续下降,创业板占比继续上升。从外资定价权看,6月份家电行业、休闲服务、建筑材料行业陆股通持股市值占行业A股总市值的比例依然处于前列。从持仓占比的变化角度看,6月份外资加仓电气设备、电子和化工等行业,减仓食品饮料、银行和家用电器等行业。集中度上看,6月份陆股通持仓行业集中度提升、个股集中度小幅下降。最新高频数据显示国内经济仍维持较为稳定的复苏态势,同时从上市公司的盈利角度看,我们预计二季度A股上市公司整体利润增速仍将维持50%左右的增速快速增长,并且目前A股市场整体的估值水平依然不高,相比全球主要经济体股指具备较强的性价比,在盈利高速增长、估值并不高的组合下,我们认为A股市场依然存在较多的投资机会,海外资金有望继续维持净流入态势。

具体来看,6月份外资持仓变化主要存在以下特征:

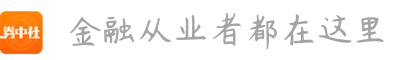

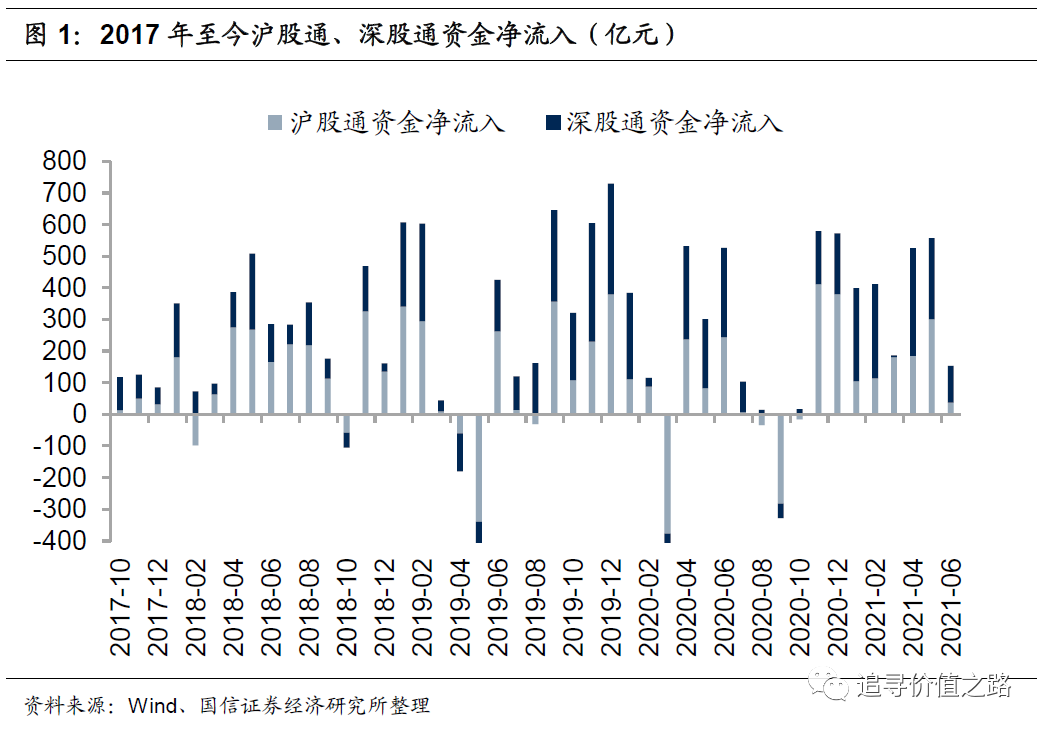

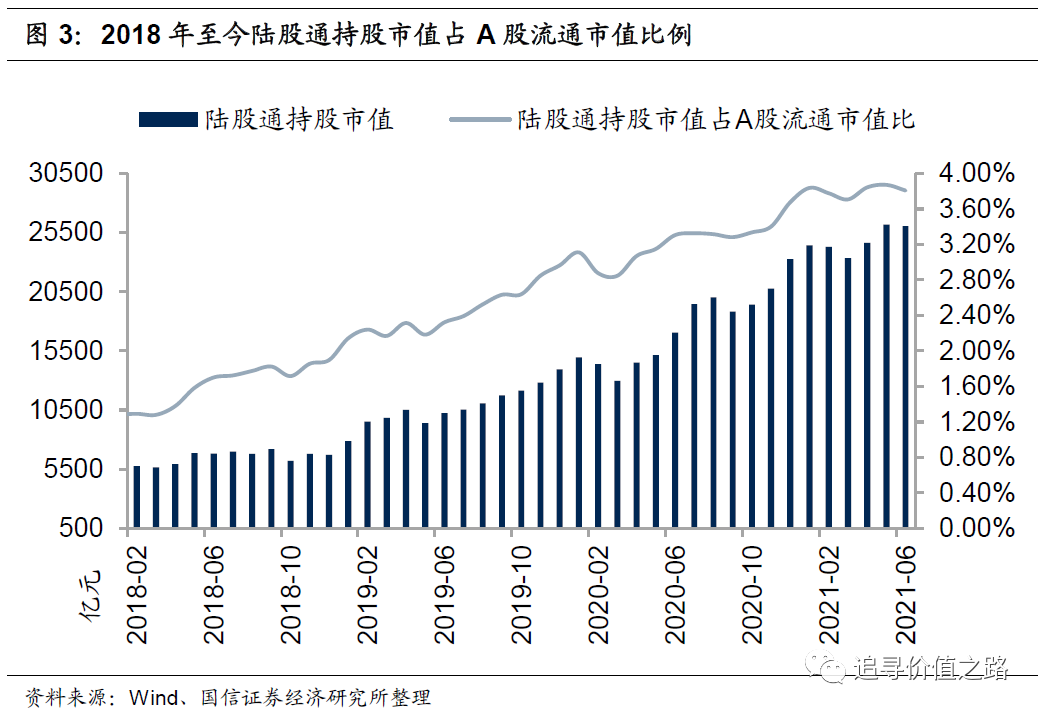

第一,北上资金6月流入虽有放缓,但已连续9个月持续净流入。截至6月30日,陆股通当月累计净流入153.9亿元,其中沪股通当月累计净流入37.2亿元,深股通当月累计净流入116.7亿元。6月份陆股通持股市值占全部A股流通市值比例环比小幅回落。

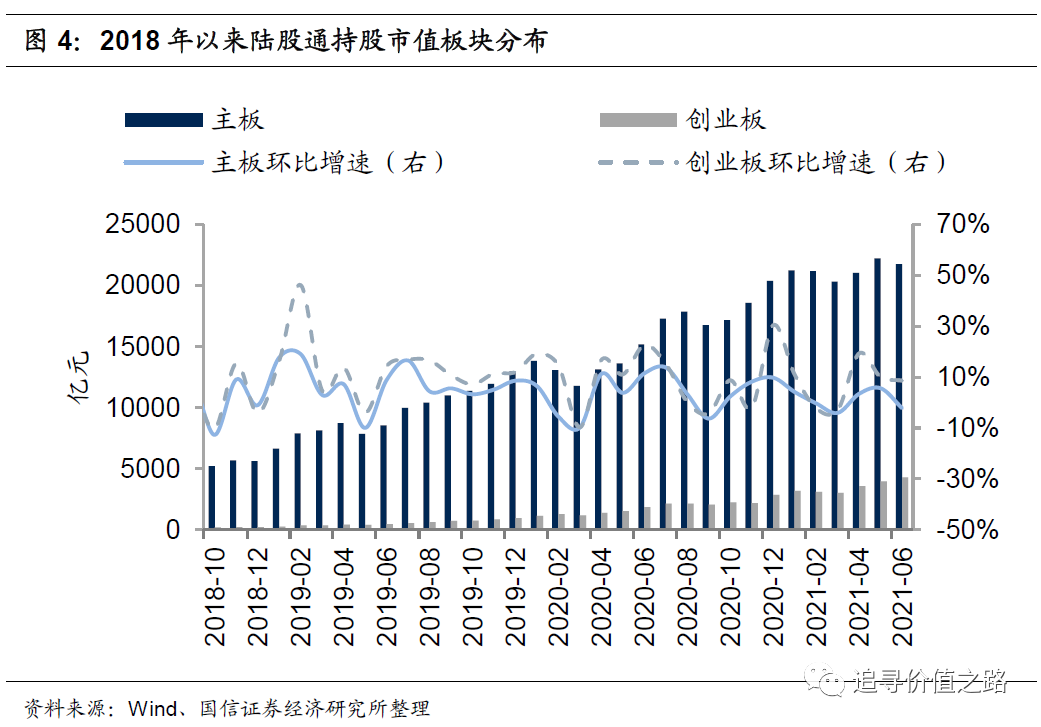

第二,从持股市值的板块分布上看,6月份主板占比持续下降,创业板占比继续上升。具体而言,截至6月30日,陆股通持股总市值中,主板持股市值为 21743亿元,环比下降2.1%;创业板持股市值 4296亿元,环比上升8.6%。主板持股市值占83.5%,较上月下降1.4%;创业板持股市值占16.5%,较上月上升1.4%。

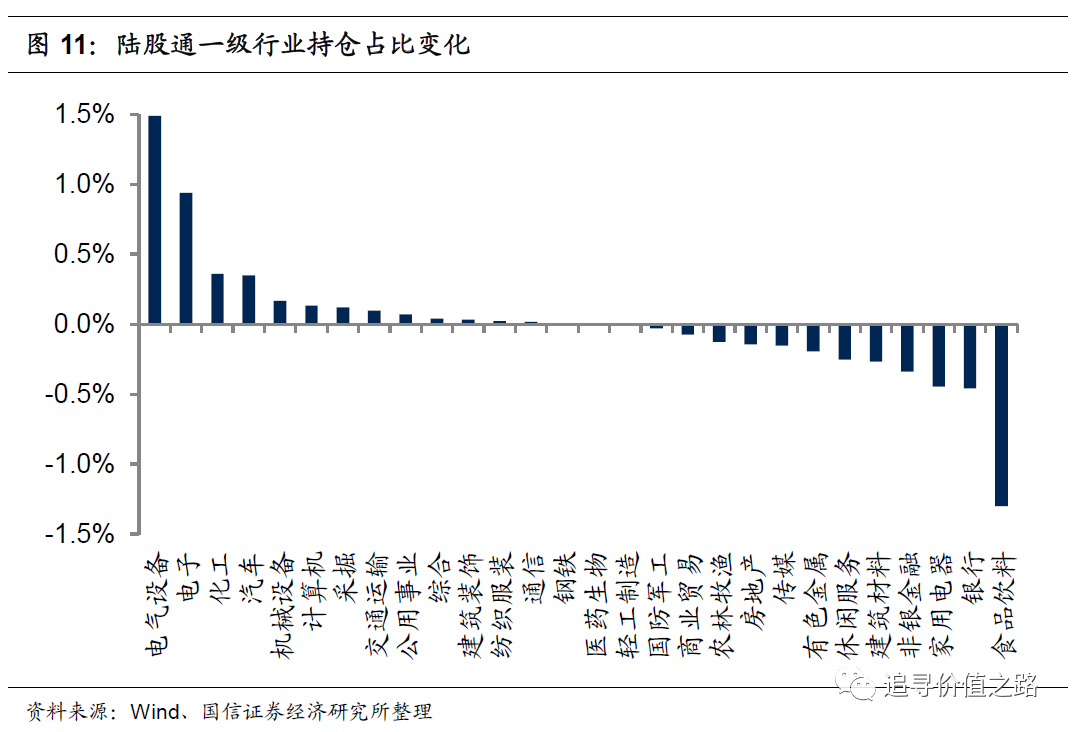

第三,从持仓占比的变化角度看, 6月份外资加仓电气设备、电子和化工等行业,减仓食品饮料、银行和家用电器等行业。在一级行业配置上,外资依然偏好于配置大消费、电气设备和金融行业,6月份食品饮料行业仍旧占据陆股通持仓榜首。从持仓占比的变化角度来看,外资对于电气设备、电子和化工等行业进行了加仓,分别增加1.49、0.94和0.36个百分点;对于食品饮料、银行和家用电器等行业进行了减仓,分别减少1.36、0.46和0.45个百分点。

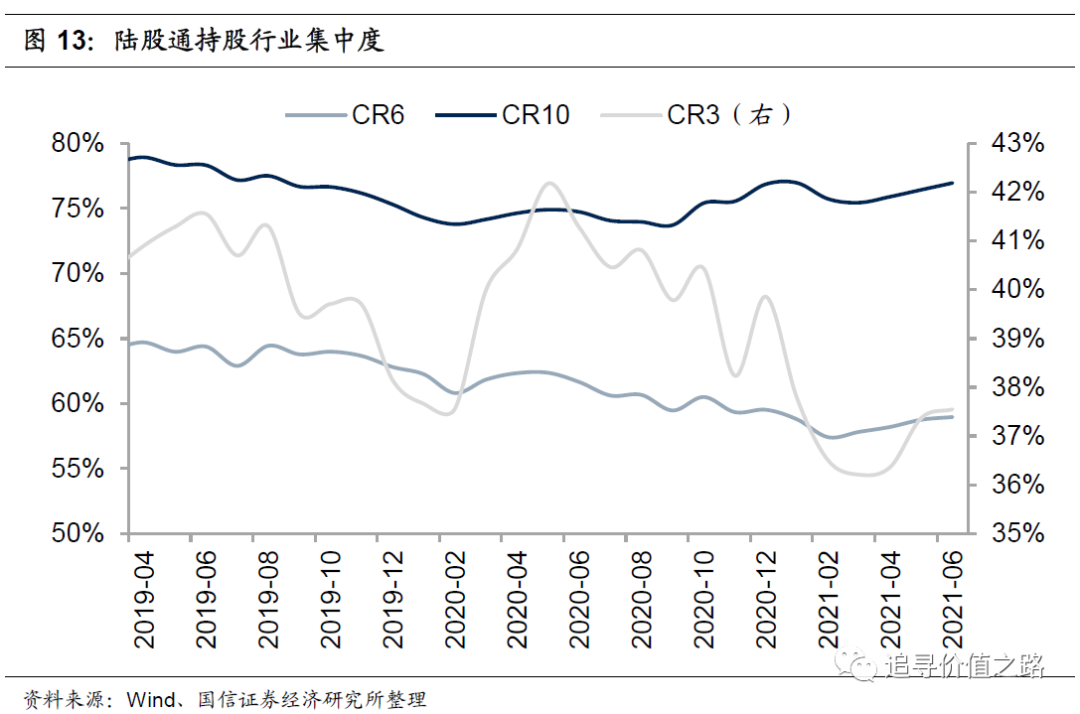

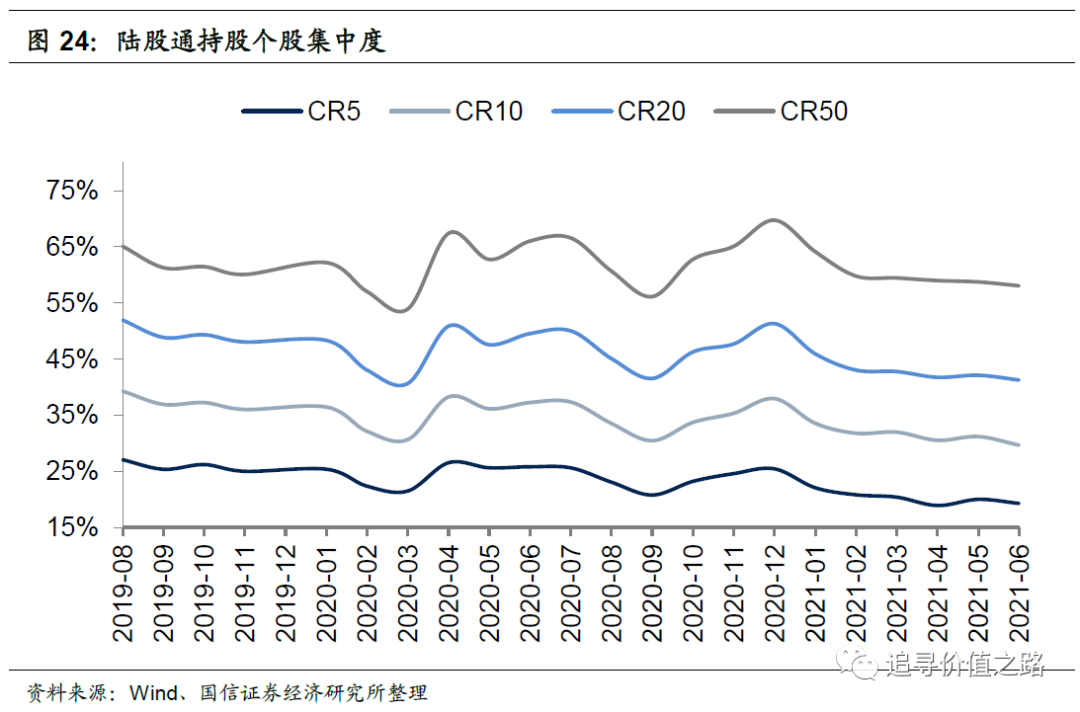

第四,行业集中度提升,个股集中度小幅下降。行业集中度方面,与上月相比,6月份陆股通持仓CR3、CR6和CR10均小幅提高。具体来看,截至6月30日,陆股通持仓CR3、CR6和CR10分别为37.6%、59.0%和77.0%,较上月分别提高0.18%、0.21%和0.52%。个股集中度方面,6月份陆股通持仓前五、前十、前二十、前五十个股集中度小幅下降。具体来看,6月份个股 CR5、CR10、CR20和CR50分别为19.3%、29.7%、43.3%和58.0%,较上月分别下降了0.7、1.5、0.8、 0.7个百分点。

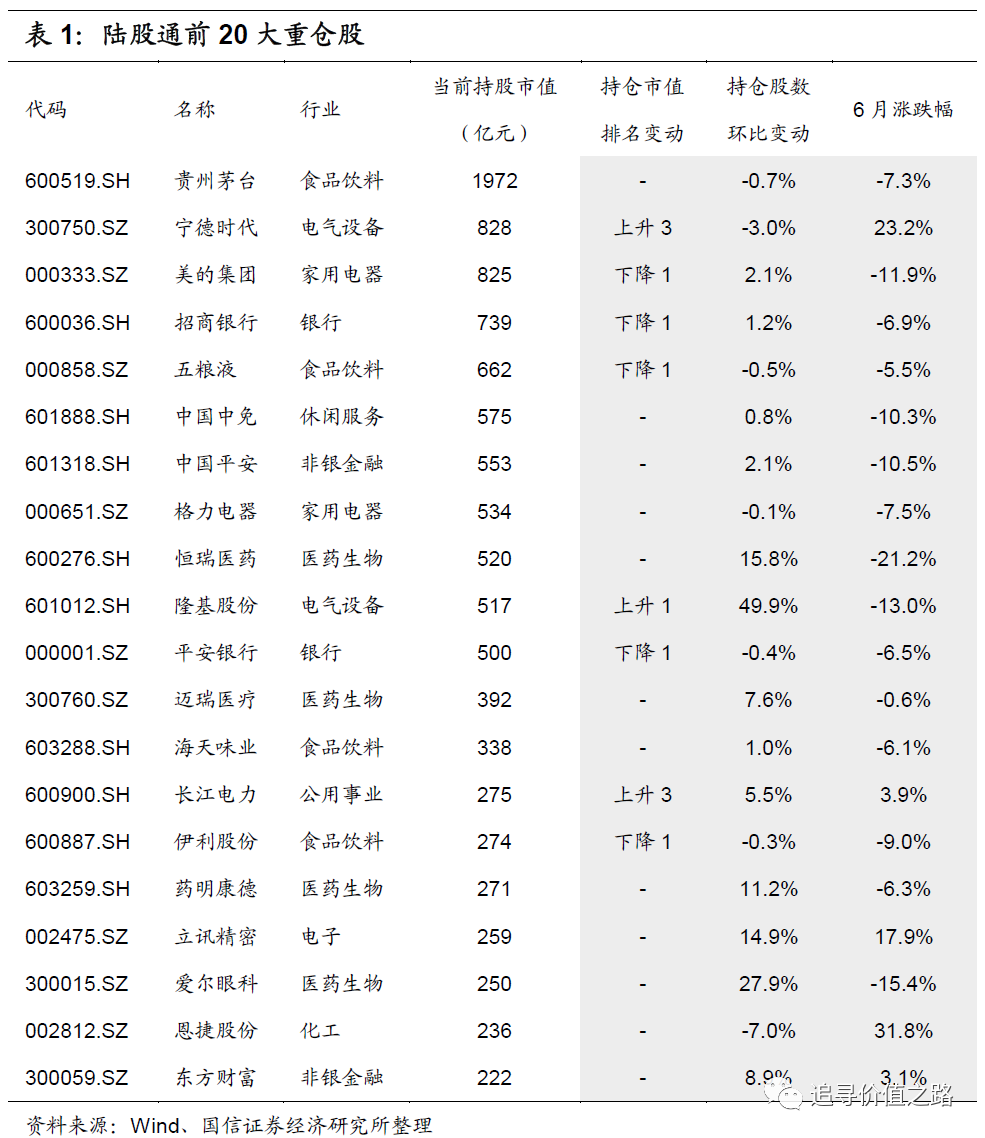

第五,6月份陆股通前二十大重仓股持仓市值下降居多,其中贵州茅台持仓市值依然稳居首位。其中3只股票持仓市值排名环比上升,5只股票持仓市值排名环比下降。

北上资金流动情况与持股规模

北上资金6月流入虽有放缓,但已连续9个月持续净流入。截至6月30日,陆股通当月累计净流入153.9亿元,其中沪股通当月累计净流入37.2亿元,深股通当月累计净流入116.7亿元,综合来看,6月份北上资金仍在持续净流入。最新高频数据显示国内经济仍维持较为稳定的复苏态势,同时从上市公司的盈利角度看,我们预计二季度A股上市公司整体利润增速仍将维持50%左右的增速快速增长,并且目前A股市场整体的估值水平依然不高,相比全球主要经济体股指具备较强的性价比,在盈利高速增长、估值并不高的组合下,我们认为A股市场依然存在较多的投资机会,海外资金有望继续维持净流入态势。

6月份陆股通持股市值占全部A股流通市值比例环比小幅回落。外资投资A股主要有两个渠道,一是通过陆股通,二是通过QFII/RQFII。QFII/RQFII方面,外汇管理局于2019年9月10日宣告取消合格境外机构投资者(QFII)和人民1币合格境外机构投资者(RQFII)投资额度限制。陆股通方面,截止6月30日,陆股通持股市值为26039亿元,相比上月减少135亿元,占A股流通市值为3.81%,环比小幅回落。

陆股通持股板块分析

从持股市值的板块分布上看,6月陆股通持股市值在主板有所下降、创业板有所上升,不过相较于5月而言,创业板持股市值的环比增速小幅下滑。具体而言,截至6月30日,主板持股市值为 21743亿元,环比下降2.1%;创业板持股市值 4296亿元,环比上升8.6%。

从陆股通持仓占比的变化角度来看,6月份主板占比持续下降,创业板占比继续上升。具体而言,截至6月30日,陆股通持股总市值中,主板持股市值占83.5%,较上月下降1.4%;创业板持股市值占16.5%,较上月上升1.4%。

陆股通持股行业分析

从持股市值占A股行业市值比看外资定价权

一级行业定价权

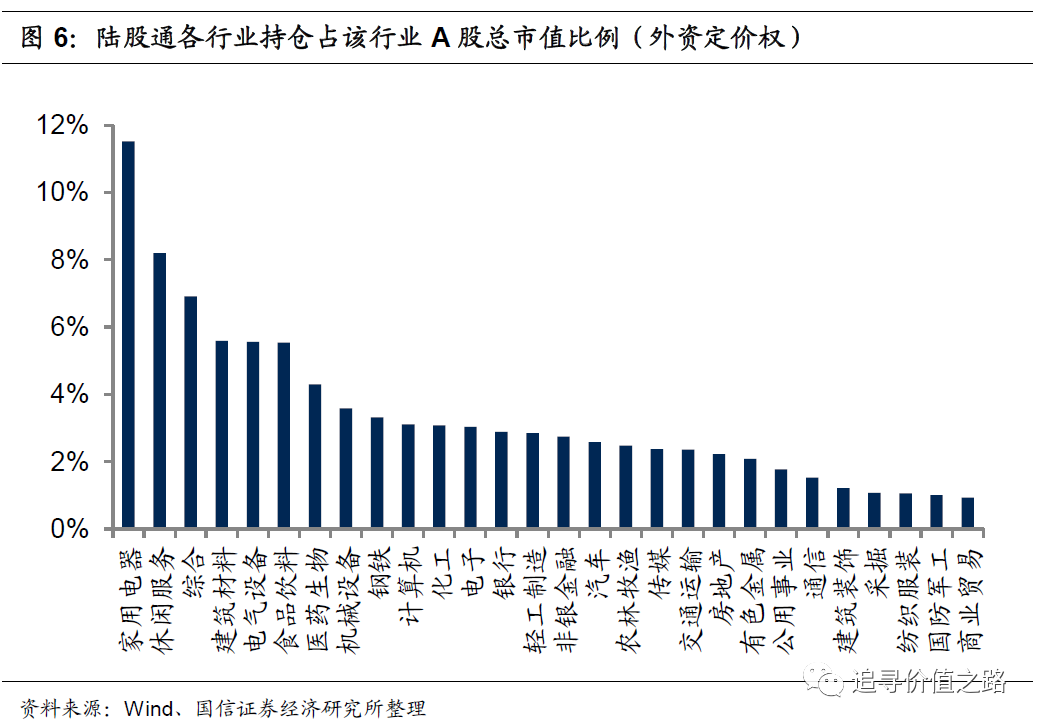

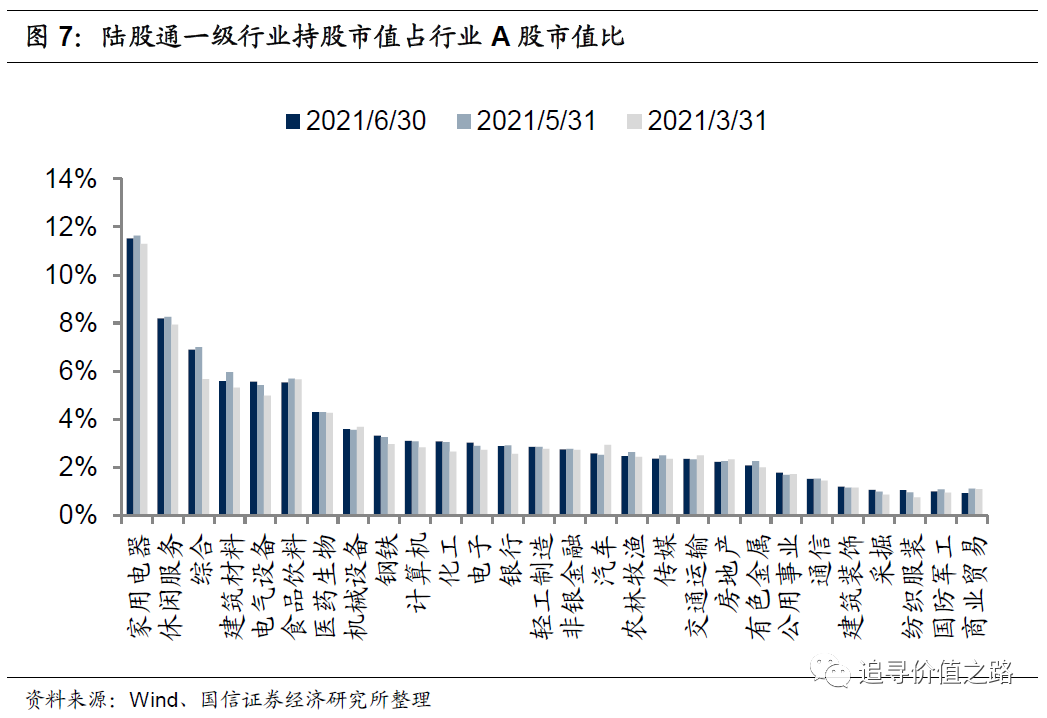

从陆股通持股市值(一级行业)占A股行业市值比来看,6月份家电行业、休闲服务、建筑材料行业陆股通持股市值占行业A股总市值的比例依然处于前列。陆股通一级行业持股市值占行业A股市值比例排名前5的行业依次为家用电器、休闲服务、综合、建筑材料和电气设备,占比分别为11.5%、8.2%、6.9%、5.6%和5.6%。也就是说,外资对于上述板块仍具有很高的定价权。此外食品饮料、医药生物、机械设备也是外资占比较大的行业。

如果看外资定价权的变化情况,6月份申万28个一级行业中有13个行业陆股通持股市值占该行业A股市值比例相比5月底有所提升,建筑材料、家用电器和休闲服务行业持股比例上升幅度靠前。具体来看,电气设备行业中的陆股通占比提升了0.15个百分点,增幅最大;电子和纺织服装行业中的陆股通占比分别提升0.14和0.10个百分点。而建筑材料、商业贸易和农林牧渔三个行业的陆股通占比则分别下降0.37、0.19和0.18个百分点,降幅居前。

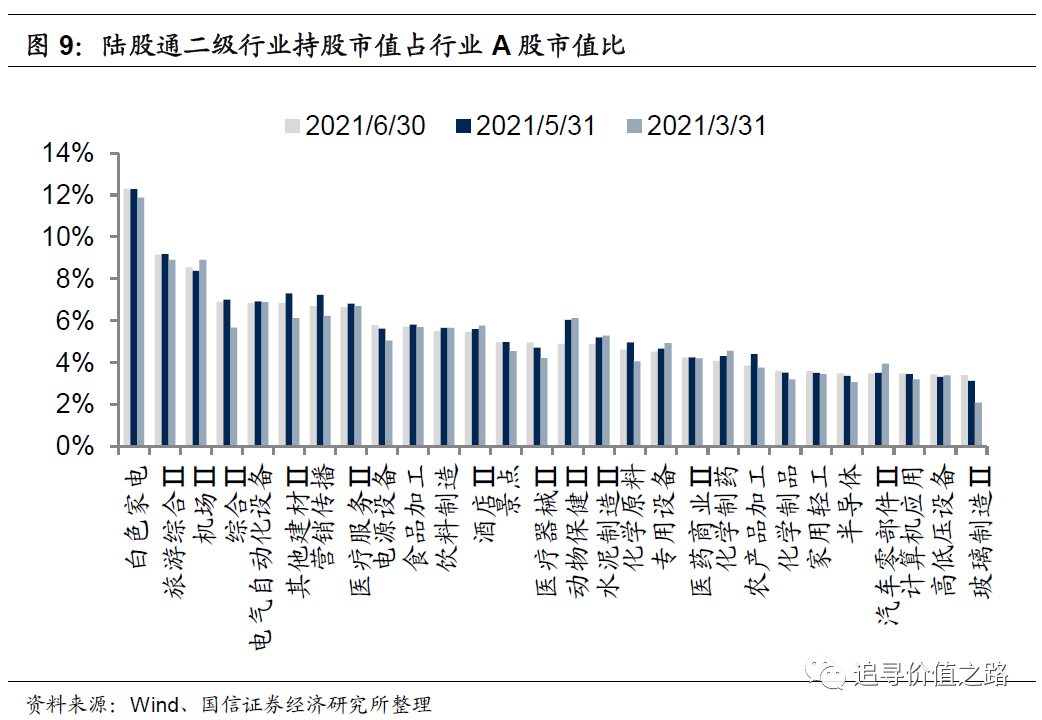

与上个季度末(2021年3月底)相比,综合、电气设备和化工三个行业陆股通持股市值占行业A股市值比例的提升最为明显。具体来看,综合中的陆股通占比提升了约1.2个百分点,增幅最大;电气设备和化工行业中的陆股通占比分别提升了0.6和0.4个百分点,提升幅度次之;而汽车、商业贸易和交通运输行业的陆股通占比则分别下降0.4、0.2和0.2个百分点,降幅居前。

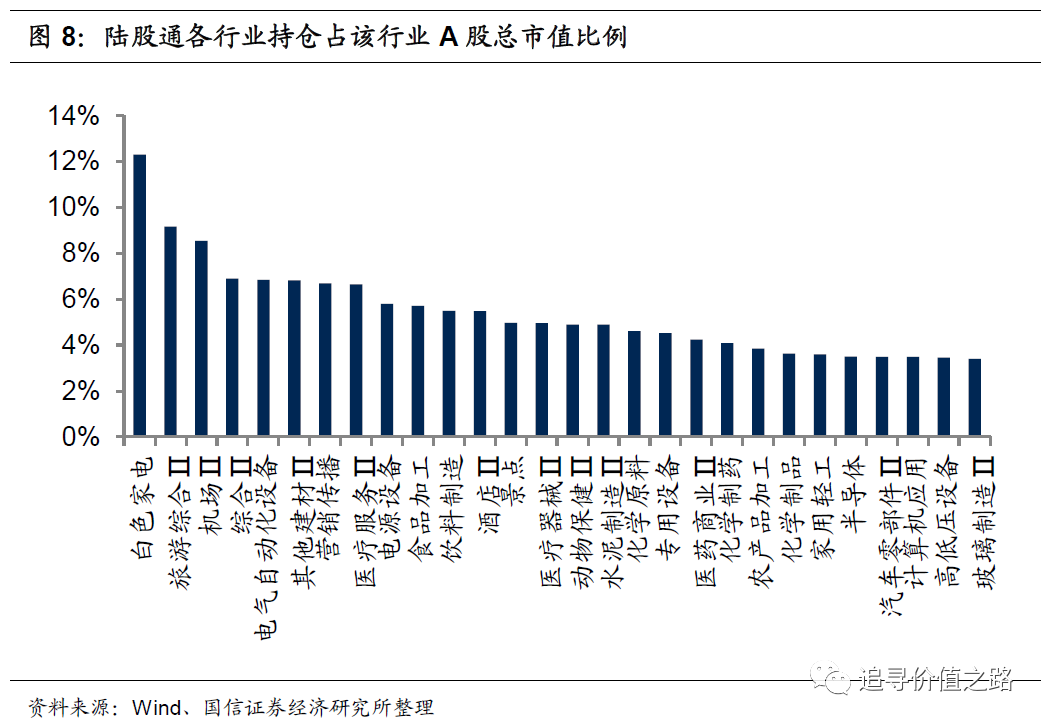

二级行业定价权

从二级行业来看,白色家电、旅游综合、机场等细分行业中,陆股通持股市值占行业A股总市值比例较高。截至6月30日,二级行业中,陆股通定价权排名前五的分别是白色家电、旅游综合、机场、电气自动化设备和其他建材行业,占比分别为12.3%、9.2%、8.6%、6.8%和6.8%;陆股通定价权排名靠后的五个行业分别是餐饮、农业综合、渔业、其他轻工制造和园林工程。

与上个月(5月底)相比,共有35个二级细分行业中陆股通持股市值占行业A股总市值比例有所提高,其中金属制品、专业工程、电子制造、航运和通用机械等二级行业占比提升最多。具体来看,金属制品、专业工程、电子制造占比分别上升0.45%、0.36%、0.32%;而铁路运输、动物保健、农产品加工细分行业的陆股通持股市值占比分别下滑1.15%、1.14%、0.56%。

从各行业持仓占比看外资行业配置

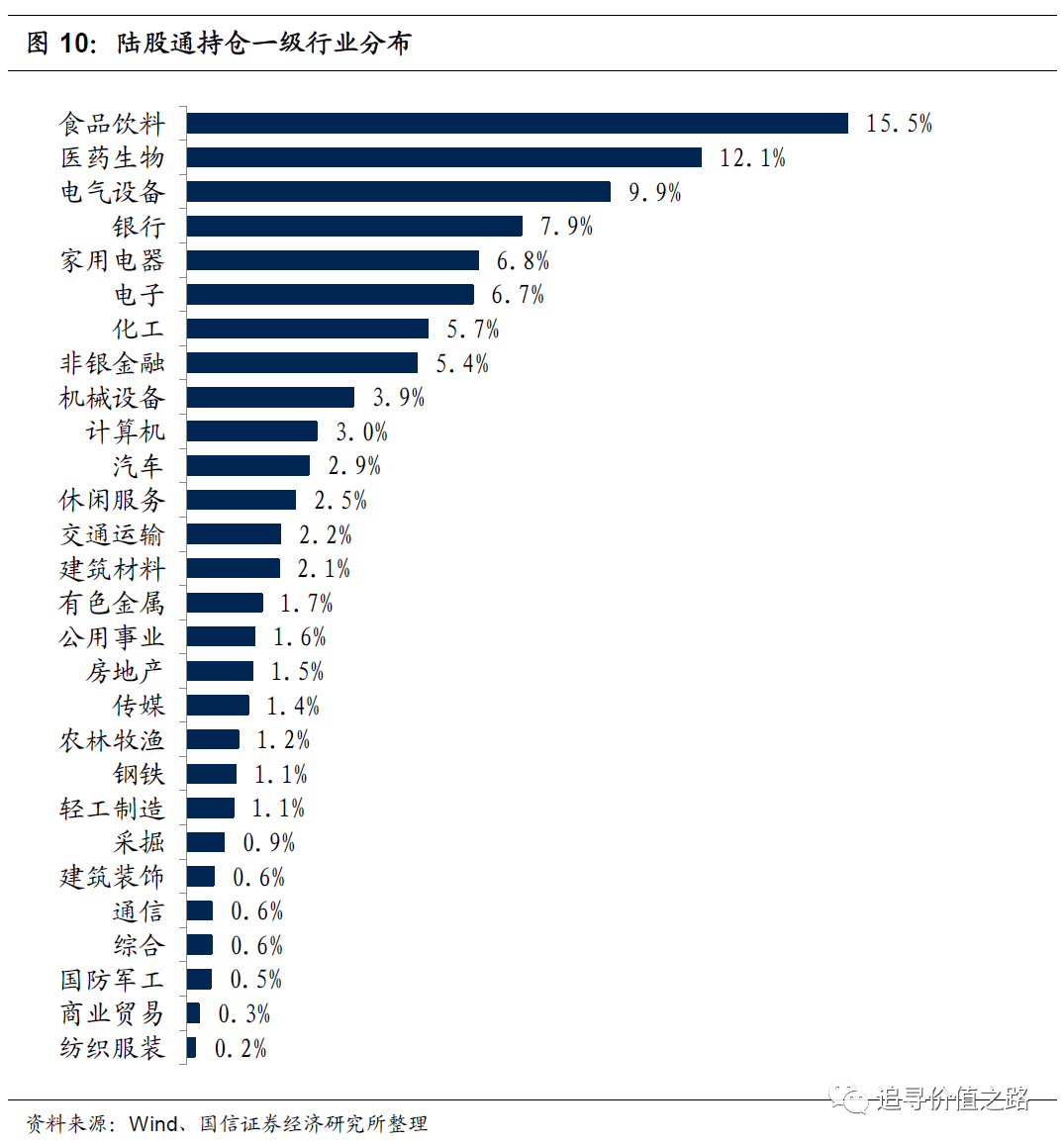

一级行业配置

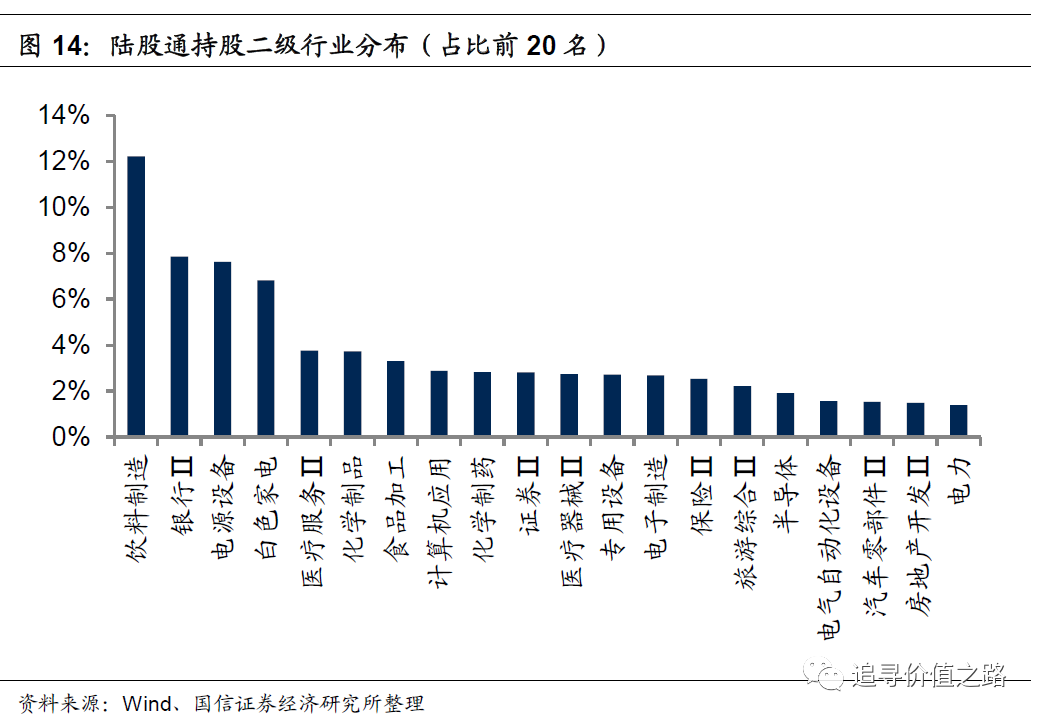

在一级行业配置上,外资依然偏好于配置大消费、电气设备和金融行业,6月份食品饮料行业仍旧占据陆股通持仓榜首。大消费、金融行业一直是外资重点投资的领域,电气设备因为碳达峰、碳中和等新能源政策的不断落地,板块同样成为外资关注的重点。陆股通持股市值最高的前五大行业是食品饮料(15.5%)、医药生物(12.1%)、电气设备(9.9%)、银行(7.9%)、家用电器(6.8%),其中食品饮料行业持仓占比为15.5%,超第二名医药生物3.4个百分点。外资的行业配置相对集中,前五大重仓行业合计占比52.2%,前值为53.0%。而纺织服装行业持股比例仅为0.2%,商业贸易和国防军工行业仅为0.3%和0.5%,在所有行业中配置比例相对靠后。

从持仓占比的变化角度看,6月份外资加仓电气设备、电子和化工等行业,减仓食品饮料、银行和家用电器等行业。从持仓占比的变化角度来看,外资对于电气设备、电子和化工等行业进行了加仓,分别增加1.49、0.94和0.36个百分点;对于食品饮料、银行和家用电器等行业进行了减仓,分别减少1.36、0.46和0.45个百分点。

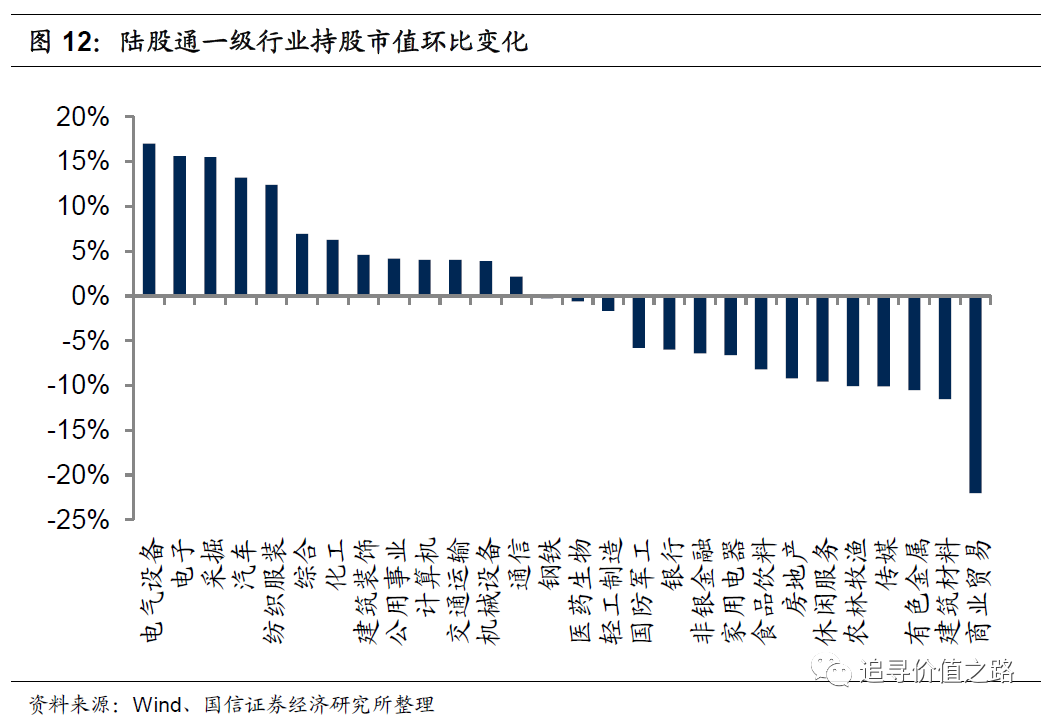

从持股市值的变化角度看,6月份13个一级行业陆股通持股市值环比增加,其中电气设备、电子和采掘等行业陆股通持股市值环比提升幅度靠前,而商业贸易、建筑材料和有色金属等行业持股市值环比大幅减少。具体来看,排名靠前的电气设备、电子、采掘、汽车行业陆股通持股市值环比增幅分别为17.0%、15.6%、15.5%和13.2%。而商业贸易、建筑材料、有色金属和传媒行业陆股通持股市值环比减少幅度最大,降幅分别为22.0%、11.5%、10.5%和10.1%。

行业集中度方面,与上月相比,6月份陆股通持仓CR3、CR6和CR10均小幅提高。具体来看,截至6月30日,陆股通持仓CR3、CR6和CR10分别为37.6%、59.0%和77.0%,较上月分别提高0.18%、0.21%和0.52%。

二级行业配置

在二级行业配置上,6月份陆股通持股市值最高的前五大行业是饮料制造、银行Ⅱ、电源设备、白色家电和医疗服务行业,仍属大消费、金融类的细分行业,持股比例分别为12.2%、7.9%、7.6%、6.8%和3.8%。

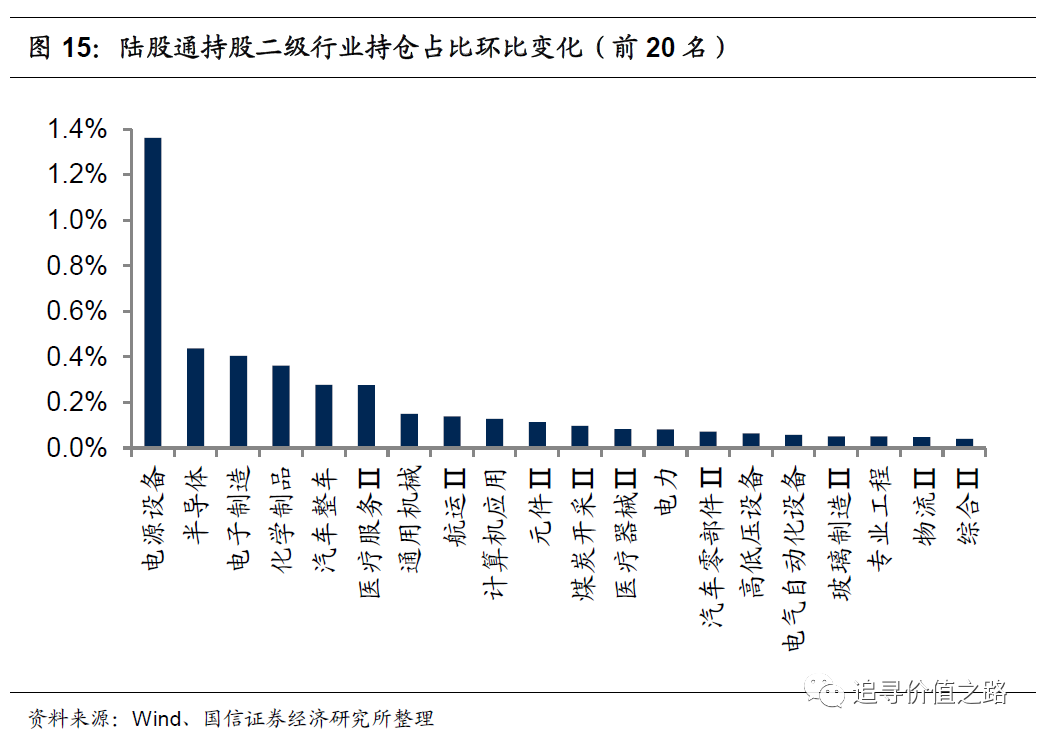

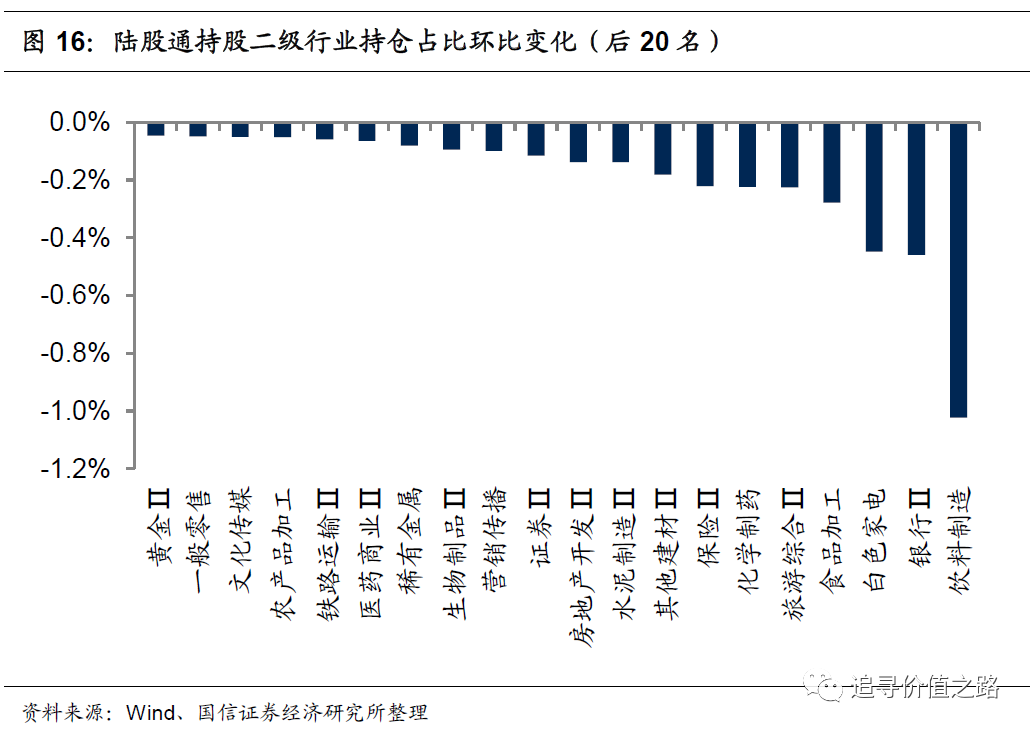

从持仓占比的变化角度看,6月份申万104个二级细分行业中40个行业陆股通持仓占比上涨,其中电源设备、半导体和电子制造行业加仓幅度较大,而饮料制造、银行和白色家电行业大幅减仓。持仓占比增幅最大的前五个行业分别为电源设备、半导体、电子制造、化学制品和汽车整车,环比增幅分别为1.36、0.44、0.40、0.36和0.28个百分点。持仓占比下降幅度最大的五个行业分别为饮料制造、银行、白色家电、食品加工和旅游综合,分别下降1.02、0.46、0.45、0.28和0.22个百分点。

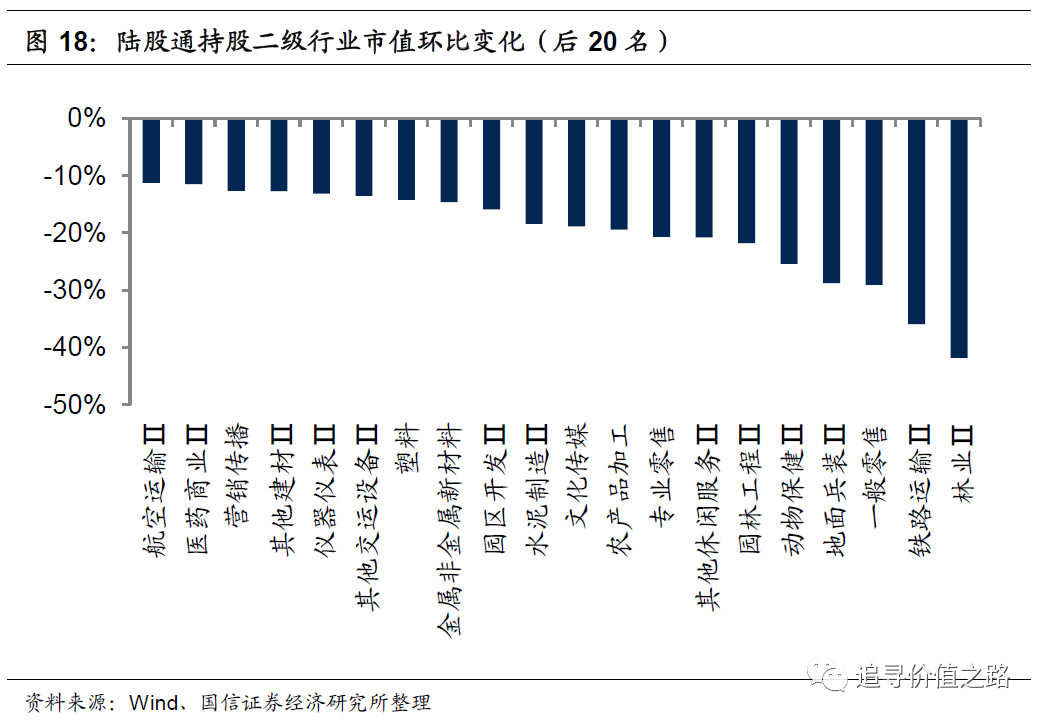

从持股市值的环比变化角度看,6月份申万二级行业中陆股通持股市值环比变化下降居多,其中通信运营、运输设备和金属制品行业持股市值增幅居前。具体看,市值环比增幅最大的前五个行业分别是通信运营、运输设备、金属制品、航运和专业工程行业,环比增幅分别为134%、117%、79%、50%、38%。林业、铁路运输、一般零售、地面兵装和动物保健等行业持股市值环比降幅居前,持股市值环比分别下降42%、36%、29%、29%和25%。

陆股通重仓个股分析

个股方面,6月份陆股通前二十大重仓股持仓市值上涨居多,其中贵州茅台持仓市值依然稳居首位。陆股通当前持仓市值前20名股票分别是贵州茅台(1972亿元)、宁德时代(828亿元)、美的集团(825亿元)、招商银行(739亿元)、五粮液(662亿元)、中国中免(575亿元)、中国平安(553亿元)、格力电器(534亿元)、恒瑞医药(520亿元)、隆基股份(517亿元)、平安银行(500亿元)、迈瑞医疗(392亿元)、海天味业(338亿元)、长江电力(275亿元)、伊利股份(274亿元)、药明康德(271亿元)、立讯精密(259亿元)、爱尔眼科(250亿元)、恩捷股份(236亿元)、东方财富(222亿元)。3只股票持仓市值排名环比上升,5只股票持仓市值排名环比下降。

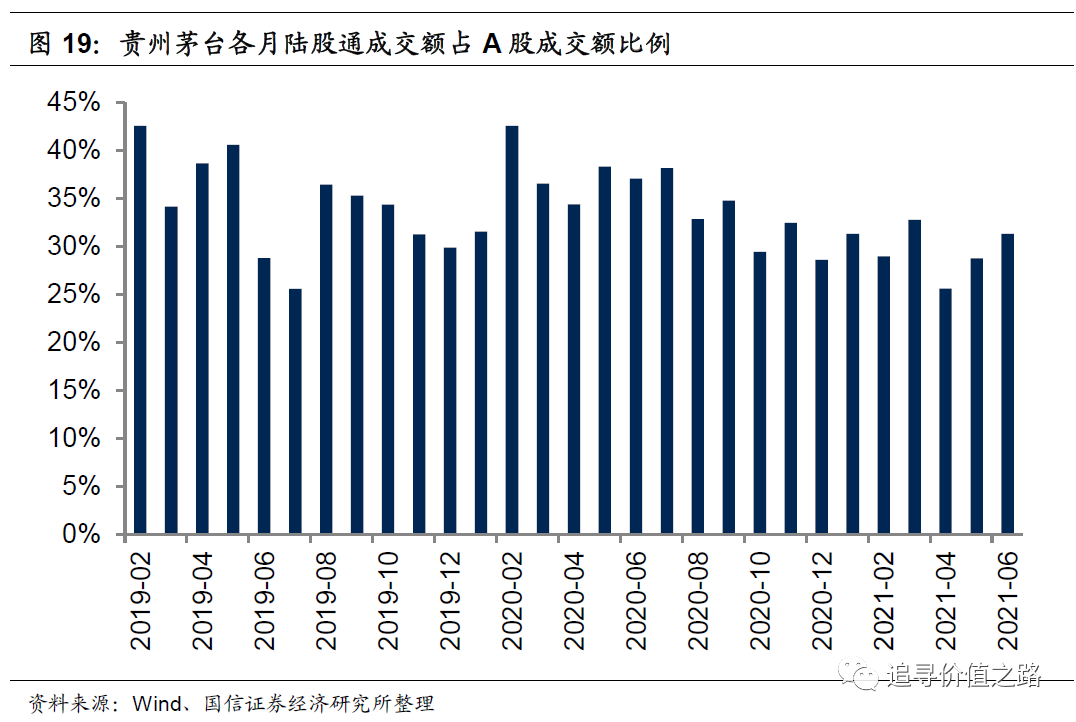

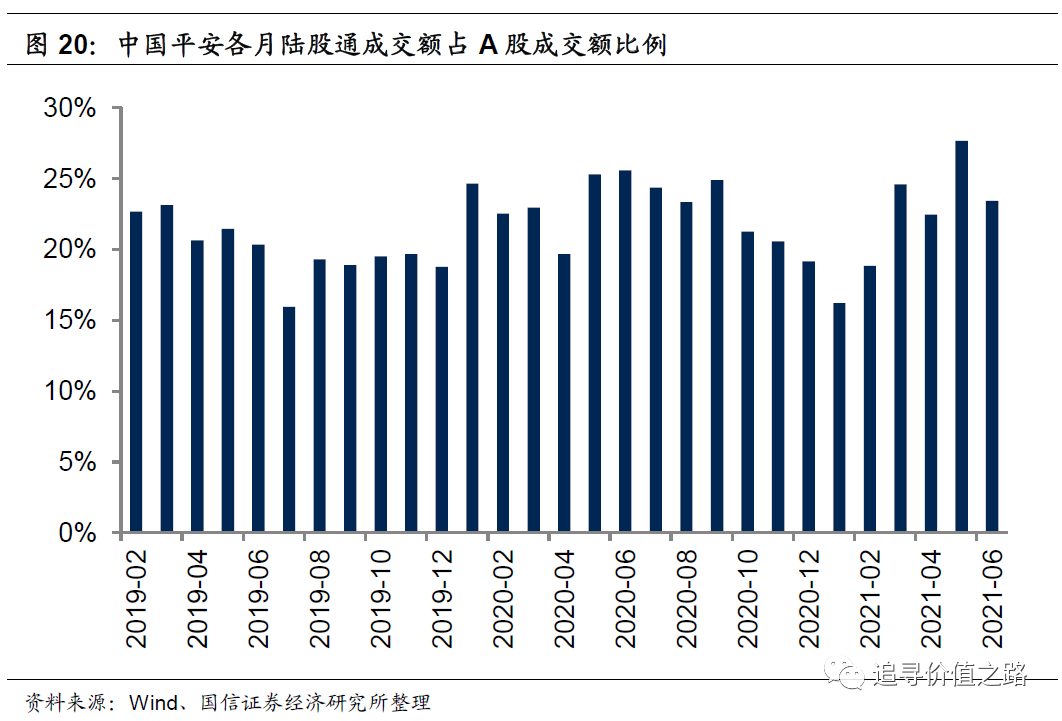

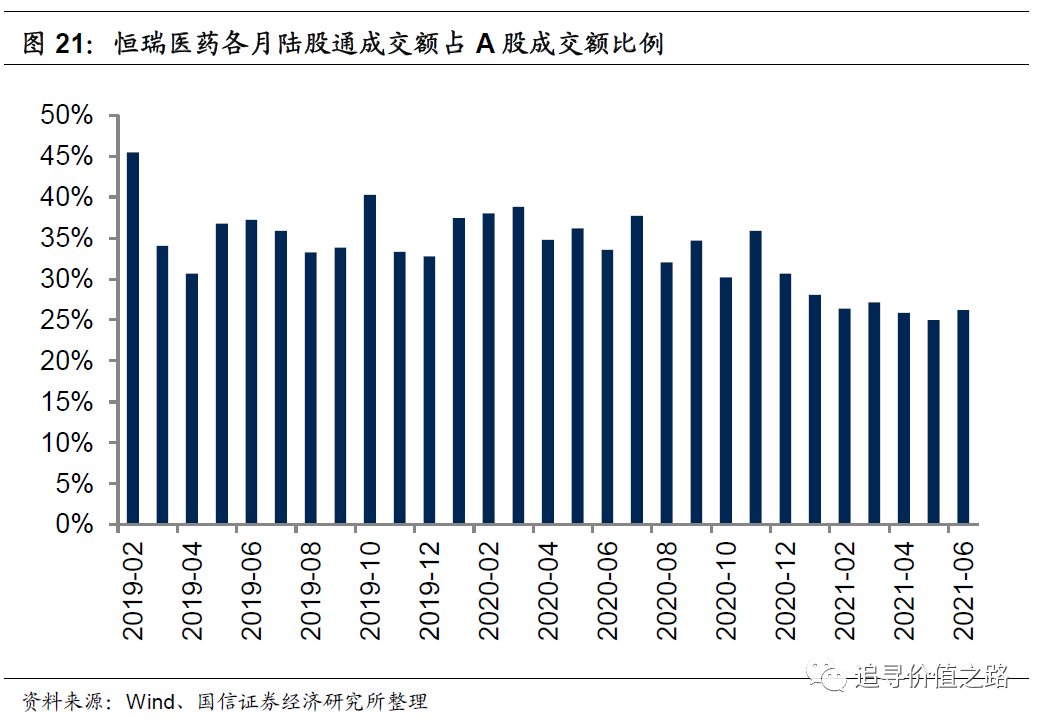

前20大重仓股中,贵州茅台、中国平安、美的集团、恒瑞医药、格力电器等股票近年来一直交易活跃。本月贵州茅台、中国平安、美的集团及格力电器陆股通成交额占A股成交额的比例均有所上升,恒瑞医药陆股通成交额占A股成交额的比例均有所下降。

个股集中度方面,6月份陆股通持仓前五、前十、前二十、前五十个股集中度小幅下降。具体来看,6月份个股 CR5、CR10、CR20和CR50分别为19.3%、29.7%、43.3%和58.0%,较上月分别下降了0.7、1.5、0.8、 0.7个百分点。

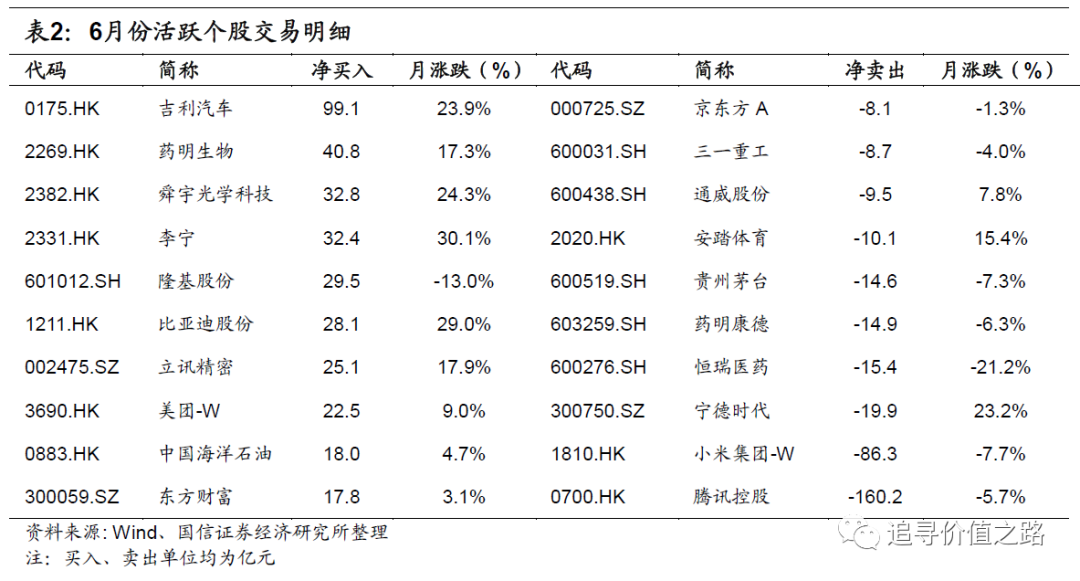

截至6月30日,当月前10大活跃个股中,吉利汽车净买入额最高,净买入达99.1亿元,腾讯控股净卖出额最高,净卖出额达160.2亿元。