随着2025年公募基金四季报披露完毕,机构调仓路径与核心投资逻辑也随之清晰浮现。四季度,全球流动性宽松态势与国内经济弱复苏格局相互交织,A股市场整体呈现宽基震荡、板块分化的运行特征——新能源、科技、有色金属、医药等板块强势领涨。

在此市场环境下,工银瑞信旗下多只产品凭借清晰的持仓运作策略斩获稳健业绩,无论是权益类产品的赛道深耕,还是固收类产品的灵活调仓,均彰显出深厚的专业投研实力。透过四季报细节,这份业绩韧性背后的核心持仓逻辑正逐步揭开面纱。

主动权益端:聚焦高景气赛道 精准切换把握成长红利

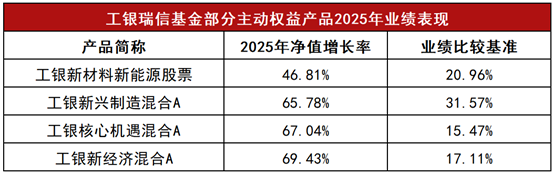

面对四季度成长与顺周期板块轮动的市场特征,工银瑞信权益基金紧扣行业景气度,在核心赛道深耕的同时灵活调整持仓结构,不仅实现业绩突围,更凭借长期稳健表现收获行业认可。

基金四季报显示,工银新材料新能源股票聚焦新能源细分机遇,精准布局储能、锂电及风电赛道,成为业绩增长的核心引擎。基金经理张剑峰在四季报中指出,团队长期看好储能和锂电相关品种,同时重点布局风电板块——作为“反内卷”政策见效领域,风电企业盈利改善可期,叠加海风发展与出口增长,龙头公司有望实现超越行业的增长。此外,AI产业链崛起带动电力需求攀升,基金同步关注电力设备溢出需求及电网板块补涨机会,形成多元成长布局。

工银新兴制造混合则聚焦半导体赛道,投资先进制程领域,四季度小幅增持半导体设备、存储板块。基金经理马丽娜表示,2025—2026年全球半导体景气向上,AI相关GPU、存储等先进制程芯片成长迅猛,而国内AI先进制程国产化率仍低、需求强劲,未来扩产加速与国产化率提升或将带来持续投资机会。

工银核心机遇混合则聚焦于上游资源和大周期板块,积极寻找市场机会,取得了较好的绝对收益和相对收益。一方面继续战略性看好有色金属板块,持仓集中于黄金、铜、铝及锡、锑等战略性金属。另一方面在低景气、低估值板块中,减配了供需矛盾不突出、阶段性缺少上涨催化的煤炭,继续增配了水泥、消费建材、纯碱等地产链中阶段性预期较低、但相对竞争力突出的优质龙头企业,并对长期看好的航空板块所配置的个股做了适当调整。

工银新经济混合则顺应产业和时代发展方向的配置思路,对创新药、中药、医疗器械、消费医疗等板块的布局进行了调整,在细分领域和个股上进行再平衡。对于估值合适、研发实力强、产品有出海潜质的创新药/仿制药转型创新药的公司继续增加配置,并且精选香港市场优质创新药IPO个股参与了锚定投资。同时也减持了部分短期内涨幅过大、估值透支的创新药公司股票。

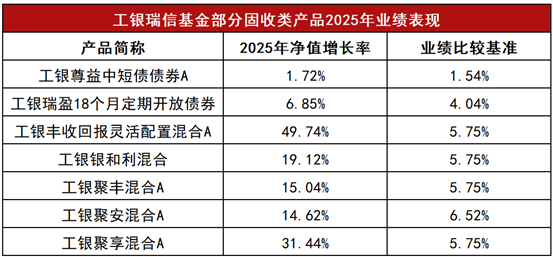

固收端:灵活调仓控风险 多策略平衡收益与波动

四季度债券市场受机构行为主导,无风险收益率震荡、期限利差扩张,工银瑞信固收团队通过精细化运作、灵活调整久期与杠杆,力争实现稳健收益。银河证券数据显示,截至2025年末,工银尊益中短债债券A近五年回报在中短期纯债债券型基金(A类)中位列前五(5/67);工银可转债债券近三年收益在可转换债券型基金(A类)中排名首位(1/38);工银瑞盈18个月定期开放债券的近三年、近五年业绩,在定开普通债券型基金(二级)(A类)中分别位居第二(2/23)、第三(3/16)。

在偏债混合赛道,工银瑞信通过差异化投资策略强化组合收益,严守风险管控底线,多只产品表现不俗。银河证券数据显示,截至2025年末,工银丰收回报灵活配置混合A 近三年、近五年收益在基准股票比例0—30%的灵活配置型基金(A类)中均位列第二(2/80、2/80);工银银和利混合近三年、近五年在股票上限不高于30%的普通偏债型基金(A类)中均排名第五(5/313、5/116);工银聚丰混合A、工银聚安混合A、工银聚享混合A近三年收益在股票上限高于30%的普通偏债型基金(A类)中均跻身前十五(4/246、8/246、13/246)。

从债券基金到偏债混合赛道,工银瑞信旗下固收相关产品在中长期维度均展现出“全天候”作战能力。

四季报显示,工银聚丰混合采取“纯债稳底、权益攻坚”策略,纯债端延续高等级信用债配置,适度提升杠杆并增加次级债占比;权益端集中布局有色金属及客运航空领域,基金经理刘婷、盛震山认为,航空业存在供给侧瓶颈,国内及跨境出行需求有望步入长期上行阶段,长期配置价值显著,虽短期净值波动加大,但聚焦长期回报的思路清晰。

工银丰收回报灵活配置混合、工银银和利混合等产品则保持权益高仓位,行业配置分散化,适度减持电子、电力设备,加仓有色金属、机械板块,契合四季度顺周期板块行情。

工银聚享混合四季度组合在继续保持相对基准适当超配权益资产的前提下,权益方面则采取小微盘的量化策略,以定量化筛选、分散配置策略为主,债券方面以中性久期配置为主。

整体来看,工银瑞信2025年四季度的持仓运作策略紧扣市场主线,权益端深耕高景气赛道、固收端灵活把控节奏、全局配置兼顾长短周期,成为旗下多只产品中长期业绩出色、斩获权威机构五星评级的重要推动因素。展望后续,随着全球流动性宽松延续及国内经济结构转型深化,其精准布局能力有望为资本市场高质量发展贡献更多力量。

数据说明:

1.基金评级数据来源于晨星(中国)、银河证券,数据截至2025年12月31日。

2.各类基金排名数据来源于银河证券,数据截至2025年12月31日。

3.各类基金2025年业绩数据来源于基金定期报告,数据截至2025年12月31日。

工银新材料新能源股票成立于2015年4月28日,张剑峰自2019年8月14日起担任本基金基金经理。该基金2021—2025年各年度净值增长率分别为32.90%、-24.16%、-13.10%、5.77%、46.81%;同期业绩比较基准收益率分别为26.79%、-4.60%、-2.16%、5.93%、20.96%。

工银新兴制造混合成立于2020年8月20日,马丽娜自2024年7月8日起担任本基金基金经理。该基金A类2021—2025年各年度净值增长率分别为34.30%、-25.69%、-7.01%、50.28%、65.78%;同期业绩比较基准收益率分别均为15.23%、-17.65%、-2.00%、11.30%、31.57%。

工银核心机遇混合成立于2022年2月25日,母亚乾自2024年12月10日起担任本基金基金经理。该基金A类2023—2025年各年度净值增长率分别为-26.72%、-3.02%、67.04%;同期业绩比较基准收益率分别均为-8.26%、14.69%、15.47%。

工银新经济混合A成立于2018年5月10日,赵蓓自2025年4月9日起担任本基金基金经理。该基金2021—2025年各年度净值增长率分别为-2.89%、-13.81%、-11.16%、-15.33%、69.43%;同期业绩比较基准收益率分别为-18.83%、-3.88%、-3.39%、11.23%、17.11%。

工银尊益中短债债券A成立于2020年7月20日,由谷衡、尹珂嘉、易帆谷衡共同管理,其中谷衡自2020年7月20日起、尹珂嘉自2023年12月25日起、易帆自2025年5月15日起至今担任本基金基金经理。该基金2021—2025年各年度净值增长率分别为5.55%、2.63%、4.01%、3.02%、1.72%;同期业绩比较基准收益率分别为4.02%、2.72%、3.61%、4.16%、1.54%。

工银瑞盈18个月定期开放债券成立于2016年11月2日,周晖自2021年3月18日起担任本基金基金经理。该基金2021—2025年各年度净值增长率分别为-1.25%、-0.77%、1.08%、20.23%、6.85%;同期业绩比较基准收益率分别为3.22%、-1.93%、1.47%、9.38%、4.04%。

工银丰收回报灵活配置混合A成立于2015年10月27日,郭雪松自2019年9月16日起担任本基金基金经理。该基金2021—2025年各年度净值增长率分别为11.36%、-13.19%、-4.31%、10.97%、49.74%;同期业绩比较基准收益率分别为2.25%、-4.50%、-0.17%、10.21%、5.75%。

工银银和利混合成立于2016年12月29日,郭雪松自2020年6月11日起担任本基金基金经理。该基金2021—2025年各年度净值增长率分别为16.78%、-7.03%、-0.94%、11.95%、19.12%;同期业绩比较基准收益率分别为2.25%、-4.50%、-0.17%、10.21%、5.75%。

工银聚丰混合A成立于2021年5月28日,盛震山、刘婷自2023年1月13日起担任本基金基金经理。该基金2022—2025年各年度净值增长率分别为-6.83%、8.76%、11.95%、15.04%;同期业绩比较基准收益率分别为-4.50%、-0.17%、10.21%、5.75%。

工银聚安混合A成立于2021年8月10日,黄诗原自2023年11月3日起担任本基金基金经理。该基金2022—2025年各年度净值增长率分别为-4.94%、-3.00%、20.16%、14.62%;同期业绩比较基准收益率分别为-2.70%、-0.18%、10.80%、6.52%。

工银聚享混合A成立于2021年8月24日,由焦文龙、何顺共同管理,其中焦文龙自2023年9月22日起、何顺自2023年10月20日起至今担任本基金基金经理。该基金2022—2025年各年度净值增长率分别为-4.57%、-7.64%、8.37%、31.44%;同期业绩比较基准收益率分别为-4.50%、-0.17%、10.21%、5.75%。

【风险提示】基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。设置有持有期的基金,投资者只能在最短持有期到期日的下一工作日(含)起才能提出赎回申请,面临在最短持有期内无法赎回的风险。混合型基金,预期收益和风险水平低于股票型基金,高于债券型基金与货币市场基金。基金如可投资港股通投资标的股票,还需承担汇率风险和港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。灵活配置混合型基金预期收益和风险水平低于股票型基金,高于债券型基金与货币市场基金。本基金为全球证券投资基金,除了需要承担与国内证券投资基金类似的市场波动风险之外,本基金还面临汇率风险等海外市场投资所面临的特别投资风险。基金过往业绩不预示未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金有风险,投资者应认真阅读《基金合同》《招募说明书》《基金产品资料概要》及更新等相关法律文件,在全面了解产品情况、费率结构、各销售渠道收费标准及听取销售机构适当性意见的基础上,选择适合自身风险承受能力的投资品种进行投资,投资须谨慎。(CIS)

校对:姚远