基金君发现,在今年上半年市场将“震荡”这两个字演绎淋漓尽致,市场起伏、热点转换快、行业轮动频繁。虽然在这样的市场节奏之下,整体公募基金交出了尚可的答卷。

相对沪深300指数上半年0.24%的涨幅,主动权益类基金要明显表现好于沪深300,尤其是布局医药、新能源、周期、科技等板块的基金表现优异,最赚钱基金暴涨53%,上半年收益超过30%的基金也多达66只。

主动权益基金

上半年业绩超越沪深300

震荡!这是2021年的A股市场的节奏。

先是1月份市场红红火火,沪指一度超过3700点,核心资产节节攀升。然而,以春节为分界线让市场经历一波“冰火两重天”行情。自春节之后市场出现大幅震荡,核心资产节节下跌。

不过,4月份以来市场又有所反弹,医药股、资源股、周期股等表现较好,一些业绩较好的核心资产也有所起色。而在6月以来,一批新能源、芯片等科技股也开始腾飞,整个市场活跃度明显提升。

在这样的市场环境下,对每位基金经理也是一次考验,整体公募基金给出不错的答卷。不少优秀的基金经理在4月份之后迅速抓住机遇收复失地,让基金净值创出历史新高。

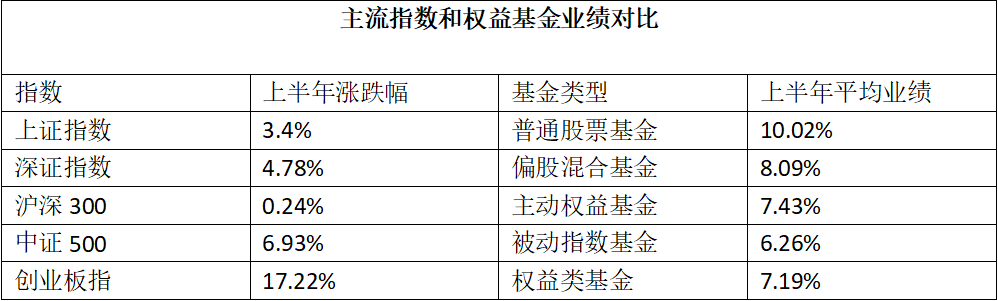

数据显示,上半年各大指数都走出“先扬-后抑-再反弹”的波动行情,主流指数走势不一。上证指数、深证指数、沪深300、中证500、创业板指数均出现不同程度的上涨,涨幅分别达到3.4%、4.78%、0.24%、6.93%、17.22%。

显然,创业板成为今年表现最好的指数之一,这也给公募主动权益基金带来较好的布局机遇。

数据显示,截至6月30日,权益类基金整体获的正收益,其中主动权益基金整体收益达到7.43%(仅统计基金主代码,以及披露6月30日单位净值),表现要好于沪深300、中证500、深证成指、上证指数等主流指数。

上半年来看,87.42%的布局A股的权益基金获得正收益,表现最好的产品收益超过53%。而在一季度,这一比例仅51%左右,显然是二季度给予公募基金较好的盈利机遇。

(数据来源:wind资讯)

具体来看,包括主动和被动两类产品的权益类基金整体获得7.19%收益,而最低仓位限制在60%和最低仓位在80%的偏股混合基金和普通股票型基金,上半年平均收益率分别为8.09%、10.02%。

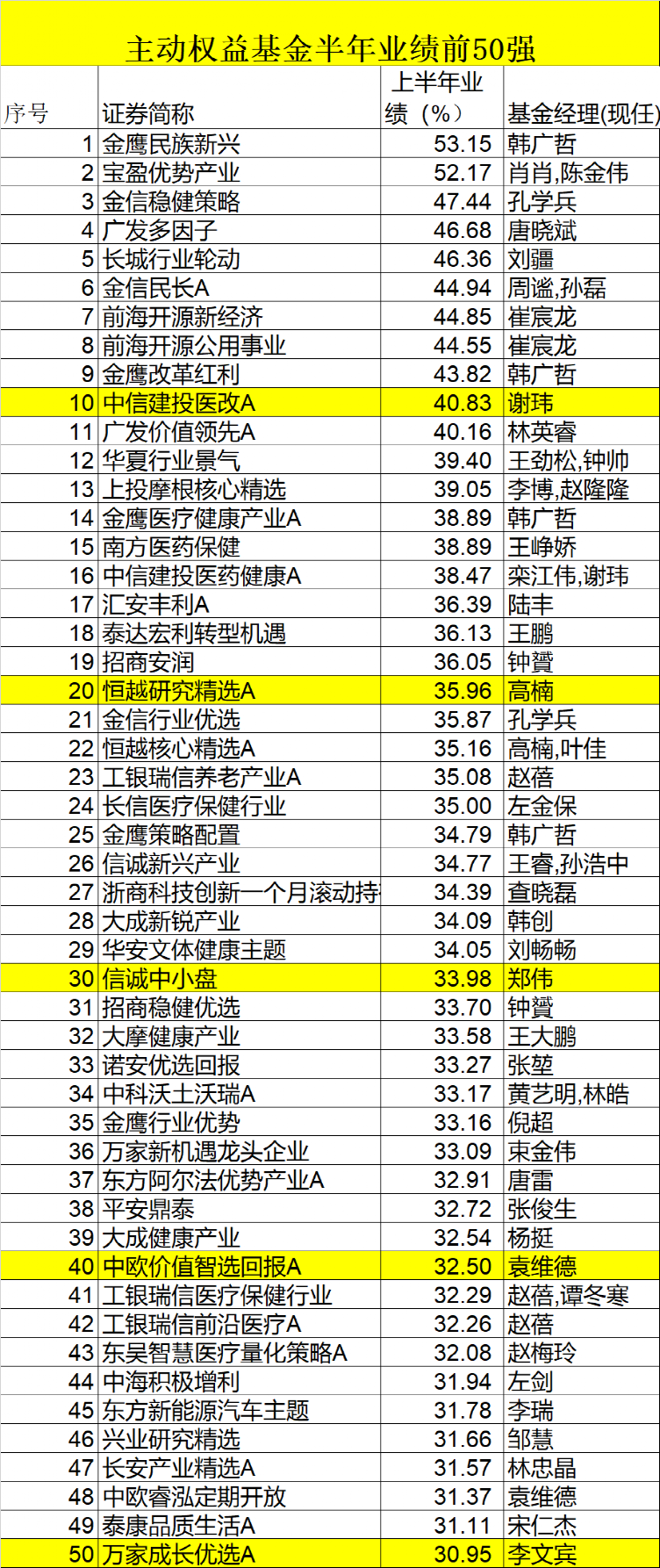

主动权益基金冠军争夺战

因今年A股市场起伏波动、热点散乱、行业轮动较快,导致基金业绩波动较大,排位战也上演“贴身肉搏”。可以说是近年来,最紧张激烈的一次。

今年以来看,较长时间稳坐头把交椅的林英睿的广发价值领先,本来是2021年半程夺冠的热门之选,然而在6月份之后这一情况发生转变。在6月中上旬是广发多因子较长时间位居主动权益基金的半程冠军,然而到了6月末,这一情况不断生变、再生变。

6月22日至6月25日,是宝盈优势产业和广发多因子两只基金排名靠前,业绩差异常常不足1个百分点,竞争相当焦灼。而在6月24日,金鹰民族新兴杀入冠军争夺战,收益率迅猛提升,跃居第三,并和前面两名的收益率差异逐渐缩小。

值得一提的是,在6月29日,也就是倒数第二个交易日,金鹰民族新兴抓住了市场机遇,6月29日单日收益率达到2.57%,这以51.57%的收益率领跑主动权益基金,和位居第二名的宝盈优势产业收益差异仅0.7个百分点,可谓“贴身肉搏”。

因收益率太接近,2021年上半年的半程冠军的悬念就留到了6月30日的晚间。而最终答案揭晓发现,还是韩广哲的金鹰民族新兴基金获得了半程业绩冠军。

(数据仅统计基金主代码)

从金鹰民族新兴基金的业绩表现来看,最近一周确实净值增长较快,达到6.89%,最近三个月更是实现了53.15%的涨幅,处于领跑状态。从该基金净值走势来看,也是逐步创出新高。

数据显示,金鹰民族新兴基金经理为韩广哲,目前该基金规模并不大,一季度末为1.12亿。从一季报来看,金鹰民族新兴以重仓新能源汽车为主,其次重点布局了光伏、医疗健康等板块,因此受益于近期的行情。

从该基金前十大重仓股来看,主要配置了宁德时代、华友钴业、智飞生物、国际医学、阳光电源等。

而目前肖肖和陈金伟管理的宝盈优势产业,以52.17%的收益率位居第二,和第一名的差距也非常小。该基金一季末规模也只有1.49亿元,“船小好调头”更容易在这样震荡行情中抓住机遇。

宝盈优势产业主要是把握住了今年的周期行情,前十大重仓股分别为凯中精密、海利尔、明泰铝业、北新建材、睿创微纳、四方光电、喜临门、建设机械、和而泰、天铁股份。

而位居第三的则是金信稳健策略,该基金在6月29日在业绩排行榜上尚未进入前十名,但是因为6月30日一口气涨了6.76%,让整个基金今年以来的收益率攀升至47.44%。这只基金的规模比较小,仅074亿元。从该基金持仓看,也是比较多新能源、信息技术领域。

而广发多因子以46.68%的收益率位居第四。一季报显示,该基金前十大重仓股分别是华侨城A、科达制造、兖州煤业、周大生、潞安环能、中泰化学、云铝股份、神火股份、梅花生物、鞍钢股份。

此外,目前在主动权益基金业绩较为领先的还有长城行业轮动、金信民长A、前海开源新经济、前海开源公用事业、金鹰改革红利等。还有一些医药健康主题基金表现较好。如谢玮的中信建投医改、韩广哲的金鹰医疗健康产业、王峥娇的南方医药保健等,这些产品重仓主要集中在医药类公司上。

据一位基金公司市场人士表示,其实从近期市场表现来看,消费、白酒等表现一般,而半导体、芯片、新能源等板块表现亮眼,这让一批重配这一领域的主动权益基金有较好收益。

不过,排名靠前的基金规模并不算大,有些属于医药行业基金或布局较多新能源等板块,也涌现出一批新锐的基金经理,投资者去考察这类基金,需要用较长时间去考察,不要盲目跟风。

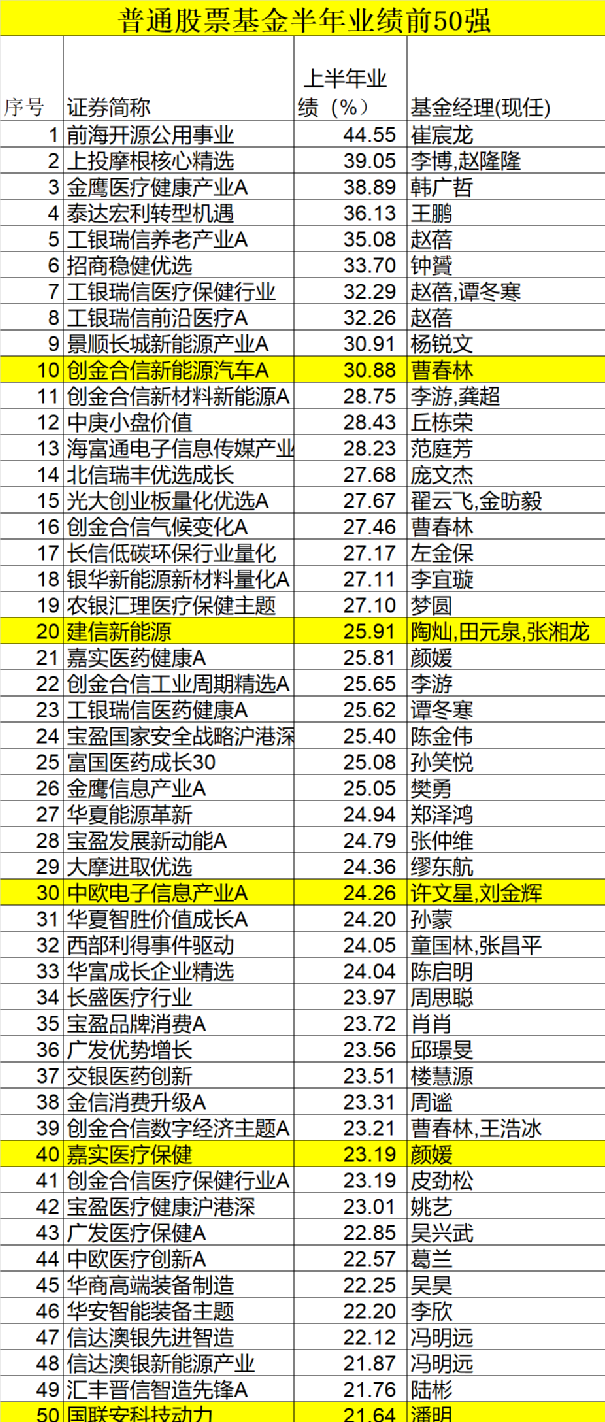

股票型基金前50强出炉

相对来说,普通股票型基金的最低仓位是80%,也就是说,这类基金无论市场如何波动,都需要保持高仓位运作,运作这类基金更考验基金经理选股能力、组合配置能力。

而上半年业绩来看,普通股票型基金会好于偏股混合型基金。具体产品看,前海开源公用事业、上投摩根核心精选、金鹰医疗健康产业A、泰达宏利转型机遇、工银瑞信养老产业A、招商稳健优选等业绩较好,收益超33%。

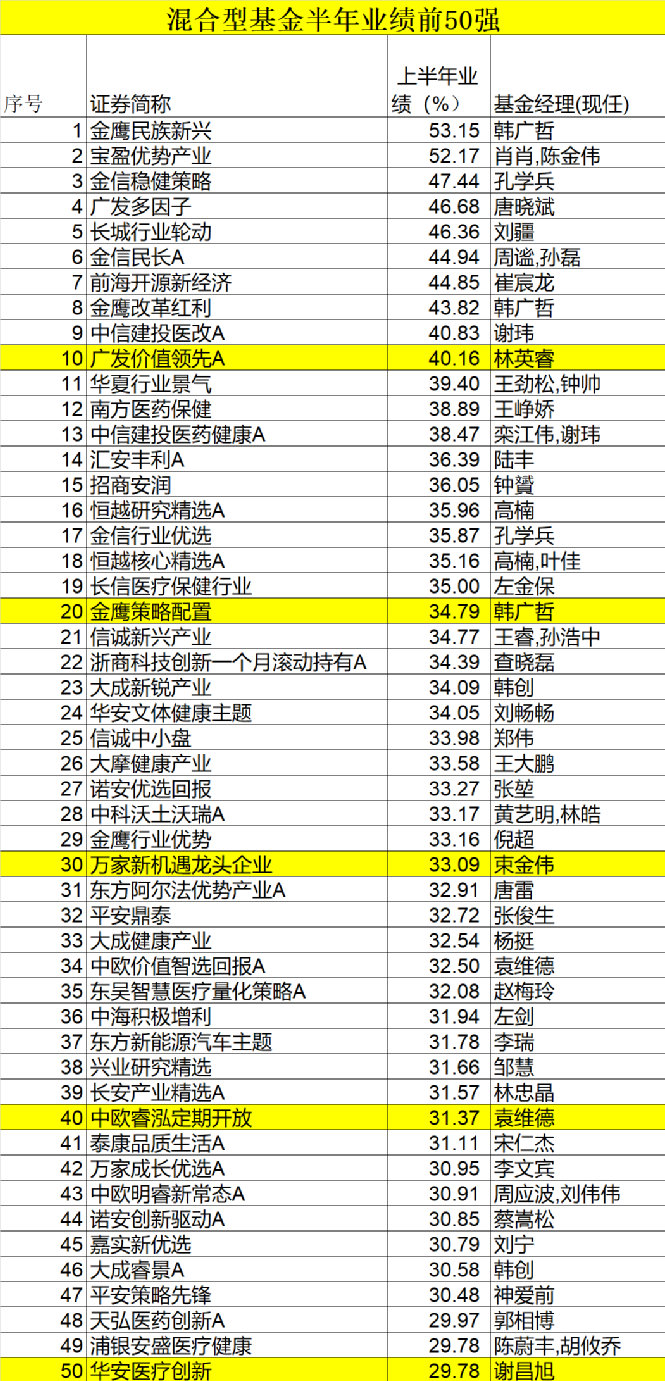

混合型基金前50强出炉

目前仓位更灵活的混合型基金是权益基金产品最重要的类别,若将偏股混合、偏债混合、灵活配置、平衡混合等基金合并来看,上半年业绩表现较好的是金鹰民族新兴、宝盈优势产业、金信稳健策略、广发多因子、长城行业轮动、金信民长A。

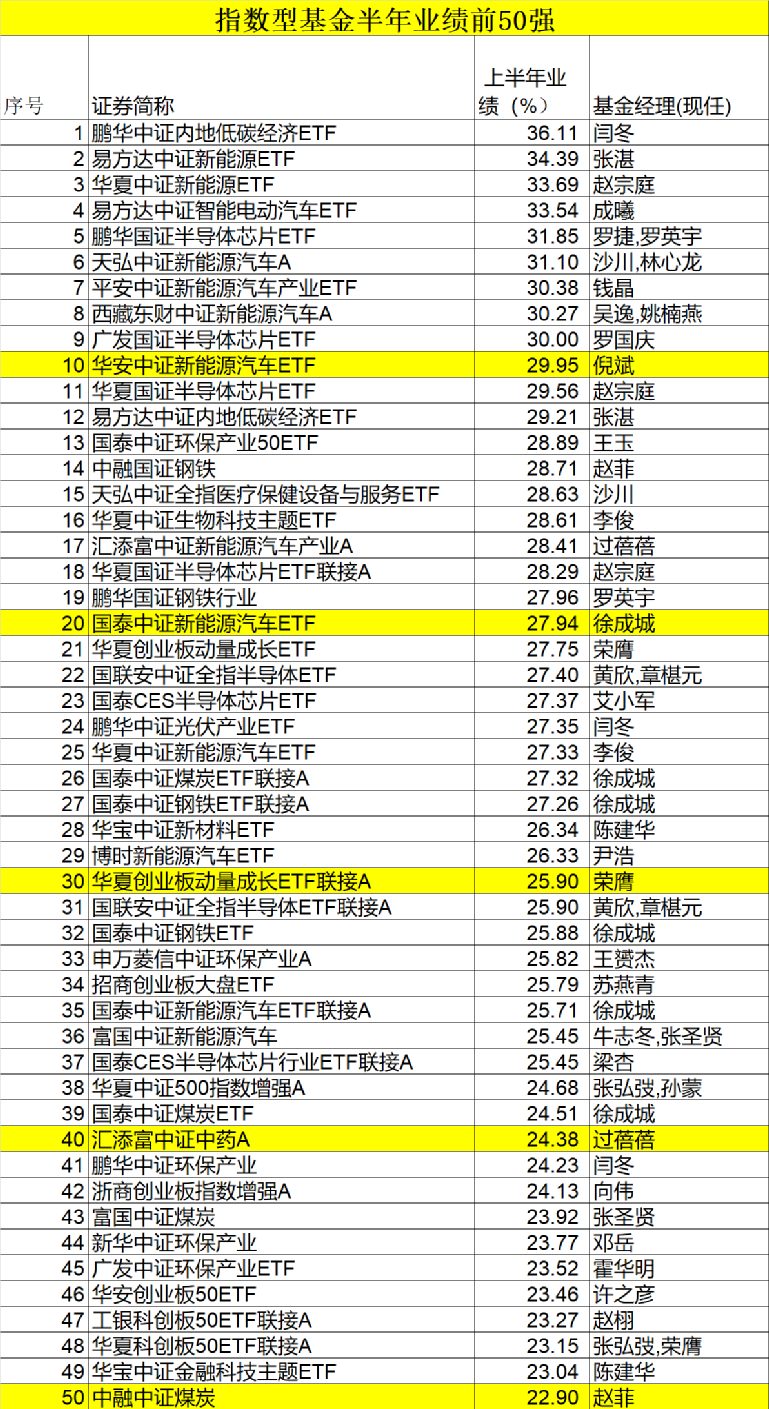

指数基金业绩分化大

上半年充满波动的市场,行业也分化严重,这也带动了相关指数基金业绩差异。

按照申万一级行业指数分类,上半年表现最好的指数正是电力设备,今年以来涨幅达到23.83%,紧随其后是钢铁和化工,今年以来涨幅达到23.62%、21.46%,此外综合、采掘、有色金属、电子的涨幅也超过10%。

不过也有一些行业表现较差。上半年表现最差的是国防军工、非银金融、家用电器,跌幅已经达到11.5%、14.71%、15.59%。

反映到指数基金来看,上半年整个被动产品收益率为6.26%,而有9只指数基金上半年收益率超过了30%,而也有一批基金亏损幅度超10%,最惨的跌幅达到17.59%。

具体来看,和主动权益基金一样,今年业绩领先的也布局新能源、新能车、半导体、芯片的基金。其中,鹏华中证内地低碳经济ETF、易方达中证新能源ETF、华夏中证新能源ETF、易方达中证智能电动汽车ETF、鹏华国证半导体芯片ETF、天弘中证新能源汽车A、平安中证新能源汽车产业ETF、西藏东财中证新能源汽车A、广发国证半导体芯片ETF成为一季度表现较好的指数基金,收益率均超过30%。

绩优基金经理看下半年

上半年已然收官,即将开始下半年的投资征程,一些上半年业绩领先的绩优基金经理的观点值得关注。

此前,备受市场关注的“春春”景顺长城副总经理刘彦春分享了他的观点,他认为,市场正在给全球经济运行正常化定价,但对流动性的收缩预期出现了几次反复,市场因此出现较大波动。二季度国内金融体系超预期宽松,市场所谓的成长风格演绎到极致。下半年资金环境存在变数,仍然存在大幅震荡可能,需要小心应对。

刘彦春表示,长期仍然看好消费和科技领域的优秀公司,会在相关领域持续提升认知,耐心寻找投资机会。今年以来,市场波动加剧。刘彦春表示,权益市场波动是常态,但伴随社会财富增长、效率提升,市场持续向上的方向不会改变。

而银华心诚、银华心怡基金经理李晓星表示,对下半年指数的看法是总体平稳,结构性行情会显著。下半年经济的快速增长会面临一些挑战。而下半年的市场驱动力量跟上半年相比,可能正好有所逆转。在下半年经济增速没有上半年快的情况下,一些行业和公司可能因为业绩的低预期而带来下跌,而流动性的合理充裕对于估值是有支撑的,情绪是稳定的。

所以整体市场的走势会是平稳,不会出现上半年的大起大落,业绩可以持续维持增长的行业和公司有望迎来比较好的投资机会,结构性行情显著。

李晓星表示,下半年依然会聚焦在消费和科技两大行业中景气度上行的子版块,消费看好长期受益消费升级的可选消费和大众持续提升健康需求的医疗保健版块,科技看好渗透率快速提升的电动车、低碳清洁能源的光伏风电以及同时受益于智能化硬件和国产化率提升的半导体行业。

今年获得较好的半程业绩,金鹰基金权益投资部副总经理、金鹰民族新兴基金经理韩广哲表示,预期下半年市场仍是以结构性行情为主,业绩增速较快、行业景气度较好的上市公司可能会更受到关注,需关注全球疫情情况、主要经济体复苏与流动性政策变化、通胀水平等因素。

谈及目前策略,韩广哲认为没有大的变化,仍然在景气度高的行业中寻找业绩增速较快的投资机会,注重盈利与估值的匹配情况。从行业上更看好中长期发展趋势较好的细分板块,例如受益于绿色减碳发展方向的新能源汽车、光伏等板块,以及生物疫苗与CXO等板块。

至于市场风险点,韩广哲更关注新冠疫情的防控情况,他认为需要持续跟踪,随着接种疫苗的比例持续提高,主要经济体在疫情控制后的复苏态势可能较好,但也要关注病毒变异后传播力增强的情况。同时,由于2020年疫情之后多国政府都推出了流动性宽松措施,经验来看,流动性宽松带来的通胀水平抬升情况需要重点关注,而宽松政策回归正常化的预期可能对股票市场带来阶段性冲击。

而宝盈基金的肖肖表示,下半年市场依然有许多看点,风险与机遇并存。国家政策以及由科技进步推动的各领域的产业升级趋势仍将是影响股市的最核心因素。相比3月份,整体观点会转向谨慎乐观,投资策略上仍然是在最具有产业空间的领域优选龙头。

肖肖进一步表示,下半年更看好科技、军工、医药以及大消费等行业,特别是在全球有市场竞争力、以及较大替代进口的领域,这些领域不仅有巨大的产业空间,同时还会享受较多的政策支持。当前及下半年的市场风险仍然是中美冲突给相关行业带来的不确定性。

而谈及“核心资产”和中小市值,肖肖认为,对于核心资产中真正具有定价权、并且可以依靠定价权保持业绩高速增长的公司保持乐观,核心资产分化是必然趋势,只有真正的核心资产才能走出独立行情。而目前中小市值的公司中有一批极具产业竞争力的投资标的,市场风格过于极致都会蕴含极高的风险,目前市场风格的转向仍将维持一段时间。

前海开源基金公用事业股票及前海开源新经济混合基金经理崔宸龙则认为,下半年预计市场整体保持平稳,暂未看到能够大幅使市场波动的因素,预计整体保持震荡上行。站在当下,包括疫情状况,中美关系,货币政策等可能会对市场的影响相对较大。需要持续的跟踪上述事件的情况。

崔宸龙下半年看好新能源,其中细分赛道看好锂电池,光伏等,其它的大空间,高增长赛道,比如医药中的CXO,泛科学服务的试剂耗材,设备等等。半导体中具有竞争力和成长空间的公司等等。而下半年的主要风险点可能来自于疫情的变化和中美关系的走向。其中疫情是最不可控的一个要素。

长城基金权益投资部基金经理廖瀚博谈及目前较火的新能源表示,目前新能源板块中,多数个股,特别是优质个股的估值是相对偏贵的,所以短期的走势确实有一定不确定性。但是以两到三年维度看,行业保持快速增长,公司业绩增长可以消化当前估值。总体而言,新能源板块的个股,短期看静态估值偏贵,长期看依然有投资价值。